在对电加工机床行业重点生产企业运行数据统计分析的基础上,对2022年电加工机床行业的总体经营情况、出口情况以及分季度销售情况做了介绍,分析了各类电加工机床的市场需求和行业发展特点,并对行业的发展提出一些思考与建议。

一

2022年电加工机床行业经营情况分析

1.1 总体经营情况

受国际环境复杂多变、国内疫情散发等超预期因素影响,2022年我国经济形势下行压力加大。在中央的坚强领导和各地政府的合力统筹下,我国克服各种困难,坚持以国内大循环为主体、国际国内双循环相互促进的新发展思路,保稳定,促生产,使得2022年经济增长水平逐步恢复常态,GDP总量超过百万亿,在全球主要经济体中唯一实现经济正增长,全年实际同比增长3.0%,占世界的17%,工业增加值占世界比例超过30%。

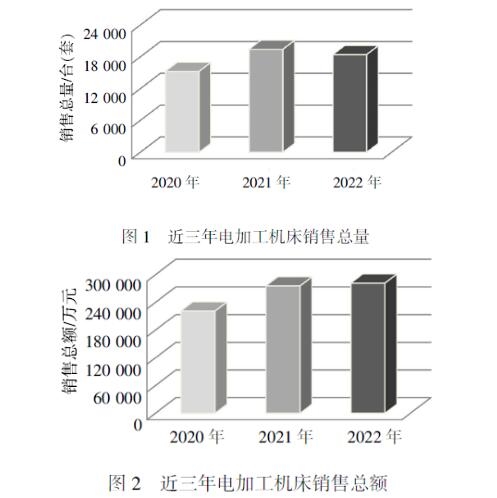

在上述大背景下,2022年特种加工机床行业也经受了较大的压力,尤其是在特种加工设备制造企业和消费市场较为集中和活跃的长三角、珠三角等地,生产和市场一度严重受阻。在政府的各种支持政策下,行业企业奋力拼搏,克服了产业链、供应链不畅等困难,最终取得了不俗的成绩。根据中国机床工具工业协会特种加工机床分会对全国电加工机床行业22家重点骨干企业经营数据的统计分析,2022年电加工机床的销售总量为18 000多台套(图1),销售总额超过28亿元(图2)。销售总量同比下降5.18%,销售总额同比增长2.22%,呈现出量跌额升的局面。从总体上来讲,2022年为近三年来行业经济表现最好的一年,行业企业普遍就此对未来充满信心。

1.2 分季度市场销售情况

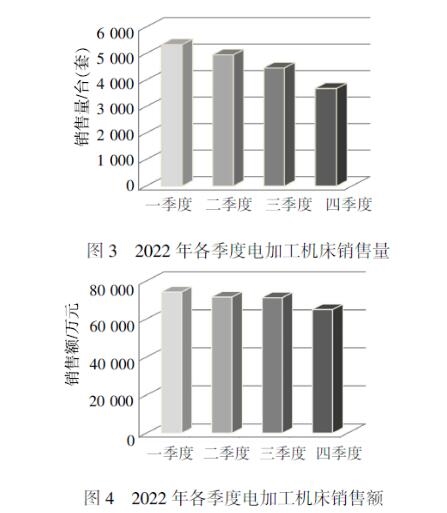

根据22家行业重点骨干企业统计数据,2022年第一至第四季度的市场行情呈现出高开低走、逐季小幅下降的走势。分季度销售量和销售额分别见图3和图4。

2022年第一至第四季度的销售量呈现出一条逐渐下行的直线。第一季度高开,随后下降幅度逐渐增大,由第二季度的环比降幅7.28%扩大为第三季度的9.93%,直至第四季度的最大环比降幅17.49%,平均环比降幅达到11.57%。

销售额的分季度走势与销售量走势一样,从第一季度的最高逐渐下降,平均环比降幅为4.27%,比销售量的降幅减少约7个百分点,环比降幅在4%以内,第四季度的环比降幅则是前三季度降幅的二倍,达到了8.75%。

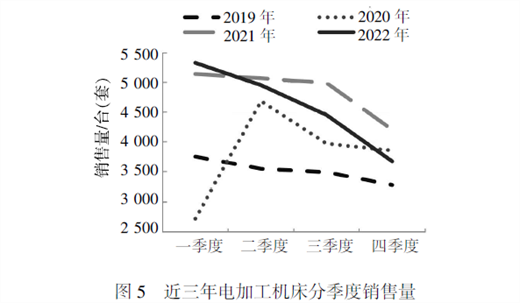

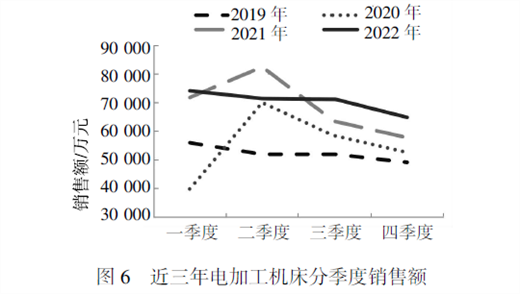

图5和图6为近四年的分季度销售走势。可看出,2022年第一季度的销售量创下了近四年的新高,之后三个季度的销售量均低于2021年。2022年的分季度销售额曲线相当于是2019年分季度销售额曲线的整体上移,除了第二季度的数据稍低于2021年之外,2022年第一、第三和第四季度的销售额均好于前三年。

2022年第一季度,受疫情影响,长三角、珠三角等主要产业集群地的产业链受阻,甚至断供,累及企业生产和运行。第二季度后期,市场逐渐恢复且趋于活跃,商务洽谈、招投标活动明显增多,市场需求也在慢慢释放,随着疫情明显好转,长三角地区的汽车、新能源、模具和机械制造等行业步入正常,相关产业链回归常态化,从而避免了市场需求的大幅下滑。进入第三季度,行业企业普遍感觉需求有限、订单数量减少,市场竞争激烈。第四季度是常规性的行业淡季清冷,叠加疫情影响,市场萎缩,机床销售量明显减少。

1.3 出口情况

国家海关总署的数据显示,2022年前10个月我国机电产品出口同比增长9.6%,前三季度的放电加工机床出口总额达到11 359万美元。从机床工具行业的统计数据来看,2023年1~9月整个行业的出口额为157亿美元,金属加工机床出口额达45.8亿美元,在机床工具行业中仅次于磨料模具,排名第二。其中,特种加工机床出口额为14.5亿美元,占比31.6%,在金属加工机床中独占鳌头,位列第一。

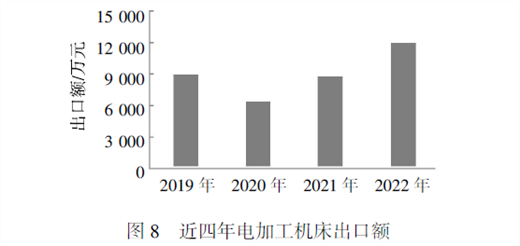

根据22家行业骨干企业的统计数据,在2021年两位数增长幅度的基础上,2022年电加工机床的出口量和出口额继续保持增长,同比增幅分别达到9.52%和21.96%(图7和图8),虽然出口量仍比2019年降了9.77%,但出口额比2019年增长了32.49%,其增幅为近年来少有,表明高端机床的出口比例在上升,出口机床的平均单价有明显提高;外资企业的出口量和出口额同比增幅分别为18.08%和49.43%,其增幅是行业整体增幅的两倍,由此可见外资企业仍是电加工机床出口的主力军。

1.4 各类电加工机床销售情况分析

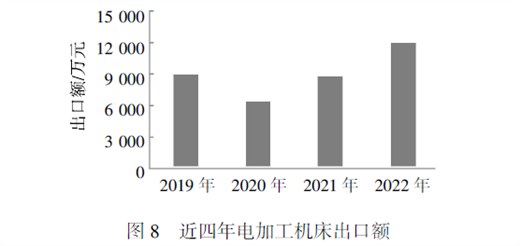

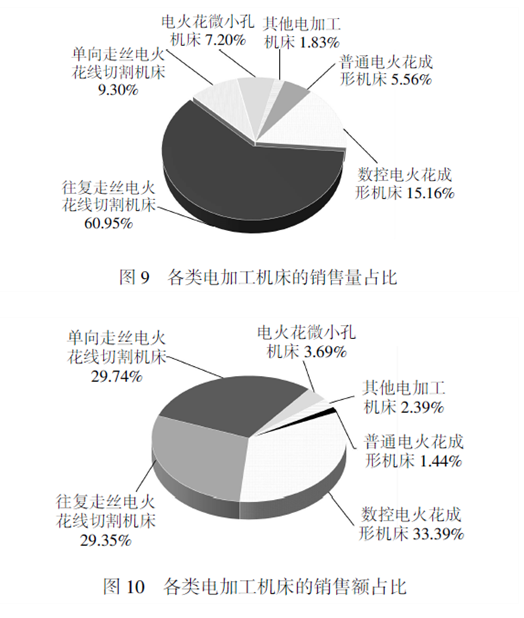

2022年各类电加工机床的销售量及销售额占比分别见图9和图10。

1.4.1 销售量情况分析

电火花线切割机床依然是电加工机床应用市场的绝对主力,其市场份额超过70%。往复走丝电火花线切割机床的销售量一马当先,占该类机床整个销售量的60%以上。与2021年相比,2022年单向走丝电火花线切割机床销量占比增长近2个百分点,其上升势头不可忽视。

电火花成形机的销量占比为20.72%,与2021年相比略有增加。其中,数控电火花成形机的销量占比在15%以上,为近三年的最多。

电火花微小孔加工机床的销量占比下降1个百分点,这一方面说明市场需求较2021年有所下滑,另一方面也可能是前两年存量机床对新机销售形成了一定的冲击。2022年,数控型机床销售量达到800台以上,占到电火花小孔机床总销量的61%,已成为电火花小孔机床的主力机型;多轴数控型机床和微孔加工机床仅分别占2.56%和1.36%,主要是面向航空航天、汽车、化纤等领域,其销售量不多但售价较高,而普通机型的销量已退居第二,仅比数控型机床的一半多一点。

与2021年相比,其他电加工机床的销量占比有所下降,仅为2021年的60%。这一现象也从侧面显示目前该类机床的应用行业(如刀具、砂轮、车辆发动机等)的境况并不十分乐观。

1.4.2 销售额情况分析

从销售额角度看,数控电火花成形机床的销售额占比与去年相当,仍然稳据第一,这种情况已延续了5年之久,但平均售价同比略有下降。

往复走丝电火花线切割机床的销售额贡献率下滑到了第三位,其平均售价为7.37万元/台,与去年基本持平。单向走丝电火花线切割机床的销售额占比与去年相比增长近4个百分点,上升至第二位,这是多年来的首次,说明用户对加工精度等要求有所提高,市场对该类机床的接受度在增长,导致销售量上升。

电火花微小孔加工机床的销售额占比相比于2021年下降了0.3个百分点,但平均售价上升了16%,呈现出量跌价升的局面。这主要是因为中高档电火花小孔机床的销量比例有所上升,拉高了电火花微小孔机床的平均售价。数控电火花小孔机床的平均售价为7.8万元/台,而普通型电火花小孔机床仅为1.13万元。

作为细分产品,其他电加工机床的情况不是太乐观,其销售量大幅下滑、销售额占比同比降幅为24%,但平均售价增长30%,接近20万元/台。

二

行业运行特点

2.1 高开低走、小幅下降的市场走势

2022年春节后,电加工机床行业迎来了一波开门红,创造了历年来的行情新高,但随后在多地散点出现的新冠疫情影响了行业企业的生产和运行。第二季度随着新冠疫情好转,市场逐渐恢复,需求慢慢释放,但生产恢复较慢,南方部分地区夏季高温“限电”也影响了企业生产的恢复。下半年,市场需求有所萎缩,订单数量减少,产能和供给均受到影响。由此,全年的市场行情呈现出高开低走、逐季小幅下滑的走势。

2.2 量降额增、量跌价升的市场行情

2022年,行业企业能较好地适应市场变化,及时调整产品结构,推出性能和功能好、价格高的产品满足用户需求。同时,中高档机床出口量的增加,也给量降额增、量跌价升起到了助力作用,从而呈现出全年的机床销售总量同比有所下降,但销售总额同比有所增长、机床单价有所上升的局面。

2.3 出口贸易有所恢复,出口额创近年来新高

尽管面对需求收缩、供给冲击、预期转弱三重压力,2022年我国外贸进出口依然展现了强劲的韧性和活力。基于我国进出口贸易的韧性强、规模大、贸易伙伴结构优以及“一带一路”沿线国家的增势向好等情况,全年电加工机床的出口量和出口额相较于2021年均有较大幅度增长,其中出口额甚至好于2019年。

三

现实与愿望

当前,机床工具行业仍然面临市场需求和投资偏弱、供应链不稳定等问题,运行压力仍然较大。具体来看,行业企业普遍存在经营成本较高、运行资金偏紧、研发投入不足、人才吸引力不够、创新能力不强、产品档次不高以及同质化竞争激烈等问题。经过近三年的曲折发展,企业家最关心的是企业的生存和平稳发展。

鉴于此,行业和企业迫切期待国家重点领域投资规模有所增长,可对特种加工机床的需求形成拉动作用;期待国家新基建投资持续增长,可进一步激发下游企业的产能需求,从而扩大特种加工机床的应用面;期待世界和平、经济复苏,由此拉动全球需求,扩大特种加工机床的出口;期待在“一带一路”倡议下,加强与沿线国家和地区的合作,可加快我国特种加工机床行业的产能释放,有助于扩大国产设备的品牌影响力。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号