最近,由于全球存储芯片价格下滑,下游分销商去库存等因素影响,全球半导体周期下行。同时美、欧、日等传统半导体强国再次将半导体产业的发展列为重点发展对象,中国大陆的半导体企业发展面临着更激烈的竞争和封锁。

全球半导体行业成长动能不减,中国大陆赶超式发展。根据WSTS统计数据,在PC、手机及平板电脑、消费电子、工业和汽车等应用带动下全球半导体销售额近30年增长50倍,年复合增速达15%。

中国多管齐下促进集成电路发展

政策大力扶持

半导体上升到国家战略层面,2008年国务院批准实施集成电路专项,主攻装备、工艺和材料的自主创新,9年来共申请了2.3万余项国内发明专利和2000多项国际发明专利,形成了自主知识产权体系。

各地大力发展设立集成电路产业基金

各级政府的半导体投资基金及配套预计超过1000亿美元。

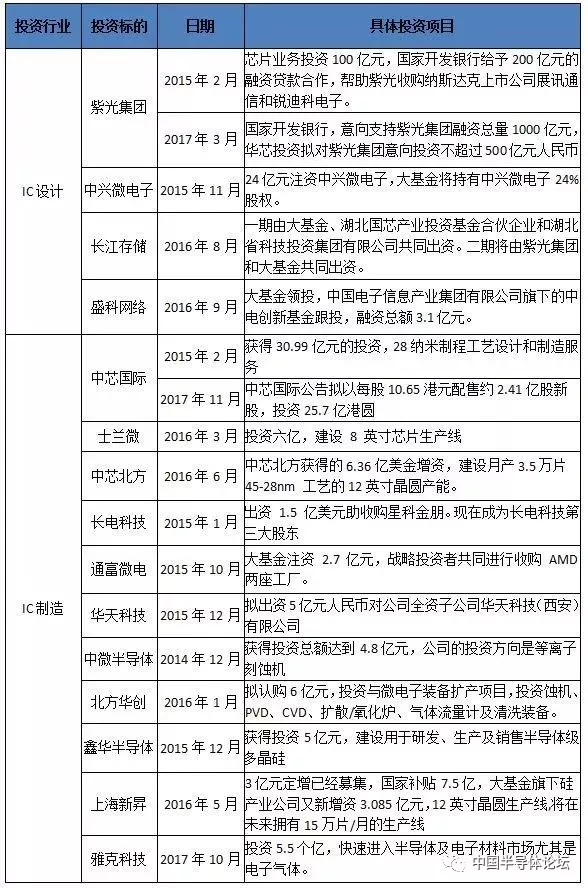

大基金助推我国集成电路发展

2014年9月,国家集成电路产业投资基金(大基金)正式注册成立,募资1,387.2亿人民币。截至2017年9月,大基金累计投资40多家集成电路企业。

2019年政策、资金、需求悉数到位持续加码半导体国产化随着美国、西欧乃至日本等传统半导体强国再次将半导体产业的发展列为了重点发展的对象,中国大陆的发展面临着更激烈的竞争和封锁。

而且摩尔定律的趋缓对研发投入和资本支出提出了更高的要求,先进半导体技术的壁垒越来越高,超越的难度越来越大。

但同时我们看到中国大陆拥有最大的下游应用市场、新兴应用领域层出不穷,国内各品类技术领先的企业可以依托巨大的下游市场,切入国内大客户或是高成长的新兴应用领域而获得快速成长。

从设计、制造、封装到上游设备、材料看国产替代机会与空间

IC设计:供需缺口大,自给率不断提升

一方面目前我国本土半导体销售额占全球市场份额不到7%,另一方面随着下游家电、PC、手机等产业崛起,2017年国内市场半导体销售额达1297亿美元,占全球31.62%。供需形成巨大的不匹配,自给率仅有约20%。

分品类看,近几年我国半导体各品类全球份额均实现快速成长,其中logicIC2017年全球份额达到14%,是占比最高的产品;memoryIC份额不到1%,是真比最低的产品。

制造&封装:快速追赶,有望成为全球最大代工基地

除了最终的半导体产品,半导体产业链其它环节也在快速发展。

制造环节:在8寸和12寸晶圆的产能和厂线上,中国大陆企业占比较低。以12寸晶圆厂线为例,根据ICInsight的数据,截至2018年1月1日,中国大陆的12寸晶圆厂线仅有12条。

但从2017年开始,国际大厂纷纷在华建造8寸/12寸晶圆厂,未来中国大陆在IC制造的产能/厂线比例有望得到提升。

封测环节:大陆封测行业技术能力已接近世界一流水平。我国封测企业在经过近十年的成长学习后,技术上已经具备国际先进水平,Fan-out、SiP、WLSCP、3D封装等技术均有储备。

大陆封测厂商1)受益于全球产能转移,2)大陆IC设计行业快速发展,3)外延并购,长电科技、华天科技、通富微电等龙头企业增速远高于海外竞争对手。

设备&材料

国内投资带来上游设备和材料需求成长19年国内半导体产业资本开支有所回落,但依然占全球比重超过10%,远高于历史平均水平,尤其是存储芯片领域的投资占比超过一半,带动上游国产设备需求。

半导体设备和材料也具备较大市场规模,但中国大陆产业占比同样较低。

根据日本半导体制造装置协会(SEAJ)和国际半导体设备与材料协会(SEMI)的数据,2017年全球半导体设备和材料的市场规模分别达到了566.2亿美元和469.3亿美元,同比分别增37.3%和9.6%。

其中中国大陆2017年半导体设备和材料的市场规模分别为82.3亿美元和76.2亿美元,全球占比分别为14.5%和16.2%。

目前国内关键半导体设备(如光刻机)和材料(如硅片)仍几乎全部依赖进口,自产化比例很低。

但从目前的进展来看,国产半导体设备已经形成系列化布局,以北方华创等为代表的龙头公司正在加紧布局设备国产替代。

目前国内半导体设备企业在刻蚀、薄膜沉积、离子注入、光学测量、研磨抛光、清洗设备等主要设备均有布局,客户的接受度也不断增强,包括中微半导体的介质刻蚀机、北方华创的硅刻蚀机、PCV设备,上海盛美的清洗设备等国产12英寸设备已经在生产线上实现批量应用。

另外,一部分应用于14nm的国产设备也开始进入生产线步入验证。

材料领域大硅片逐步实现国产化。目前国内在积极扩产8寸硅片,包括合晶科技、Ferrotec,以及国内的Gritek(有研新材)、JRH(金瑞泓)、AST(超硅)等。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号