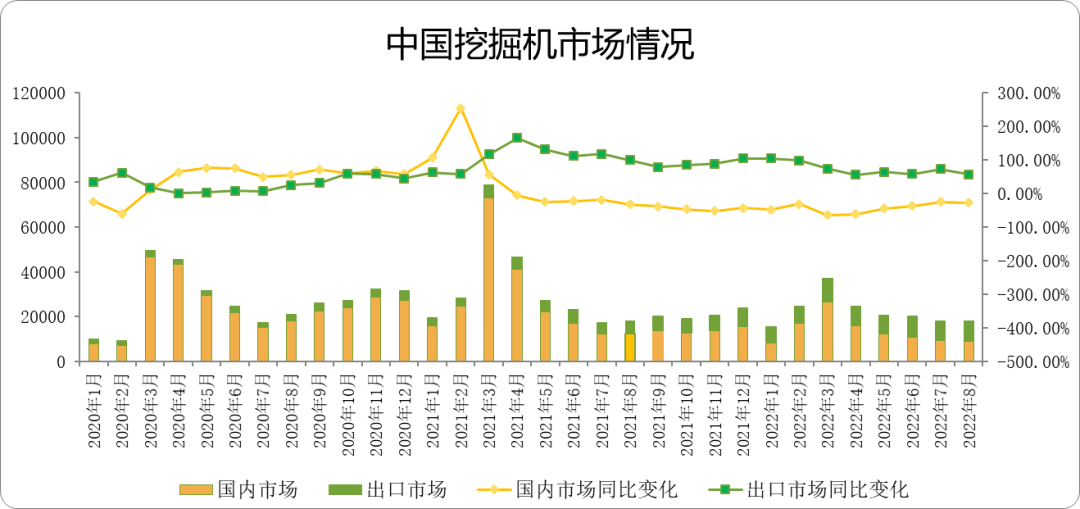

经草根调查和市场研究,CME预估2022年8月挖掘机(含出口)销量18000台左右,同比基本持平。

国内市场预估销量9000台,同比下降27%左右,降幅环比上月小幅扩大,国内市场仍处于下行周期;

出口市场预估销量9000台,同比增长57%左右,增幅环比上月收窄。

作为典型的投资依赖型和周期性行业,中国挖掘机械行业面临着市场周期性调整、疫情冲击、竞争加剧、原材料及大宗商品价格上涨、排放升级,叠加国际贸易关系复杂等诸多不确定性。

高基数边际改善,拐点或言之尚早

从宏观政策端来看,政策加码的必要性不强,下半年主要看前期一揽子政策措施发挥能效。

从需求端的增加投资情况来看,有微幅改善,投资增速仍然下滑。水利、公路、公共基础设施增速有所回升,其他关联行业的投资均不理想,特别是房地产降幅仍在扩大。

总之,2022年7月中国挖掘机械市场销量首次回正,但并不意味着中国挖掘机市场拐点已经出现。

高基数压力缓解,降幅收窄符合预期

2022年5月CME观测指出,国内市场销量增速降幅有所收窄,重要因素之一就是去年同期基数下降;出口市场增速有所收窄也和2021年3月以来出口市场高基数相关,从绝对量上来看,出口市场稳定在8000~9000台附近。

出口市场将在一定程度是对冲本轮国内市场下行

出口市场爆发式增长是近年来中国挖掘机械行业发展的一大亮点。主要原因系:国内品牌的影响力进一步提高,国际化成果逐步显现;由于海外疫情影响部分外资品牌产能受限,外资品牌重新调整产能布局,中国制造供应全球现象明显。

但是,当前俄乌冲突导致大宗商品价格大幅震荡,柴油价格持续攀升,工程项目利润空间进一步被挤压,因此部分工程施工存在拖延、缓开等情况,在一定程度上抑制需求,或将长期影响中国挖掘机械行业。

此次国三向国四升级,有助于主机、柴油机及相关零部件企业做好产品规划和技术升级,加快智能化、数字化、信息化的发展进程,甚至将带来行业的一次洗牌,强者更强。

针对一些库存较高的少部分企业,未来三四个月要清库存。针对未来有施工需求的用户而言,采购国三设备在一定程度上透支明年上半年市场需求。短期内中国挖掘机市场预测难度加大。CME观测仅供参考。

我们要正视当前行业的诸多隐忧:制造商营收净利大幅下滑,各种形式价格竞争加剧、渠道失血现象明显;终端用户面临着竞争激烈、回款难等挑战。

当周期调整时,适者生存,强者更强将更加明显。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号