2022年一季度,中国机床工具工业协会重点联系企业(以下简称“重点联系企业”)统计数据反映,行业营业收入和利润总额等主要指标同比增长,出口大幅增长,总体开局良好。但营业收入增速放缓,金属加工机床新增订单同比由升转降,库存持续增长,这些都将给下阶段行业运行带来一定压力。

一、行业运行基本情况

根据重点联系企业统计数据,以及协会企业调研情况和部分分会提供的资料,对机床工具行业2022年1-3月行业运行情况概要分析如下。

(一)营业收入保持增长但较1-2月回落

2022年1-3月,重点联系企业营业收入同比增长8.3%,较1-2月回落5.1个百分点。在分行业中,金属切削机床同比增长0.9%,金属成形机床同比增长31.8%,工量具同比增长12.1%,磨料磨具同比增长13.3%,滚动功能部件的增幅最大,为34.9%。图1是2022年1-3月与2020年、2021年重点联系企业累计营业收入同比增速的对比。

图1 重点联系企业营业收入同比增速情况

(二)利润总额增幅可观但盈利水平仍较低

2022年1-3月,重点联系企业实现利润总额同比增幅大于营业收入增幅。在分行业中,除机床电器外,其他分行业均为盈利。其中金属切削机床、金属成形机床、工量具、滚动功能部件和磨料磨具分行业利润总额同比增长。总体看行业整体盈利水平仍在6%左右。

(三)亏损面同比略有扩大

2022年1-3月,重点联系企业中亏损企业占比为27.6%,较上年同月扩大0.4个百分点。其中,金属切削机床收窄4.5个百分点,金属成形机床扩大10.7个百分点,工量具持平,磨料磨具收窄9.1个百分点。

(四)金属切削机床订单同比下降,金属成形机床订单情况尚好

2022年1-3月,重点联系企业金属加工机床新增订单同比下降1.5%,截至3月底,在手订单同比增长7%。其中,金属切削机床新增订单同比下降14.9%,在手订单同比下降6.6%;金属成形机床新增订单同比增长33.5%,在手订单同比增长42.5%。金属成形机床在手订单同比增速突出,下阶段稳定运行基础较好。

(五)机床产量同比低位波动,库存上升明显

据国家统计局公布数据, 2022年1-3月规上企业金切机床产量13.5万台,同比增长1.5%。金属成形机床产量5.4万台,同比下降1.8%。图2、图3分别是2022年1-3月与2020年、2021年金属切削机床产量和金属成形机床产量同比增速的对比。

图2 金属切削机床产量同比增速情况

图3 金属成形机床产量同比增速情况

重点联系企业统计数据显示,2022年1-3月,金属切削机床产量同比下降6.5%,产值同比增长11.5%;金属成形机床产量同比下降2.2%,产值同比增长24.5%。以上在产量下降情况下,产值增速明显的现象,主要有两方面原因,一是技术进步使机床单台价值有所提高,二是因原材料大幅涨价带来机床价格提升。

2022年1-3月,重点联系企业存货同比增长12.4%,其中,原材料同比增长16.1%,产成品同比增长6.4%。金属加工机床产成品存货同比增长9.9%。其中,金属切削机床同比增长8%,金属成形机床同比增长17.8%。原材料存货增幅较大,反映了企业在当前原材料价格高位波动的一种应对措施。机床产成品库存增加,主要原因是近期疫情严重发货受阻等因素的影响。

二、进出口情况

根据中国海关数据2022年1-3月机床工具行业进出口总额80.1亿美元,同比增长9.7%。其中进口总额32.0亿美元,同比降低2.3%;出口总额48.1亿美元,同比增长19.6%。进口略有下降,出口继续明显增长。

2022年1-3月机床工具进出口保持了自2019年6月以来的顺差态势,顺差为16.1亿美元。呈现贸易顺差的有磨料磨具、木工机床、切削刀具、金属成形机床、铸造机、量具量仪等商品类别。

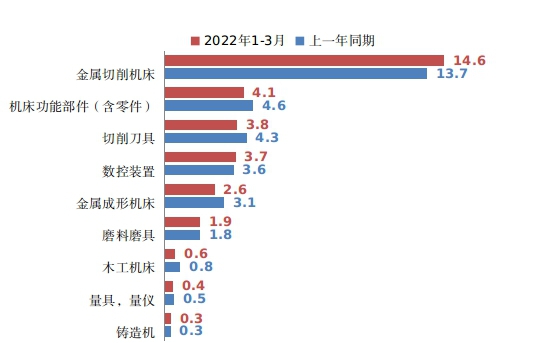

进口方面,2022年1-3月总体呈现小幅下降态势。其中金属加工机床进口额17.2亿美元,同比下降2.6%。其中,金属切削机床进口额14.6亿美元,同比增长6.7%;金属成形机床进口额2.6亿美元,同比降低15.7%。切削刀具进口额3.8亿美元,同比降低11.7%。磨料磨具进口额18.6亿美元,同比增长0.9%。

2022年1-3月进口来源前三名的分别是:日本10.6亿美元,同比降低2.2%;德国7.3亿美元,同比增长8.6%;中国台湾4.0亿美元,同比降低4.9%。

2022年1-3月金属加工机床进口额排前五位的是:加工中心6.7亿美元,占比38.6%;特种加工机床2.7亿美元,占比15.9%;磨床2.1亿美元,占比12.2%;车床1.2亿美元,占比7.0%;齿轮加工机床1.0亿美元,占比5.7%。各商品类别的累计进口情况见图4。

图4 机床工具产品累计进口情况(亿美元)

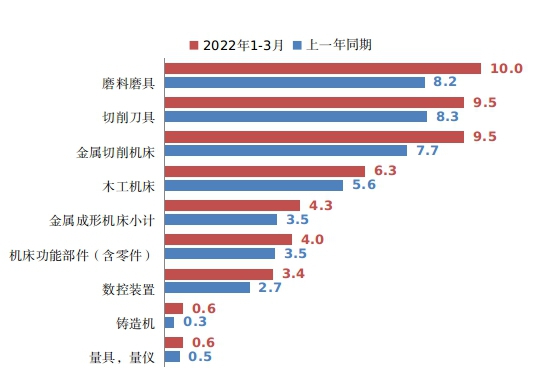

出口方面,2022年1-3月份出口总体保持大幅增长的趋势。其中,金属加工机床出口额13.8亿美元,同比增长22.8%。其中,金属切削机床出口额9.5亿美元,同比增长23.7%;金属成形机床出口额4.3亿美元,同比增长20.8%。切削刀具出口额9.5亿美元,同比增长14.4%,磨料磨具出口额10.0亿美元,同比增长21.8%。

2022年1-3月出口去向前三名分别是:美国5.9亿美元,同比增长15.6%;印度3.5亿美元,同比增长16.2%;日本3.3亿美元,同比增长42.2%。

2022年1-3月金属加工机床出口额排前五位的是:特种加工机床4.3亿美元,占比31.4%;车床1.5亿美元,占比10.7%;其他成形机床1.03亿美元,占比7.5%;成形折弯机0.98亿美元,占比7.1%;金属冷加工压力机0.9亿美元,占比6.4%。各商品类别的累计出口情况见图5。

图5 机床工具产品累计出口情况(亿美元)

三、行业运行特点

(一)因新冠肺炎疫情等因素影响,进入3月后营业收入增长趋缓

2022年一季度机床工具行业整体运营实现了平稳增长,但营业收入同比增速比1-2月降低5.1个百分点,增速明显放缓。主要原因是进入3月以来新冠肺炎疫情呈现点多、面广、频发的特点,对经济运行的冲击加大。并且北京、天津、长三角、珠三角、东北等疫情严重地区机床工具行业企业比较集中,停产或部分停产以及物流不畅、人员出行不便等困难给行业企业的运行普遍带来较大影响。同时俄乌冲突对国际产业链、供应链的影响也开始显现。

(二)机床工具产品进出口出现分化,出口继续大幅增长

2022年一季度机床工具产品进出口开始出现分化,进口总额同比下降2.3%,出口总额同比增长19.6%。上年一直保持的进出口同步增长趋势有所改变,其成因和发展走向需持续关注和研究。

(三)金属切削机床和金属成形机床订单情况各异

2022年一季度,金属切削机床的新增订单和在手订单同比都有明显下降。金属成形机床行业的新增订单和在手订单同比保持大幅度增长,但比1-2月增长幅度也有所降低。

从宏观层面看,3月份以来世界局势复杂演变,国内疫情影响持续,有些突发因素超出预期。部分主要指标增速放缓,经济下行压力有所加大。机床工具行业也反映出同样趋势。从制造业采购经理指数(PMI)来看,4月份为47.4%,比上月下降2.1个百分点,这是继去年9、10月份后,又一次连续两个月位于临界点之下,制造业总体景气水平继续回落。

但我国经济长期向好基本面没有改变,经济持续恢复态势没有改变,发展潜力大、韧性足、空间广的特点也没有改变,完全有能力、有条件战胜困难和挑战,实现经济持续健康发展。

去年年底中央经济工作会议之后,各地加大稳增长政策措施力度,今年以来固定资产投资同比增长明显。1-3月全社会固定资产投资同比增长9.3%。其中,制造业投资同比增长15.6%。与机床工具行业高度相关的汽车制造业投资同比增长12.4%,设备工器具购置固定资产投资同比增长6.8%。投资总体保持平稳增长,制造业投资稳定恢复。

综合各方面情况来看,目前机床工具行业下行压力加大。但随着党中央、国务院及相关部委稳增长和保市场主体各项政策措施的落实,疫情逐步得到控制及相关助企纾困政策的实施到位,行业运行的宏观经济环境会越来越好。希望行业企业努力克服当前各种困难,并着眼高质量发展,着力解决转型升级中的深层次问题,争取在2022年取得更大发展。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号