受疫情和规则不确定性的影响,新船订单大幅减少,全球造船业加速整合,目前近300家“活跃船厂”中不到三分之一仅82家在今年成功接获新单,超过200家船厂或将在未来两年面临手持订单告罄的局面,在仅剩不到60家以中韩两国船企为主的一线船厂将成为未来造船市场的主角。

58家一线船厂占70%手持订单,229家二线船厂订单将告罄

丹麦船舶金融公司(DanishShip Finance)近日发布了最新的全球航运市场回顾报告。报告指出,疫情加速了造船业整合,因为订单短缺使船厂面临更大压力,预计在就替代燃料达成共识之前,订单活动将保持低位。

据了解,该报告综合克拉克森与丹麦船舶金融公司的统计数据,计算了2000载重吨以上的船舶,将手持订单中有至少一艘2000载重吨以上船舶的船厂定义为活跃船厂。

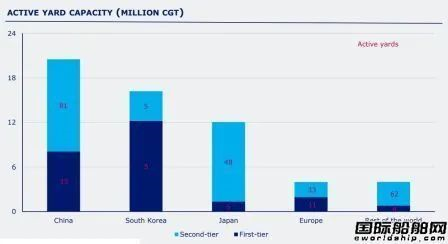

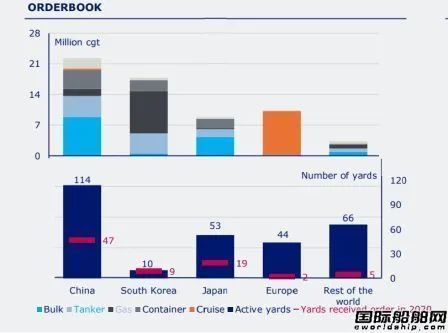

报告数据显示,目前全球造船产能已经从2011年高达8000万CGT的顶峰水平下降至5700万CGT,分布在287家活跃船厂,其中包括114家中国船企、10家韩国船企、53家日本船企、44家欧洲船企以及其他地区的66家船企。

在上述活跃船厂中,58家一线船厂代表了全球45%的产能,但却占据全球手持订单的70%,远高于其余229家二线船厂。值得一提的是,在丹麦船舶金融公司于今年5月发布的报告中,曾将64家船厂确定为一线船厂,但目前却仅剩58家,集中在约10家造船集团。

目前的58家一线船厂中有一半以上都是中国船企,共计33家。此外5家韩国船企,5家日本船企,11家欧洲船企和其他地区的4家船企。与今年5月的报告相比,目前中国、韩国和欧洲一线船厂数量基本一致;但日本一线船厂数量却从10家减少到仅剩5家,因为在这段时间里仅有5家日本船企获得了新船订单。

另一方面,二线船厂正在经历非常困难的局面,到2021年大部分二线船厂手持订单将告罄。其中,37家二线船厂的手持订单已经在今年交付了最后的手持订单,总计有59家的手持订单将在年内交付完毕,占全球船厂产能的6%。还有136家将在2021年交付手持订单中最后一艘新船,占全球船厂产能的27%。只有34家二线船厂在2022年或之后仍有手持订单待交付。平均而言,二线船厂将在未来10个月内交付完最后一艘手持订单。

丹麦船舶金融公司认为,现有的229家二线船厂中,绝大多数似乎不太可能吸引到足够的新船订单来维持生产。即使是58家一线船厂,在未来几年可能也很难充分利用其产能,因为新船订单不会太多。预计未来将有更多船厂关闭,订单低迷将会使所有资产负债表脆弱的船厂面临更大风险。在竞争对手减少的情况下,表现最好的船厂可以开始将进一步自动化应用到生产线上,以降低单位成本。

新船订单降至25年新低,仅有82家船厂接单

报告显示,需求不确定性和运力过剩导致今年订单活动降至25年新低。前9个月新船订单量仅为380艘900万CGT,比去年同期减少了50%。手持订单下降了13%至2300艘6350万CGT,是自2003年以来的最低水平。

丹麦船舶金融公司指出,今年在287家活跃船厂中,仅有82家船厂顺利接获新船订单。其中,114家中国船企中只有47家接单,10家韩国船企中有9家接单,53家日本船企中有19家接单,44家欧洲船企中仅有2家接单,其他地区的66家船企中有5家接单。

一线船厂和二线船厂之间的差距正在扩大。前9个月,58家一线船厂接获了72%的新船订单,船厂利用率为60%。相比之下,二线船厂的利用率仅为35%。

报告称,主要建造邮轮的欧洲船企在今年承受了最大打击,其接单量相比2019年同期下降了95%。日本和韩国船企也在经历危机,接单量同比分别下滑75%、60%。相比之下,中国船企依靠国内船东订单保证了运营,接单量仅下滑23%。全球新船订单中30%为中国船东在中国船企的订单,这一比例远高于2014年13%的平均水平。这表明中国船企在年初停产之后强势复产,同时也显示出中国政府对造船业的支持。

丹麦船舶金融公司称,日本船企的前景令人担忧,十分之九的手持订单将在2021年年底之前交付。经验表明,日本船企手持订单量通常比报告数字多出20%至30%,这显然会减轻一些压力。不过,如果缺乏订单,60%的船厂产能将在未来12至18个月空置。随着船舶质量差距日益缩小,日本船企正努力维持与中国竞争对手相比的价格竞争力。

与此同时,中韩两国的一线船厂正在获得越来越多的市场份额。93%的中国一线船厂手持订单覆盖至2021年之后,而韩国船企则有着来自卡塔尔、俄罗斯和莫桑比克的LNG船订单,足以使1850万CGT的手持订单量增加80%。不过,中韩两国的二线船厂手持订单都即将交付完毕。

展望未来,丹麦船舶金融公司认为,新船订单量激增的可能性非常有限,实现零碳航运显然还需要几年时间。航运业已经制定了雄心勃勃的减排目标,但未来三到五年大规模更新船队似乎为期过早,这意味着在这之前新船订单量可能都会维持低迷。预计在下一波订单潮开始时,造船业将更加集中形成少数几大船厂集团。

报告认为,随着船队更新潜力复苏,船厂必须做好充分准备。目前有很多制约船厂产能的因素,在287家活跃船厂中仅有65家有能力建造10万载重吨及以上船舶,全球船厂只有60%有建造非燃油发动机船舶的经验。因此,船厂需要尽快建立业绩交付记录,因为船东负担不起作出错误决定的代价。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号