一转眼,2019年已踏入第三季的尾声,也是一年一度SEMICON Taiwan盛会开展的时刻,刚好可以借此机会对今年的半导体产业作一个回顾与展望。SEMI国际半导体产业协会产业分析总监曾瑞榆作了详尽的分析。总括来讲,受到记忆体市场疲软及摩擦等负面因素影响,今年的半导体产业出货量比去年低很多;好消息是到了第三季末记忆体过剩的库存已消化得差不多,到了最后一季,曾瑞榆认为IC的库存量应该会每个月都有进步的空间,亦即持续下降,预计明年初可以回归到业界的平均水准。不过,虽然半导体市场需求疲软,但中国台湾在先进制程的研发与投资却是没有松懈,截至2019年8月为止,中国台湾在半导体设备上的资本支出成长了49%,居区域之冠,且大部分来自先进制程的投资,堪称傲视同侪。

在2019 SEMICON Taiwan展前记者会上,曾瑞榆就4个面向,剖析了2019年全球半导体市场趋势,分别是(1)2019产业趋势与困境、(2) 晶圆厂投资概观、(3) 12吋晶圆厂概观、及(4) 设备及材料市场。

曾瑞榆分享对2019年半导体市场趋势的观察时指出,2019年初至今伴随记忆体产业的广泛疲软,各研究机构都已经下修了对2019年半导体产业的预测,从年初至今的趋势来看,整体半导体设备投资同比下降20%,而整体芯片销售同比也下滑14%。需求面部分,高阶智慧型手机的成长趋缓,云端业者的支出力道也不如去年,近期车用以及工业半导体市场也相对减速,再加上贸易以及国际地缘政治的冲突,可预期供应链库存的消化会延续到今年年底,到2020年初水准才会回升。

然而,尽管有多项不确定因素,曾瑞榆也指出,目前仍预期2020年半导体市场将有5%至8%的复苏。在设备投资部分,中国台湾今明两年在晶圆代工先进制程以及封装测试业者先进封测产能的持续投资下,成长动能将高于其他市场,预计今年中国台湾将重新夺回全球第一大设备市场。至于记忆体部分的投资复苏,预计由NAND Flash在明年上半年开始,DRAM则可能落在明年下半年。

最大困境:云端业者Capex降低 市场需求疲软

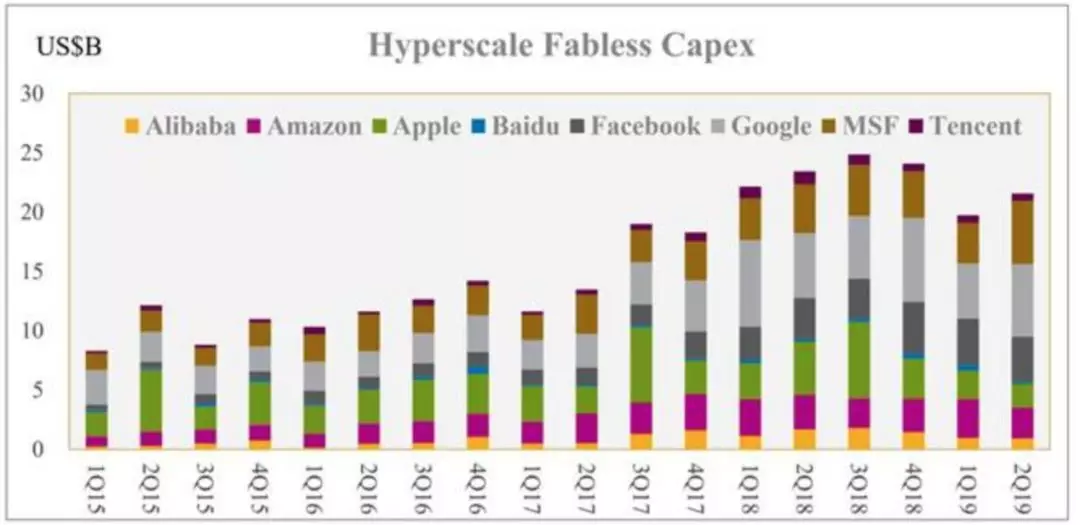

市场疲软乃由于市场需求降低,曾瑞榆指出,2019年前8大云端业者的Capex(资本支出)与去年周年相比掉了10%,如果与去年下半年相比, 则今年上半年掉了15%以上(参见图1)。Cloud / Server Capex的成长趋缓是造成2019年记忆体需求疲软的原因之一,而另一个原因则是产业库存状态。

从分析数据可见,就7月来看IC库存比去年高3-4%,如果从今年4月1来看,可以看出自第1季末第2季初已开始下滑,目前仍是库存调整期,曾瑞榆认为会持续调整,在下半年逐月都会有进步的空间(参见图2)。

图1. 8大云端业者2015年~2018年Capex走势

IC业者库存偏高的主因应来自于对市场的预期与实际状况有落差。曾瑞榆表示2019年上半年的市场需求确实是低于去年预期,业者本来于2018年底已经知道今年上半年是比较疲软的,但需求下滑的程度还是高于大家预期,因此今年上半年在调降稼动率的部分还是调整得不够,从而造成今年库存的消化时间会延续到下半年,可能会到2020年初才会回归到业界平均的水准。

图2. IC库存状况(2016年1月~ 2019年7月)

此外,在终端应的部分像是高阶智慧型手机,曾瑞榆认为今年下半年态势还是有存在一些风险:「虽然iPhone第三季推出了新机,但预计整体iPhone出货量不会超过2018年总和,至于其他高阶手机,像是华为,仍是身陷摩擦风暴,还是在美国制裁名单中,因此采购量还是很保守。但由于华为希望摆脱一些美国厂商的供应链,因此对一些中国台湾厂商而言反而是利多的。但整体来说,华为在下半年采购的部分还是有很大的不确定性。」

另外值得注意的是,今天上半年PC的需求因为受到CPU短缺的影响,出货量也趋缓,虽然今年下半年CPU短缺状况应有所趋缓,但目前看起来仍是有所影响。

曾瑞榆还提到,2019年有点奇怪的是车用与工业用的需求也没有特别强盛。这可能是由于中国今年1-8月汽车销售状况比去年(2018)下滑11%。由于目前中国是全球最大的新车市场,因此其市场需求对全球相关产业链有很大影响,数据证明中国于2019年在车用及工业用的需求比2018年弱很多。

在整体IC产业营收的部分,曾瑞榆认为今年拖垮产业营收的最主要是在记忆体区块,在市场疲软库存过盛的情况下,mobile DRAM的价格有很大的压力,即使到了第3、4季仍会持续下滑,降幅甚至会到两位数,要到第4季价格下滑情况才有可能趋缓。

而在伺服器DRAM方面,去年市场十分强劲,今年由于云端业者Capex下滑,导至server DRAM需求也是快速下滑。不过目前下滑已有缓下来迹象,而库存也渐渐开始平衡。至于NAND Flash部分则是于第3季已开始稳定,而第4届也已有一些需求预估,因此预估NAND Flash的周期性反弹会比mobile DRAM来得早一些。

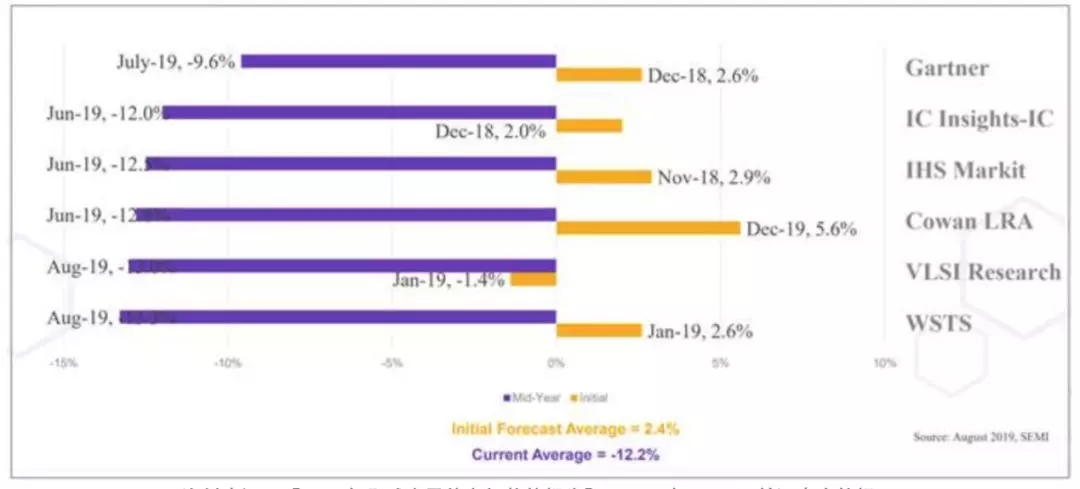

2020可望反弹

图3是各大市调机构对2019年半导体的看法,橘色线是2019年年初的预测,而紫色线则是目前现阶段预测。很明显可看出在历经7、8个月后,多家业者都作了很大程度的修正。像有3家市调机构于年初时对2019年的预测有超过2%的成长,但在8月分时已把预估大幅下调至12%负成长,幸好目前看起来已有逐月复苏迹象。其外,各家市调机构对2020预估看法还蛮一致的,均是很正面的认为反弹强度约有5-7%左右。其中一个比较大的变数要看美中摩擦在2019年底2020年初是否可得到一些解决。

图3.各大市调机构对2019年半导体市场预估

半导体设备支出,中国台湾一马领先

下图4为全球半导体设备支出及半导体产品出货趋势。从左图的全球半导体设备支出趋势可见,在今年(1-7月同期),只有北美与中国台湾地区是正成长的,其他地区都有超过30-40%的跌幅。2019年截至目前为止,中国台湾成长了50%,而美国成长了30%。曾瑞榆指出最主要的是业者对新兴制程的持续投资,像是中国台湾在7纳米或是7纳米以下,而北美则是在10纳米、14纳米部分持续投资(注:曾瑞榆表示他个人目前在制程技术以20纳米为界线,22nm 以下是leading edge,而22nm以上则是mature制程。)

至于右图则为2019年全球半导体销售状况,整体下滑14%,而北美则是下滑幅度最高,达27%。最大的原因是上半年北美Capex下滑导致消费疲软,而华为事件也是一个很重要的因素。

图4.全球半导体设备支出(左)及半导体产品出货趋势

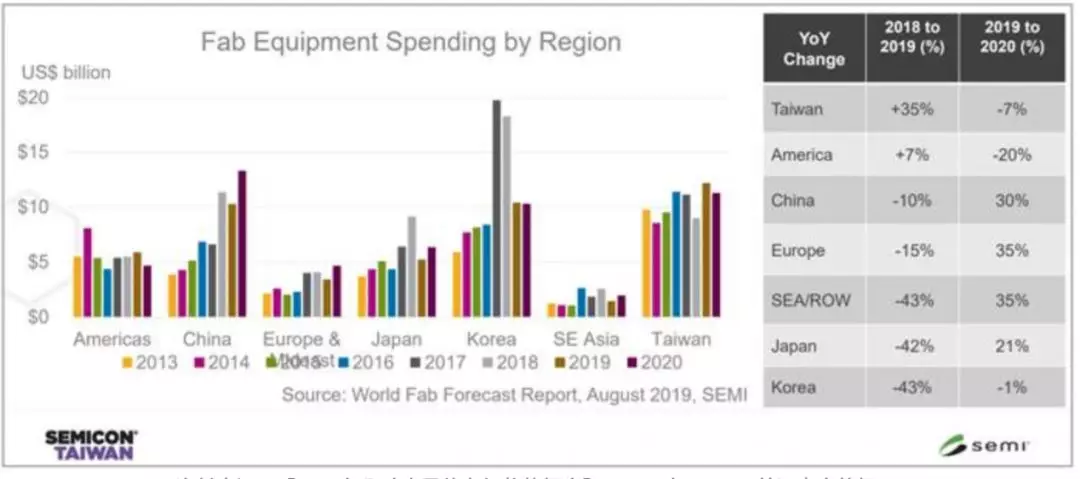

晶圆厂建设:台、韩拉锯中国大陆崛起

在前段晶圆厂投资的部分,如果以10年为期的投资状态作一观察,可以发现2017及2018年是成长破记录的2年,最主要是memory一些相关投资,2019年经过修正是一个downturn ,大概有近20%的跌幅,高于业界之前的预估。就2020年的部分本来是预估有2位数的成长,但现在成长幅度已修正为7-8%。

如果以不同区域来看,从图5可以看出韩国于2017,2018也是有很大幅度的投资,主要是在DRAM或是NAND Flash方面的投资,但在2019年有比较大的修正,大幅下滑超过40%。SEMI预估2020年应该会持平。至于中国台湾部分,2019年会有很大幅度的成长,约达35%,从新设备进货的速度即可得知,但在2020年则是有一定程度下滑,不过曾瑞榆指出,下滑部分应不是晶圆代工,而是记忆体等投资下降。至中国部分则是于2020可望成长。

图5.从不同地区看晶圆厂设备支出状况

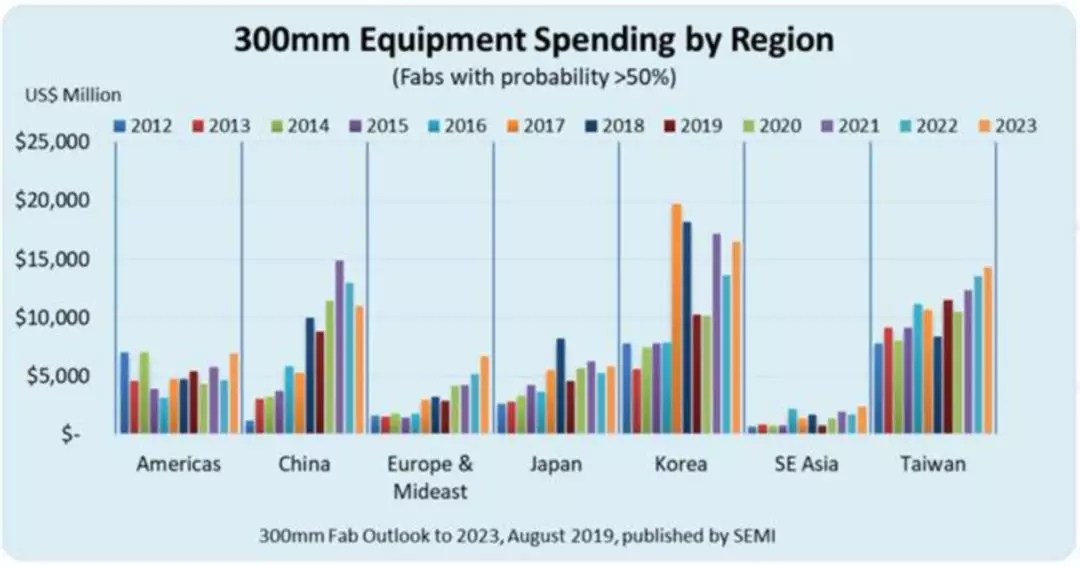

最后在12吋晶圆厂的部分,很明显是集中在台、中、韩三大地区,从图6可见,三地的成长是较突出的。

图6.从不同地区看12吋晶圆厂设备支出状况

严格来讲,2019年至2020年是12吋晶圆厂的downturn,因为现在很多12吋晶圆厂产能都是withhold的,要到2020下半年才开出来(指可能性比较高的project),也因此成长态势要到2023年会比较明显。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号