目前,我国氧化铝行业正面临着尴尬现状,前有产能过剩压制,后有电解铝需求4500万吨的“天花板”限制,还将面临原料端高度依赖进口,生产成本相对较高,赤泥的综合循环利用迫在眉睫等一系列问题。

电解铝产能天花板下的“过剩危机”

从一系列数据看,我国氧化铝行业将面临严峻的“产能过剩”危机。

产量方面,国家统计局数据显示,2022年中国氧化铝产量8186.2万吨,同比增长5.6%。其中,2022年山东产量为2785.22万吨、山西产量2045.34万吨、广西产量1279.28万吨和河南产量1018.86万吨,产量分别同比增长1.32%、4.38%、12.87%和-1.12%。

需求及产能方面,我国95%的氧化铝用于电解铝的生产,其余5%则用于陶瓷生产、强化玻璃、化学媒介物等非冶金用途。因此,电解铝的产量对氧化铝的需求量起到决定性作用。近年来,由于供给侧结构性改革,构筑电解铝合规产能“天花板”,意味着我国氧化铝未来数年需求也将被压制在电解铝产能“天花板”之下。

在碳中和趋势的引导下,全球电解铝产能增速出现明显放缓,整体产量保持稳定。随着我国电解铝4500万吨产能天花板的到达,违规产能相继关停,行业扩张处处受到掣肘,对氧化铝的需求也逐步逼近理论上限。2022年11月,工信部等三部门印发《有色金属行业碳达峰实施方案》,明确提出要巩固化解电解铝过剩产能成果。坚持电解铝产能总量约束,严格执行产能置换办法,研究差异化电解铝产能减量置换政策,将严控电解铝新增产能纳入中央生态环境保护督察重要内容,防范氧化铝等冶炼产能盲目扩张,推动电解铝等行业改造升级。完善阶梯电价等绿色电价政策,引导电解铝等主要行业节能减排,加速低效产能退出。

据SMM数据统计,2022年国内新投氧化铝产能达到了1030万吨,截至2022年12月,除去已经停减产暂无复产计划的产能,国内氧化铝建成产能达9,675万吨。而我国电解铝建成产能为4526万吨(含已建成未投产产能),运行产能为4043万吨,即便按照电解铝4500万吨的年产能天花板进行测算,对应氧化铝需求量为8730万吨,当前氧化铝建成产能仍然显著过剩。再加之行业内不断新建产能,使得矛盾不断加剧,氧化铝价格上涨受到抑制,而价格压制下行业利润空间也较为有限,产能过度投资或危及产业健康长久发展。在自身产能过剩与需求端产能天花板的双重夹击之下,氧化铝行业陷入困局之中,未来需高度关注产业政策的变化。

核心资源端,铝土矿储量难以为继

我们知道,铝土矿是生产氧化铝的原材料。

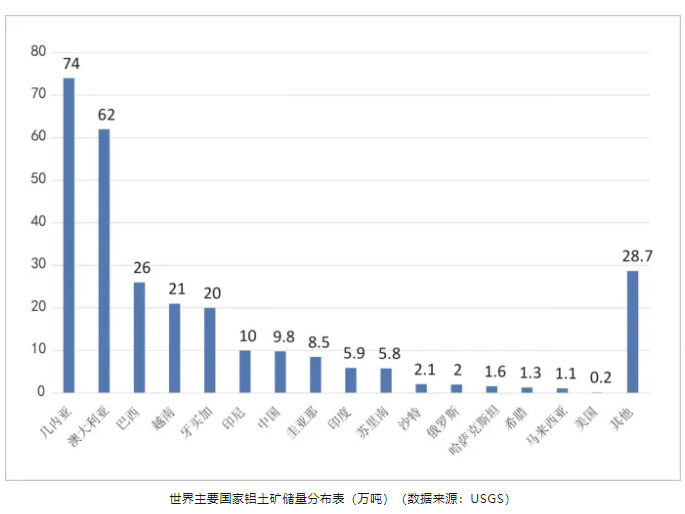

然而,我国铝土矿资源储量并不丰富且禀赋不佳。根据国土资源部公布的全国铝土矿储量数据,截至2019年底中国铝土矿查明基础储量9.8亿吨,仅占全球储量的4%,主体为沉积型铝土矿床,98%以上为一水硬铝石,属于高铝、高硅、低铁、难溶矿石。

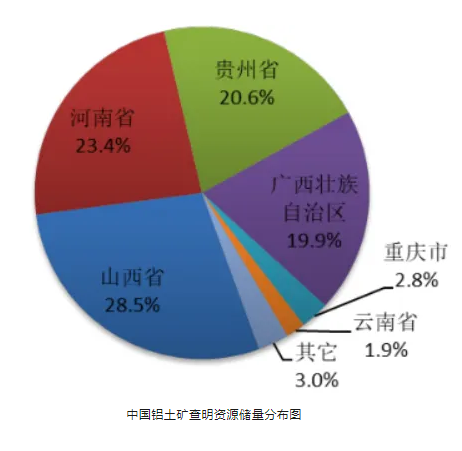

我国铝土矿查明资源储量分布于19个省(区),资源分布比较集中的有山西、广西、贵州、河南、重庆以及云南,前4个省区的铝土矿资源储量占全国的90%以上。

但是,河南、山西和贵州的铝土矿储量逐年减少,主要的原因是过去的过度开采对铝土矿造成了不可逆的破坏,使得这些地区的铝土矿品位不断下降,导致铝土矿资源受到严重制约。而广西等西南地区铝土矿资源较为丰富且品位较高,储量相对丰富。

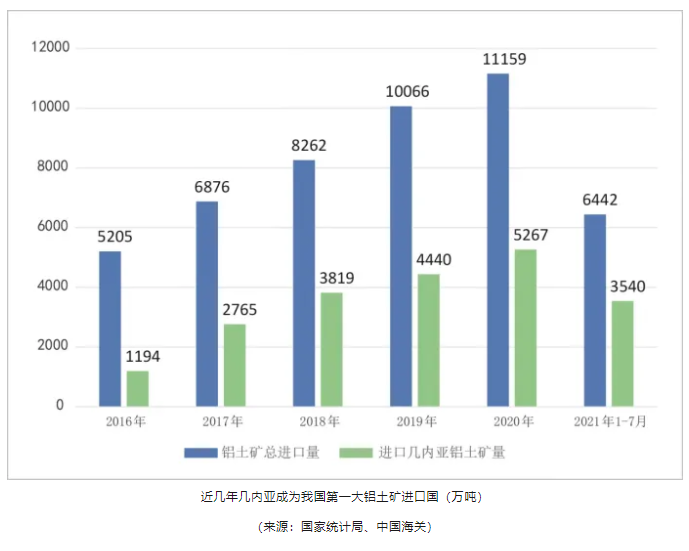

相对全球而言,我国铝土矿资源较为匮乏,铝土矿资源保障程度低,可开发利用的后备资源严重不足,对外依存度大。中国铝土矿进口来源国主要是几内亚、澳大利亚和印尼,近几年几内亚进口占比已经超过一半,是中国铝土矿最大供应国。

如此高度集中的进口来源地使得我们的铝土矿进口贸易风险较大,出现任何不稳定的因素时,因缺乏可供选择的替代方案,将会严重影响到我们的氧化铝生产。

赤泥污染,综合利用迫在眉睫

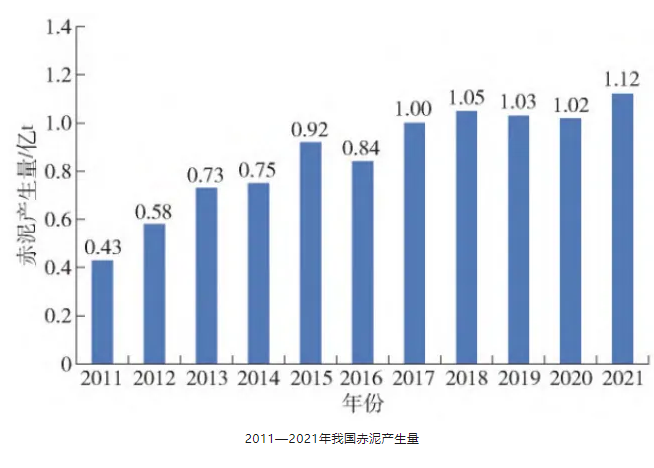

赤泥是氧化铝生产过程中产生的强碱性固体废渣,含大量氧化铁,显红色。中国作为氧化铝生产大国,根据国家统计局等相关资料显示,自2017年起,我国每年产生的赤泥均超过1亿t。

但是,目前赤泥的综合利用率不足10%,大量的赤泥需要采用筑坝堆存的方式进行处置。这不仅使得大量铁金属资源无法正确利用和无端流失,也使得堆放的土地资源被浪费,并且赤泥为碱性物质,随着雨水的冲淋,赤泥中的碱会被溶出,易污染地表水和地下水,影响环境。

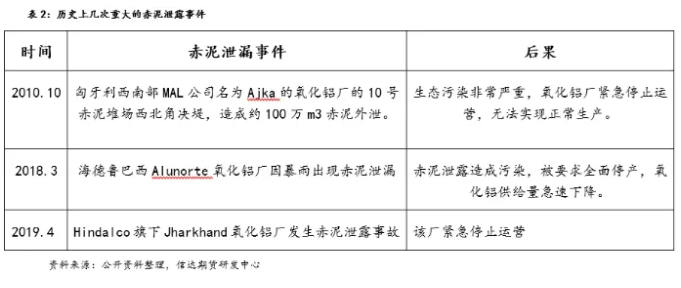

从上表可以看出历史上的赤泥泄露事件都给环境带来了深重的灾难,以匈牙利赤泥泄露事件为首,赤泥所到之处都可能带来生物的灭绝和生态的灾难,同时也导致氧化铝厂无法正常生产,严重影响市场供应。因此,解决氧化铝生产过程中产生的赤泥问题是氧化铝产业持续发展所必须攻克的一个难关。

小结

目前来看,我国氧化铝需求量受制于电解铝产能的现状不会改变。从我国铝产业的终端需求来看,建筑、机械、交运、电力等多个领域是市场传统焦点。近年来,我国房地产行业的整体低迷,使得以铝为代表的资源品终端需求增长乏力,新能源汽车以及光伏的发展或成为未来数年的需求增长的新动力。虽然还是较难完全弥补房地产低迷带来的需求缺口,但是铝行业需求结构改变对氧化铝产业走出困局仍有积极作用。

参考来源:

[1]产能天花板下的氧化铝相对过剩危机. 信达期货研究所

[2]数据解读:2022年中国氧化铝年度产能及产量.SMM上海有色网

[3]我国氧化铝产能过剩格局加剧.期货日报

[4]产能过剩+下游消费需求限制 氧化铝陷前后夹击困局.中国有色金属报

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号