Part 01 三代半导体市场

1.半导体材料发展历程

硅基材料是目前电力电子领域应用最为广泛的半导体材料,也是目前主流逻辑芯片和功率器件的基础。第一代元素半导体,主要包括以硅(Si)、锗(Ge)为代表的单质半导体。第二代化合物半导体,主要指二元/三元化合物半导体材料,如砷化镓(GaAs)、磷化铟(InP),主要用于制作高速、高频、大功率以及发光电子器件,是制作高性能微波、毫米波器件及发光器件,应用领域主要包括卫星通信、移动通信、光通信、GPS导航等。

第三代宽禁带半导体,主要包括碳化硅(SiC)、氮化镓(GaN)等,优点是禁带宽度大(>2.2ev)、击穿电场高、热导率高、抗辐射能力强、发光效率高、频率高,可用于于高温、高频、抗辐射及大功率器件,也是目前国家大力发展的新型半导体器件。

图表1 第一代到第三代半导体发展过程及对比

2.SiC的优势及器件应用

SiC作为第三代半导体材料具备诸多显著优势。耐高压:SiC材料可以通过更低的电阻率和更薄的漂移层实现更高的击穿电压,相同的耐压值下,SiC功率模块导通电阻/尺寸仅为Si的1/10,功率损耗大幅减少。耐高频:SiC材料不存在电流拖尾现象,能够提高元件的开关速度,是Si开关速度的3-10倍。耐高温:SiC材料具有禁带宽度大(约Si的3倍)、热导率高(约Si的3.3倍),熔点高(2830℃,约Si的两倍)的特点,因此SiC器件在减少电流泄露的同时大幅提高工作温度。

SiC按电阻性能分为导电型碳化硅功率器件和半绝缘型碳化硅基射频器件。导电型SiC功率器件主要是通过在导电型衬底上得到碳化硅外延层后进一步加工制成,主要用于电动汽车、光伏发电、轨道交通、数据中心、充电等基础建设。半绝缘型SiC基射频器件是通过在半绝缘型碳化硅衬底上生长氮化镓外延层后进一步制成,主要用于5G通信、车载通信、国防应用、数据传输、航空航天。

图表2 SiC的主要器件形式及应用

3.SiC市场规模

据Yole预测,全球SiC功率半导体市场将从2020年的8.88亿美元增长到2030年的175.77亿美元,复合年均增长率高达34.79%。目前Si仍是主流半导体材料,但第三代半导体渗透率仍将逐年攀升。据Yole预测,Si材料器件未来仍将占据半导体市场的主导地位,预计未来市场渗透率仍超过80%。第三代半导体材料渗透率将会逐年攀升,整体渗透率预计于2024年超过10%,其中SiC的市场渗透率有望接近10%,GaN渗透率将达到3%。

据浙商证券测算,2025年SiC衬底在新能源车市场的需求量达339万片,市场空间为129亿元,SiC器件的市场空间达429亿元。预计2021-2025年,SiC器件在光伏应用领域市场空间由23亿元增长至92亿元,到2025年SiC衬底需求量超过72万片。

受新能源汽车行业庞大的需求驱动,以及光伏风电等领域需求提升,SiC半导体的市场具备较强的确定性。但由于较高的技术壁垒,SiC大规模产业化仍具有较高的难度,有效产能低于报道产能。据华泰证券、浙商证券等预计,目前全球SiC衬底有效年产能不足,SiC衬底供给将于2026年达到饱和。

在当前有效供给不足、降本需求强烈的情况下,SiC产业链的材料创新、国产替代出现了窗口期。在产业链上游材料端提前布局,建立新的技术壁垒,成为了面对远期市场供大于求、利润挤压的可行路径。

当前制约SiC器件大规模商业化的主要因素是高成本,SiC衬底的降本增效成为关键,大尺寸衬底由于成本优势比较明显,成为发展趋势。根据天科合达测算,从4英寸提升到6英寸,单位成本预计能够降50%;从6英寸到8英寸,成本能够在这个基础上再降低35%。根据Wolfsppeed,8英寸晶圆相比6英寸可切出近2倍的裸芯数量。大尺寸衬底的边缘浪费更低,有效利用率更高,国内外各大厂商均积极布局8英寸SiC衬底,量产进程有望加速。据德邦证券总结,SEMICON China2024展会中,国内SiC衬底/外延厂商均有8英寸产品展出,其中衬底和设备厂商的8英寸产品能力快速提升;国内厂商中,天岳先进、天域半导体已具备一定的8英寸量产能力。

Part 02

SiC器件生产与成本分析

1.SiC器件生产流程

SiC器件的生产流程主要为:首先,SiC粉末通过长晶形成晶碇;其次,经过切片、薄片、抛光得到SiC衬底;然后,衬底经过外延生长得到外延片;最后,外延片经过光刻、刻蚀、离子注入、沉积等步骤制造成器件。

图表3 SiC器件制作工艺流程

衬底是由半导体单晶材料制造而成的晶圆片,可以直接进入晶圆制造环节生产半导体器件,也可以进行外延工艺加工生产外延片。外延是指在经过切、磨、抛等仔细加工的单晶衬底上生长一层新单晶的过程。由于新生单晶层按衬底晶相延伸生长,从而被称之为外延层;而长了外延层的衬底称为外延片。

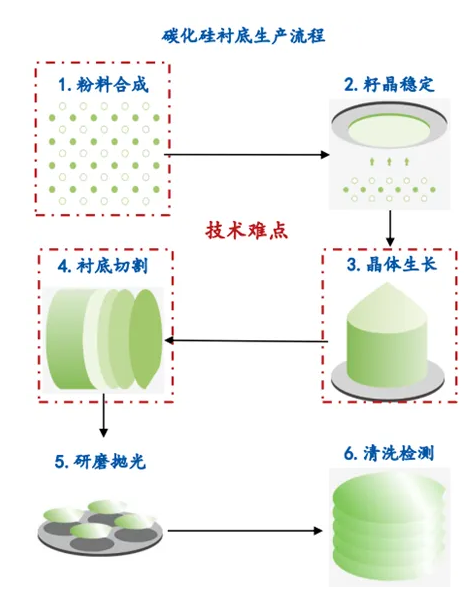

SiC衬底材料是SiC芯片的核心。衬底的生产流程为:经过单晶生长获得SiC晶碇后;紧接着制备SiC衬底需要历经磨平、滚圆、切割、研磨(减薄);机械抛光、化学机械抛光;以及清洗、检测等工序。

图表4 SiC衬底生产流程

晶体生长主要有物理气相传输法(PVT)、高温化学气相沉积法(HT-CVD)和液相外延(LPE)三种方法。PVT法是现阶段商业化生长SiC衬底的主流方法。SiC晶体的生长温度在2000°C以上,对温度和压力的控制要求高,目前存在错位密度、晶体缺陷较高的问题。

衬底切割将晶锭切割为晶片用来进行后续加工,切割方式影响到碳化硅衬底片后续的研磨等工艺工序的配合。晶锭切割以砂浆多线切割和金刚石线锯切割为主,现有的SiC晶圆大多使用金刚线切割,但SiC硬度高、脆性高,存在晶片的良率较低、切割线的耗材成本较高等问题。同时,8英寸晶圆的切割时间明显长于6英寸晶圆,切割线卡住的风险也更高,从而导致良率下降。

衬底切割技术发展趋势为激光切割,在晶体内部形成改性层从碳化硅晶体上剥离出晶片,属于非接触无材料损失加工,无机械应力损伤,所以损耗更低、良率更高、加工方式灵活、加工的SiC面型更好。国外DISCO、英飞凌等厂商的激光切割设备已投入8英寸SiC的生产,国内厂商大族激的激光切割设备目前进入产品验证阶段,北京中电科已实现6英寸Si单晶片的激光剥离。

SiC衬底打磨加工包括研磨(减薄)、抛光两个环节。SiC衬底的平坦化工艺主要有研磨和减薄两种工艺路线。

研磨分为粗磨和精磨环节。主流的粗磨工艺方案为铸铁盘配合单晶金刚石研磨液。多晶金刚石微粉和类多晶金刚石微粉被开发后,碳化硅精磨工艺方案是聚氨酯垫配合类多晶精磨液。新的工艺方案为蜂窝研磨垫配合团聚磨料。

减薄分为粗磨减薄和精磨减薄两个环节,采用减薄机加磨轮的方案,自动化程度高,有望代替研磨的技术路线。减薄工艺方案的工艺精简,高精度磨轮的减薄可以为抛光环节省去单面机械抛光(DMP);采用磨轮加工速度快,加工面型控制能力强,适合大尺寸晶圆加工。同时,相比于研磨的双面加工,减薄为单面加工工艺,是外延制造和晶圆封装时,对晶圆的背面进行研磨的关键工艺。减薄工艺推广的难点在于磨轮的研发难度大、制造技术要求高。磨轮国产化程度非常低,作为耗材成本较高,目前磨轮市场主要被DISCO占据。

抛光用于SiC衬底的光洁化,消除表面划痕、降低粗糙度和消除加工应力,分为粗抛和精抛两个环节,碳化硅粗抛多采用氧化铝抛光液,精抛多采用二氧化硅抛光液。

2.SiC器件成本分析

SiC器件价格高企的主要原因是SiC单晶生长缓慢、衬底制造困难、良品率低等。

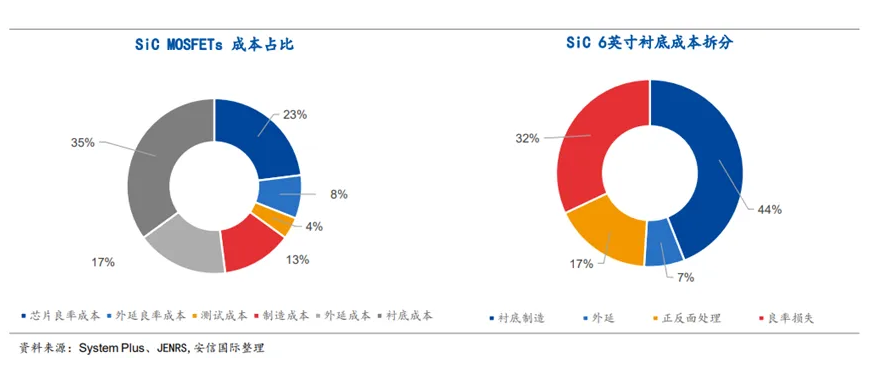

在SiC产业链中,衬底的价值占比最高。一般来说,上游材料成本占到器件成品的75%,其中衬底约占50%,外延约25%。在一个典型的SiC MOSFET中,衬底的制造成本能占到器件总成本的35%以上而在6英寸SiC衬底制造过程中,包含良率损失的衬底成本占到总成本的70%以上。

图表5 SiC芯片成本拆分

SiC衬底单价较高,但售价随着出货量提升而逐步下行。2021年,天岳先进的平均销售价格为6767元/片,较2020年同比下降25%。考虑到目前国产6英寸衬底还未大批量生产,所以预计还会有降价空间。另一方面,半绝缘型SiC衬底由于市场供 应商较少,且下游有部分军事装备应用,所以目前售价较高。当前SiC衬底售价较高是良率水平低、晶圆尺寸小、自动化程度低等多因素导致的。随着各厂商提升工艺、往更大尺寸SiC晶圆发展,预计SiC衬底售价将逐步下行。

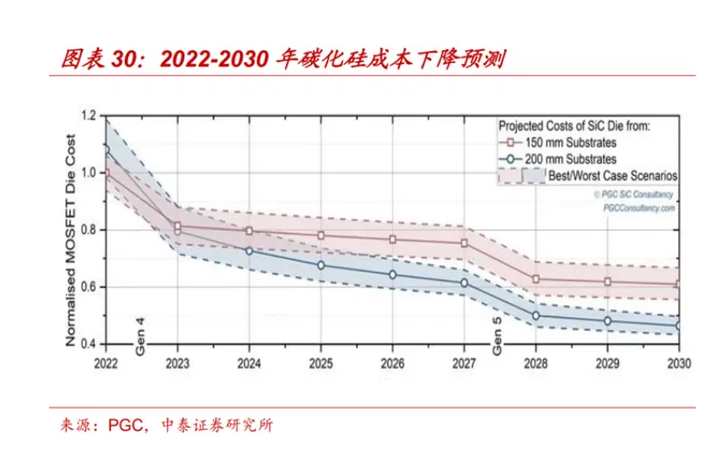

SiC器件降本主要通过三大途径:降低衬底成本,主要通过8寸向12寸升级、持续优化热场;改进设计、器件制造、封装等生产技术;设计更小尺寸芯片,使得单位晶圆产出更高。根据PGC统计,假设以2021年6寸SiC MOSFET 1200V/100A的成本为1个单位,2025年成本有望降至0.8以下,8寸的成本有望降至0.68附近。2021年SiC MOSFET为Si器件成本的3倍,到2025年有望降至2.5倍附近。

图表6 2022-2030年SiC成本下降预测

3.SiC生产设备分析

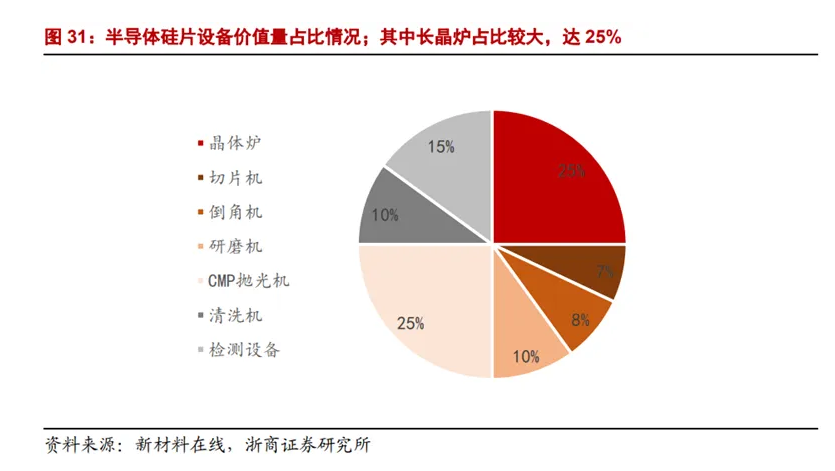

从设备上分析生产成本,单晶炉为SiC生产的核心设备。根据浙商证券测算,单晶炉在设备投资额价值量占比约25%,CMP抛光机和研磨机分别占设备投资额25%和10%。

晶体生长炉国内主要厂商包括晶盛机电、北方华创等。目前部分厂商在6-8英寸已实现国产替代,但12英寸与国际水平仍存在差距,未来需伴随国内沪硅、中环、金瑞泓等国内半导体硅片厂的成长、逐步突破。晶体炉与其他设备不同,其不能通过技术改造来完成产品的更新换代,一旦硅片尺寸发生显著变化,晶体炉必须完全更新换代。随着大尺寸光伏硅片逐渐成为主流,国产晶体生长设备企业会显著受益,有望进一步降低设备成本。

CMP设备广泛应用于半导体产业链中硅片制造、集成电路制造、封装测 试环节,其中最主要的是集成电路制造环节。在硅片制造环节,在完成拉晶、硅锭加工、切片成型环节后;在抛光环节为最终得到平整洁净的抛光片需要通过CMP设备及工艺来实现。在集成电路制造环节,芯片制造过程可分为薄膜淀积、CMP、光刻、刻蚀、离子注入等工艺环节。

晶圆减薄机是半导体制造的重要设备之一,用于实现晶圆的切割与研磨,一般由粗磨系统、精磨系统、承片台、机械手、料篮、定位盘、回转工作台等部分组成。

2021年全球半导体晶圆划片切割、减薄设备市场合计约26亿美元。根据SEMI数据,2021年全球封装设备市场规模约70亿美元。划片机在封装设备市场份额约为28%,2021年全球划片机市场份额约20亿美元。根Marketresearch数据,2021年全球晶圆减薄设备市场规模约6.14亿美元。

据QYR的统计及预测,全球减薄机市场规模呈现稳步扩张的态势,2022年全球市场规模约8.2亿美元,2018-2022年年复合增长率CAGR约为18.7%,预计未来将持续保持平稳增长的态势,到2029年市场规模将接近13.2亿美元,未来六年CAGR为6.5%。

划片刀和减薄砂轮是半导体晶圆加工所用的主要金刚石工具。根据《半导体加工用金刚石工具现状》,国内半导体用金刚石工具市场中减薄砂轮、划片刀分别占比26.5%、55.0%。国内半导体金刚石工具市场规模约30亿元。根据上海新阳公告,2018年国内晶圆划片刀年需求量为600-800万片。根据IC insights及 Knometa Research,2018-2021年中国大陆晶圆产能复合增速约9.6%。根据华创证券测算,假设晶圆划片刀需求量复合增速与同期中国大陆的晶圆产能复合增速保持一致,得到2021年国内晶圆划片刀的市场规模约为16亿元;2021年国内半导体用金刚石工具的市场规模约29.3亿元,减薄砂轮的市场规模约为7.8亿元。此外,根据QYResearch数据,2020年全球CMP抛光垫修整器的市场规模约15亿元,预计2026年将达到18亿元,年复合增长率3.1%。

CMP设备市场行业高度垄断,海外龙头半导体设备企业起步较早,美国应用材料和日本荏原近乎垄断全球CMP设备市场。据华经产业研究院引用的Gartner数据,2020年美国应用材料和日本荏原合计拥有全球CMP设备超过90%的市场份额。

图表7 半导体硅片设备价值量占比

4.SiC耗材成本分析

我国半导体制造材料的整体技术水平与国外差距较大,存在巨大的国产替代空间。设根据国盛证券测算:假设2021年中国电子半导体材料营收规模150亿人民币,在全球市场中占有率仅4%;在中国所需的产值约119亿美元的市场需求中,也仅占19%。

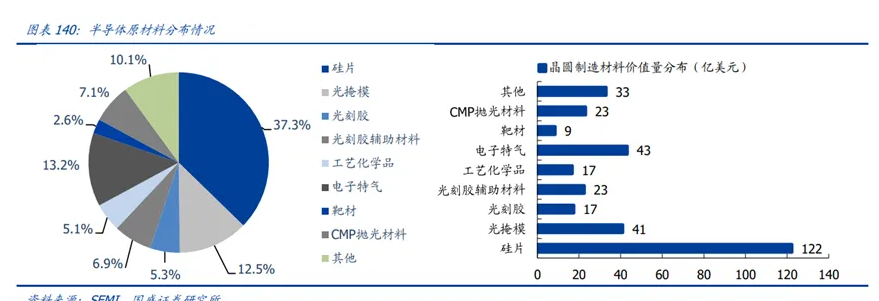

根据SEMI统计,2021年全球半导体材料市场规模同比增长15.9%达到643亿美金新高。其中晶圆制造材料和封装材料市场规模分别为404亿美金和239亿美金。晶圆制造环节中的硅片、化学品、CMP和光掩膜环节是增速最快的几大领域,而硅片也是晶圆制造中成本占比最高的环节,市场规模超过130亿美金。

图表8 半导体原材料分布情况

对于SiC的生产制造,切割、磨削、抛光的耗材成本是生产成本的重要部分。根据安芯投资统计,切割环节的耗材为金刚石砂浆,约70%的衬底厂家的切割耗材为采购金刚石微粉后自行配置,而剩下的30%厂家则为直接采购。根据天科合达报告,切割用金刚石粉的成本占SiC原材料成本的7.53%;研磨用的研磨液的成本占SiC原材料成本的15.5%;抛光材料约占SiC原材料成本的7%。

Part 03研磨减薄机与抛光设备市场竞对分析

全球主要减薄机生产商包括日本DISCO、日本TOKYO SEIMITSU、日本KOYO SEIKO、德国G&N等,全球前三厂商占有85%的市场份额。其中日本DISCO与TOKYO SEIMITSU 2022年合计市占比超65%,市场集中度较高。

根据《半导体加工用金刚石工具现状》,中国约90%的半导体加工用划片刀和减薄砂轮来自进口,高端半导体加工企业所用金刚石工具基本被国外产品垄断。国外半导体用金刚石工具厂商主要为日本DISCO、日本旭金刚石、东京精密、韩国二和(EHWA)及美国UKAM等。

1.研磨减薄设备

(1)日本迪思科株式会社 DISCO Corporation

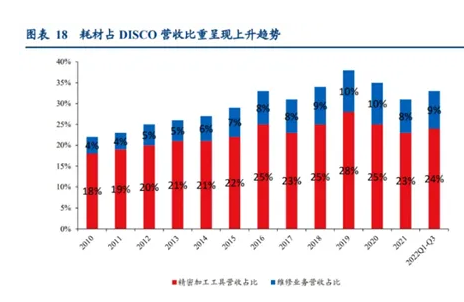

DISCO成立于1937年,是专注于“切、磨、抛”技术的全球知名半导体设备厂商。产品主要为半导体设备切割机、研磨机、抛光机及其他半导体加工后道切割和研磨设备;精密加工工具切割刀片,研削、抛光磨轮等。其中耗材业务(精密加工工具和维修业务)比重的不断提升,平衡了公司的业绩波动。

图表9 半导体原材料分布情况

DISCO在晶圆划片刀和减薄砂轮市场具有绝对份额。2021财年DISCO来自中国大陆地区的收入为49亿元,根据国创证券测算,假设其中耗材的占比与公司总体业务中耗材的占比23%一致,则2021年DISCO在中国大陆的划片刀和减薄砂轮营收约11亿元,在中国大陆23.8亿元的市场中占比47%。

(2)江苏京创先进电子科技有限公司

京创先进成立于2013年,是一家专业从事半导体精密切、磨、抛设备研发、生产、销售及服务的高新技术企业,2023年获得B+轮融资。

京创先进已成功实现12英寸全自动精密划片机产业化的自主创新,并在划切设备主航道提供从6-12英寸的半自动到全自动的各类划片设备、满足半导体集成电路、GPP/LED氮化镓等芯片、分立器件、LED封装、光通讯器件、声表器件、MEMS等芯片的精密划切需求之外,产品线已拓展至JIG SAW设备、减薄设备等多个半导体专业设备领域。

(3)北京中电科电子装备有限公司

北京中电科主要产品有减薄、划切设备。减薄设备2022年实现合同额1.2亿元,2023年全系列产品产值将突破2亿元。自主研发的国产高端8/12英寸晶圆减薄机实现了批量化应用,已有20多台不同型号设备用于集成电路材料加工、芯片制造、先进封装等工艺段的产品量产;将快速形成年产100台减薄机的交付能力。此外,还将陆续推出12英寸减薄抛光一体机的产业化机型和8英寸SiC减薄研磨(CMP)机。

(4)深圳市梦启半导体装备有限公司

深圳梦启成立于2021年,是经深交所主板上市公司长盈精密投资控股的子公司。主要业务为芯片研磨设备和空气轴承,包括全自动高精密晶圆减薄机、高精密抛光机、全自动高精密倒角机等硬脆材料的加工装备、以及高精度气浮主轴部件系列产品的研发、生产和销售。

公司具备打破国外技术垄断并替代国外设备的能力,目前正在开发第三代半导体材料SiC研磨成套设备,以及新一代蓝宝石芯片研磨成套设备。

2.CMP抛光设备

(1)华海清科股份有限公司

华海清科公司成立于2013年4月,主要业务有CMP设备、减薄设备、晶圆再生、关键耗材与维保服务等。主要产品及服务已广泛应用于集成电路、先进封装、大硅片、第三代半导体、MEMS、Micro LED等制造工艺。

公司的CMP设备是目前国内唯一可以量产12英寸商业级的CMP机台,产品已在各大国内主流晶圆厂产线产业化应用,打破海外巨头在该领域的垄断地位。华创证券根据公司财报披露数据测算,2018-2021年公司在中国大陆地区的CMP设备市场占有率约为1.05%、6.12%、12.64%和22.7%。2021年以来,随着国内晶圆厂加速扩产,国产设备替代逐步升温,公司抓住市场机遇持续提升国内市场占有率,2023年度净利润7.27亿元,同比增长44.99%。

(2)北京特思迪半导体设备有限公司

特思迪成立于2020年3月,2022年初华为哈勃投资持有特思迪10%的股权,2023年10月完成B轮融资。公司深耕半导体衬底材料、晶圆制造、半导体器件、先进封装、MEMS等领域的超精密平面加工技术,可提供减薄、抛光、CMP的系统解决方案和工艺设备。

公司在2022年推出了可兼容6英寸和8英寸的全自动减薄机,SiC衬底磨抛设备的销售额取得了300%YoY的增长。2023年公司进一步推进6英寸和8英寸设备的同步发展;B轮融资的资金也主要投向8英寸SiC磨抛工艺和设备的研发,借此加快研发突破,助力8英寸SiC量产。

公司应用于第三代半导体衬底材料、部分芯片等领域的产品已经实现批量销售。抛光机、减薄机等设备已被天科合达、比亚迪、东莞天域、中电科13所、泰科天润等客户所采用。

(3)苏州迈为科技股份有限公司

迈为股份成立于2010年9月,2018年11月上市,面向太阳能光伏、显示、半导体三大行业,主要产品包括全自动太阳能电池丝网印刷生产线、异质结高效电池制造整体解决方案、OLED柔性屏激光切割设备、Mini/Micro LED晶圆设备、半导体晶圆封装设备等。公司立足真空、激光、精密装备三大关键技术平台,致力成为泛半导体领域细分行业标杆。

2021年起,迈为股份向华天科技(西安)有限公司供应半导体晶圆激光开槽设备,得益于激光能量控制、槽型及切割深度控制等多项技术优势,设备已实现稳定可靠、行业领先的量产表现。2024年1月迈为股份半导体晶圆研抛一体设备顺利发往国内头部封测企业华天科技(江苏)有限公司,同步供应12英寸晶圆减薄设备以及晶圆激光开槽设备。公司自主研发的国内首款(干抛式)晶圆研抛一体设备各项性能指标达到预期,开启客户端产品验证。

3.磨盘磨料

(1)深圳中机新材料有限公司

中机新材2018年开始研发贵硬SiC团聚金刚石;2021年正式成立公司并量产金刚磨石材料,成为国内首创研磨环节新方案,可平替进口产品;2024年2月获得A轮融资。

公司提供精密研磨、抛光系统的应用综合解决方案;拥有切割、减薄、粗磨、精磨、粗抛、精抛全工艺环节的耗材产品,主要磨抛材料有团聚金刚石微粉、研磨抛光垫、金刚石线据、SiC减薄砂轮。

公司首创的团聚金刚石技术替代了传统多晶和类多晶。传统磨抛方案中,研磨液占SiC衬底原材料成本的15.5%,传统多晶和类多晶研磨成本中高氯酸占总成本的30%,并且高氯酸产生的环境污染时间长、范围广、难以根除。团聚技术后替代多晶和类多晶后,生产过程环保的同时成本得以降低。在耗液量上,团聚金刚石方案用量仅为3um单晶金刚石方案的20%,即使选用昂贵的进口团聚金刚石,6寸SiC衬底片加工也保有成本优势。

(2)中国机械工业集团有限公司下属企业国机精工股份有限公司

国机精工作为精密轴承、超硬材料制品领域的领军企业,重点为国民经济和国防建设提供轴承、工磨具等关键机械基础件产品,成功开发出中国第一颗人造金刚石和立方氮化硼,是我国超硬产业之源。

公司超硬材料业务协同发展,实现全产业链覆盖。超硬材料板块的运营主体为三磨所、郑州新亚和精工锐意子公司,三家公司分别负责板块下金刚石材料及磨料磨具、复合超硬材料和超硬材料高端装备业务,实现了从上游金刚石生产设备制造、中游金刚石原材料生产和下游超硬制品生产的全产业链覆盖。

三磨所在CVD法金刚石上持续投入,有望实现半导体耗材领域国产替代。三磨所的划片刀、减薄砂轮等产品凭借质量和性价比优势,已经实现对华天科技、长电科技、通富微电等批量供货。

(3)西安易星新材料有限公司

易星新材料是西安市政府投资并重点扶持的半导体封装产业链完备的核心耗材供应商,于2022-2023年完成SiC与Si减薄磨轮开发与稳定性验证,是国内唯一一家成功实现SiC精密减薄研磨轮国产化的企业。

公司具备西安交通大学、陕西科技大学团队背景,长期致力于半导体基础材料研究。公司自主开发数控多层布料增材制造技术,实现粉体材料的精准设计与调控,开发结合剂,实现了磨轮减薄的持续性、稳定性。解决金刚石与结合剂界面合理结合的行业技术难题,形成金刚石“脱落-出露”的动态平衡,保证优良的减薄加工品质,精磨轮质量通过设备厂商测试验证。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号