2022年一季度,美联储加息“靴子落地”,国际地缘政治冲突激化引发一系列连锁反应,导致全 球金 融市场风云突变,上演了伦镍逼空等极端行情。在此复杂背景下,全 球铝行业经历了包括价格、生产、需求、贸易等在内的大幅波动,受到行业内外广泛关注。相较于海外动荡的局面,中国铝市场运行平稳、生产恢复加快、盈利状况向好。

(一)铝价外强内弱,走势分化明显

今年一季度,LME三月期铝价格大幅上行,Z高涨至4073.5美元/吨,创历史新高,较年初上涨46.7%;一季度均价为3247美元/吨,环比上涨17.9%,同比上涨54.6%。SHFE三月期铝走势相对平稳,Z高涨至24255元/吨,未突 破去年高位,较年初上涨20.8%;一季度均价为22199元/吨,环比上涨9.8%,同比上涨38.0%。价格明显外强内弱,沪伦比值Z低降至6.1,接近历史Z低水平;而去年Z高时的8.5,为历史Z高水平。

表1国内外期 货交 易所铝月度平均价

LME:美元/吨SHFE:元/吨

数据来源:LME、SHFE、安泰科

今年以来,造成国内外价格差异化的原因主要有两点:(1)海外供应收缩,国内生产恢复。因能源短缺等因素,海外电解铝生产持续收紧,从去年10月份到现在,欧洲地区电解铝厂相继减、停产,涉及产能87万吨/年左右。根据国际铝协的统计,2022年2月,海外电解铝日产量为7.7万吨,回到去年9月份之前的水平,较2021年12月下降1.0%;其中,包括俄罗斯在内的欧洲地区电解铝日产量为1.9万吨,较2021年12月下降4.2%。海外减产的同时,中国生产快速恢复。根据安泰科统计,预计2022年3月,中国电解铝日产量为10.8万吨,较2021年末增长5.1%。俄乌冲突爆发后,更是加剧了市场对海外供应短缺的担忧。(2)中国铝消费增长动能不足。自去年下半年中国经济下行压力加大以来,以地产领域为主的需求明显走弱。尤其是今年前两个月,在进 口大幅减少的情况下,原铝市场依然有较大幅度的过剩;3月份步入消费旺季后,再加上政策的带动,消费市场逐步恢复活力。根据安泰科判断,2022年一季度中国原铝消费量为938.9万吨,同比下降1.1%。

图1中国电解铝库存消费天数

数据来源:安泰科

(二)生产恢复快于预期,开工率大幅提升

2022年一季度,中国电解铝企业全 面复工复产,开工率快速提升。根据安泰科统计,截至2022年3月底,中国电解铝建成产能4340万吨/年,较2021年末增加15万吨/年;运行产能3970万吨/年,较2021年末增加205万吨/年,基本恢复到去年一季度时的水平;开工率91%,较2021年末提高4个百分点。

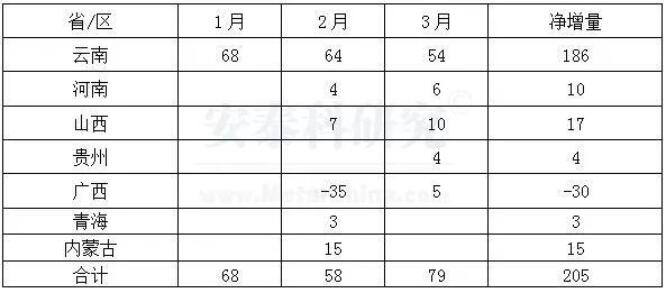

表22022年一季度中国电解铝运行产能变化(万吨/年)

数据来源:安泰科

一季度,复产产能合计179.7万吨/年,主要集中在云南、内蒙古、山西、河南、贵州等省/区。重启项目包括2021年因能耗双控、限电、极端天气、突发生产事故等停产的产能,以及停产时间在3年左右又重新被盘活的产能,还有部分因采暖季限产而重新恢复的产能。新投产能65万吨/年,主要来自于云南和广西的新建项目。此外,一季度减产产能40万吨/年左右,因2月份广西疫情导致相关铝厂紧急停产。

预计2022年,复产产能合计约320万吨/年,未来三个季度都会有停产项目陆续重启;新投产能合计约179万吨/年,将集中在二季度投放。预计到2022年底,中国电解铝运行产能4200万吨/年左右,开工率可达95%以上。

(三)电解铝成本环比下降11.2%,保持较高盈利水平

相较于去年下半年的剧烈波动,2022年一季度中国电解铝成本变化相对较小。根据安泰科统计,1-3月份,中国电解铝含税加权平均完全成本为17153元/吨,环比下降11.2%,同比增长28.1%。月度成本小幅增长,平均增加500元/吨左右。同期,铝价继续保持高位,电解铝企业盈利能力依然较强,一季度平均利润为5071元/吨。

图2中国电解铝盈利情况

数据来源:安泰科

季度成本环比下降主要因氧化铝价格大幅下行。安泰科氧化铝现货报价显示,2022年一季度,氧化铝现货平均价格为3056元/吨,环比下降18.1%。但煤炭价格的反弹收窄了成本下降空间,一季度山西动力煤(Q5500)均价为1155元/吨,环比增长23.8%。以煤炭采购周期内价格计算,3月份电解铝企业综合电价为0.47元/千瓦时,较2021年末增加2.5%。此外阳极价格再创历史新高,抬升成本中枢,一季度安泰科阳极报价均价为5410元/吨,环比增长1.6%。预计4月份电解铝成本将继续增加。

近期,国内疫情呈现多地频发态势,疫情防控对铝消费产生一定影响,导致去库受阻,价格震荡。一旦疫情得到有效控制,基本面将继续回归供应偏紧的轨道,预计二季度铝企继续保持较好盈利水平。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号