6月3日,证监会发布《关于全国中小企业股份转让系统挂牌公司转板上市的指导意见》(以下简称《指导意见》)。《指导意见》主要内容包括基本原则、主要制度安排、监管安排三个方面,对转入板块范围、转板上市条件、转板上市程序、保荐要求、股份限售等内容作出了原则性规定。

目前,新三板全面深化改革正在快速推进之中,精选层合格投资者累计开户数量已突破百万,首批6只新三板公募基金产品也已获批。“金融1号院”据全国中小企业股份转让系统官网统计数据整理显示,截至2020年6月4日,全国股转公司已受理了47家挂牌企业公开发行并在精选层挂牌的申请,并已向其中38家公司出具了问询意见,其中颖泰生物、艾融软件2家企业已完成审查问询,将进入挂牌委审议程序。(文末将附上新三板精选层交易指南)

截至6月4日,新三板挂牌公司8585家,总股本5477.14亿股,流通股本3286.09亿股,成交金额44867.2万元。

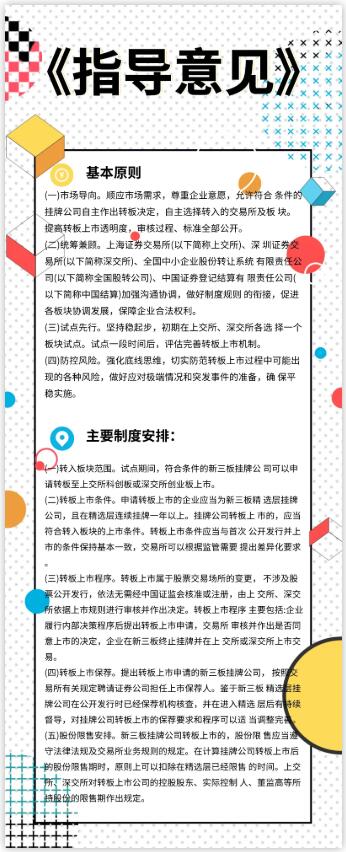

聚焦《指导意见》精华内容

同时,《指导意见》还明确,符合条件的新三板挂牌公司可以申请转板到上交所科创板或深交所创业板上市。申请转板上市的企业应当为新三板精选层挂牌公司,且在精选层连续挂牌一年以上,还应当符合转入板块的上市条件。(见上图《指导意见》主要制度安排第一条及第二条)

新三板打新攻略

全额缴款,无市值打底

据国泰君安介绍,新三板打新最大的不同在于其精选层暂时使用全额缴款方式打新,无需底仓,这使得中签率与投入的资金量直接相关。

全额缴款对投资者资金周转提出了要求,增加了机会成本,尤其在市场不确定精选层首批二级市场的表现,将造成中签率或远高于A股。精选层网上打新按比例配售,不足100股的部分集中起来后,分成每100股一份,按照时间优先进行分配。因此申购时间很关键,抢先报价有中签优势。按比例分配后,股数不足100股且报价时间靠后的,可能分不到股票。

来源:国泰君安

6只可投新三板精选层

公募基金引弓待发

与此同时,首批可投新三板的基金也终于要来了!

6月3日,华夏基金、南方基金、汇添富基金、富国基金、招商基金、万家基金上报的可投资新三板精选层的公募基金产品正式拿到了证监会的批复。

这6只产品分别是:华夏成长精选6个月定开混合、南方创新精选一年定开混合、汇添富创新增长一年定开混合、富国积极成长一年定开混合、招商成长精选一年定开混合、万家鑫动力月月购一年滚动持有混合。

从上述产品的获批情况来看,首批可投新三板基金主要呈现出三大特点:

一是产品普遍为偏股混合型基金。二是产品普遍为“定期开放”运作方式,产品有一年或六个月的封闭期。三是此次可投新三板基金在产品封闭期间投资新三板精选层挂牌股票市值将不超过基金资产净值的20%,在开放期间,投资精选层挂牌股票市值将不超过基金资产净值的15%。

事实上,首批6只基金在成立后将把一部分资产配置到新三板,产品的投资范围还包括科创板、创业板、中小板、港股通标的股票等其他板块股票。通过对投资范围和比重的管理,力争实现投资组合的整体回报。

对于此次产品,汇添富基金在接受“金融1号院”采访时表示:“公司将以深入的企业基本面分析为立足点,挑选高质量的证券。”

一般按照要求,批复日起6个月内基金公司将进行基金募集活动,照此来看,首批参与新三板精选层投资的6只公募产品马上就要走到投资者面前了

面对《指导意见》的正式出台,“金融1号院”为您梳理了券商对于《指导意见》的一些精彩点评以及投资策略。

开源证券:新三板转板制度落地,多层次资本市场实现互联互通

新三板转板制度正式落地后,精选层将成为新三板和科创板、创业板之间互联互通的重要枢纽,新三板市场的吸引力将得到进一步提升,从而推动市场流动性和融资功能与定价能力的相应提升。在新三板公开发行审核速度快、效率高(向注册制靠拢),且精选层流动性与融资定价功能边际向好的背景下,“先入精选层,后转板上市”将逐步成为新三板挂牌公司的上市首选路径。

粤开证券:允许精选层公司转板A股,预计新三板拟IPO公司将更多转向申报精选层

转板制度作为此次新三板深改政策的核心之一,充分发挥新三板市场承上启下的作用,提升了市场的流动性;对企业而言,为优质的中小企业提供了更多的选择,拓宽了融资渠道及发展空间。预计后续新三板拟IPO公司将更多转向申报精选层。

新三板精选层交易指南

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号