在SID 2019年国际显示周上,群智咨询(Sigmaintell)总经理李亚琴发表关于全球面板市场的前瞻演讲《全球显示产业发展六大趋势预测》。

以下是演讲全文:

今天我这个报告的主题是关于全球显示产业未来几个发展特征的预测,我会总结六个方面。

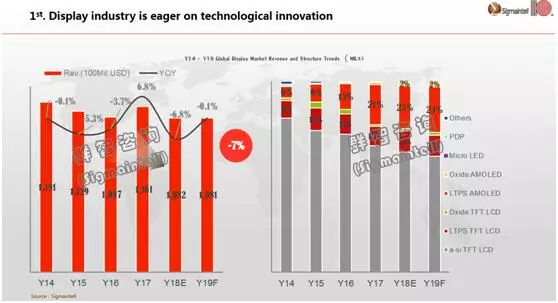

趋势一:未来两年全球的显示产业产值将保持低位徘徊状态,产业期待技术创新

首先第一个我们会结合历史数据的变化,来看一下我们对未来的整个显示产业产值和盈利状况的展望。结合我们的调查数据可以看到,2018年全球的显示产业的产值是1082亿美金,比2017年的同期下滑了7%,这个下滑的幅度应该说也是过去五年来最大的一次。如果我们分技术来看,这个产值的组成可以看到灰色的部分就是a-Si TFT-LCD的产值下滑幅度是最大的,除此之外,在新的技术的部分,它的成长是显然的,但是也是缓慢的。比如说,我们特别要看到的是LTPS AMOLED,这部分就是我们的移动产品用到的柔性和刚性的AMOLED的技术产值,在2018年相对2017年的渗透率增幅非常小,只增长了一个百分点。

黄色的部分占比很小,那个是AMOLED TV,使用的Oxide的背板,它目前在整个产业的产值占比是2%,但是它是呈现一个比较大幅的增长的。那么从2019年的展望来看,我们预计,AMOLED整个的两大区块的阵营,它的技术产值的渗透率还会持续的提升,但是显然它的提升的速度没有达到a-Si TFT-LCD产值的下降速度。所以整体来讲,全球的显示产业产值目前来看,在未来两年左右,应该都是在低位徘徊的这样一个状态。

因此,我们认为在这样的一个大背景下,全球显示产业应该是更期待技术创新。通过技术创新,一方面是来提升显示产品的整个竞争力、创新力和对终端消费者的吸引力。另外一方面来提升单价和附加值,抵御价格下滑的风险,对于产值和利润的影响。

趋势二:产能技术升级和淘汰在未来3年成为产业整合的推动力

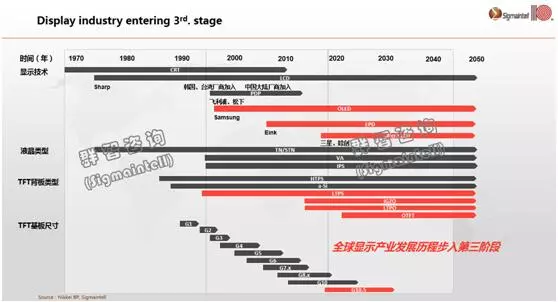

那么如果我们把时间轴拉到整个历史区间来看,是什么样的原因造成了目前这样的一个状况?以及我们处于显示历史长河中的一个什么阶段?我们把整个从显示技术开始发明,到现在的一个时间段,做一个时间轴的放大。可以看到,从1970年显示技术开始商用,到目前是走过了三个阶段。

第一个阶段是显示技术的一个初创和小规模商用阶段,那么这个阶段其实主要的显示产品是CRT来主导。那么LCD的显示技术从夏普1980年代左右开始进行小规模量产,一直到TFT-LCD的显示技术在1990年左右进大规模的商用量产。到目前应该说在最高峰发展和辉煌的时候,就是在2000年到2020年,这个20年之间。那么在这期间日本厂商的大规模扩厂,以及后来的韩国、中国台湾厂商,以及中国大陆厂商的陆续的加入,把整个显示产业的产能和产值推向了一个高峰。那么这个技术在过去的二三十年中间,其实本身自身通过不断的技术革新和技术进步,在它的很多的细分领域都开创了很多新的细分市场。

比如我们通过液晶类型的升级,从TN、STN到VA到IPS,提升了LCD响应时间和画质,使我们液晶可以使用更大尺寸的产品。那么从TFT背板的类型,我们从a-Si的到LTPS到Oxide等等,我们可以生产更高分辨率的产品,也是对分辨率本身一个革命。

那么从成本的角度,我们从1代线到目前为止到10.5代线的量产,通过更大世代线的经济化、规模化的生产,使得同样的产品它的成本得以快速下降,推升了整个技术渗透率和终端市场的普及。所以从这个角度来看的话,LCD技术它的生命力是非常强的,自我革新和自我进步的能力也是非常强的。

与此同时在第三个阶段,我们可以看到新的技术也将会迎来蓬勃的发展,一方面对LCD技术进行一个技术替代,另外一方面会开创更多的应用场景。那么,以OLED,还有EPD和 Micro-LED为代表,那么这几个技术目前都处于比较早期的萌芽和小规模的量产阶段,但大规模的替代LCD,还是需要一些时间的。

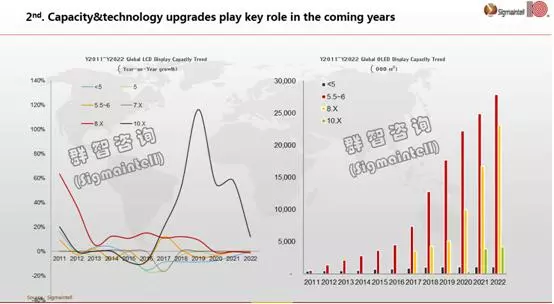

那么除了技术本身的迭代发展以外,我们还要看到产能。

我们这里放了过去十年的全球显示面板产能的增长情况,基本上是呈现阶段性高峰。但是我们都知道从2015年开始,其实全球主流的应用市场中LCD已经非常普及了,所以产能的增速也相对较小。但是由于10.5代线的产能扩张,在2018年、2019年将会使全球的显示产业面临一个比较大的产能增长高峰,产能面积增速分别达到10%和11%。2019年之后,从2020年开始,这个增速会有一个明显的回落。因此,全球业者在2018和2019年,我们预计在利润方面都会面临比较大的挑战,其中一个很重要的方面就是来自于本身产能扩张的竞争比较多。

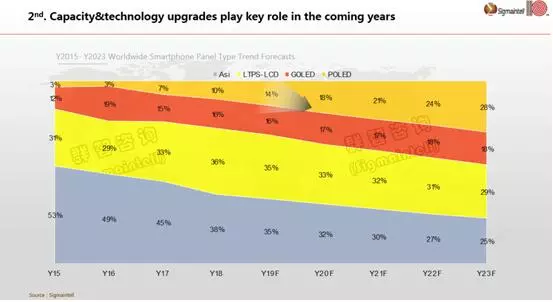

那么这个过程中必然会涉及到一个对新产能的开出和旧产能的淘汰,我们可以预见,就是全球的5代以下的产能正在逐步的退出。那么包括8代,一些比较早期的已经折旧完成的8代线的产能,通过LCD升级到其它的技术的方式,也逐步的退出。从新的技术来看,OLED产能的新建,主要是以5.5代到6代为主,就是我们看到右边的这个红色的这个柱子。那么在8代线因为AMOLED TV一个产的那个新建扩产,以及未来可以期待的10.5代线的AMOLED新建扩产,整个AMOLED的产值和产能也是处于一个快速扩充期。所以我们看到从产能技术的角度来讲,这种革新也是非常明显的,这是第二个特点,那么第二个特点会在整个终端市场,对于移动产品特别是智能手机的产品的技术革新显得非常的明显。

今年,我们预计从出货量来看的话,在智能手机的产品中,AMOLED,包括刚性和柔性的AMOLED的渗透率会达到的30%。那么在2021年开始,由于早期的AMOLED的生产线折旧的完成,所以整个柔性AMOLED的渗透率,我们预期会加快。那么到2023年,整个柔性的和刚性的AMOLED的技术,在整个智能手机的市场的渗透率会接近5成,达到占据半壁江山的这样一个局面。这是我们总结的第二个特点。

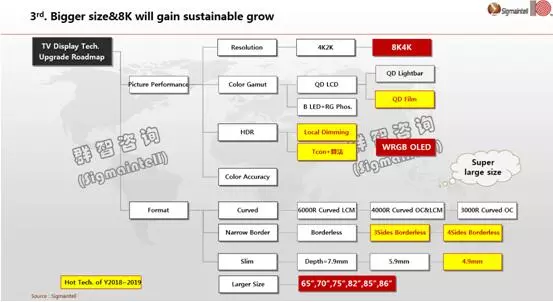

趋势三:更大尺寸和更高分辨率的产品会变得越来越成为市场的主流

第三个特点,我们可以遇见随着刚刚我们看到的产能技术的升级,那么更大尺寸和更高分辨率的产品会变得越来越成为市场的主流。

这里是我们画的一个大尺寸的LCD的显示技术的一个技术路线,那么从大尺寸的角度来讲的话,未来几年就是围绕8K、AMOLED和超大尺寸的这三个维度的技术进步和革新去展开。8K随着5G的发展会变得越来越火热。那么面板厂商,在今年也有非常积极的8K量产计划,我可以看到三星、友达、夏普率先实现量产。目前从产品线的布局来讲,三星是最为完整的,也具有一定的领先性。除此之外,包括LGD,还有台湾面板厂以及中国大陆面板厂也有积极的量产计划,预期在今年的年底都会有一到两款产品推出。8K除了受到面板技术的拉动和产品的拉动以外,另外还有几个方面的制约和拉动更为的重要,包括电视的SOC,目前8K电视SOC其实还没有成熟,会一定程度上制约今年8K电视的上量。除此之外,就是内容以及5G传输网络的成熟,这些也会影响8K的量产和成长性。我们预计今年因为受到以上这些方面的因素的影响,全球8K的渗透率依然非常低,规模大概20万台左右。2020年也处于一个积累期,我们预计在2021年底到2022年会迎来一个快速的上量。

那么,另外一个方面就是大尺寸,我们都知道,10.5代线比较经济切割的是65英寸和75英寸。那么,因为大规模的这些尺寸的产能的开出,65英寸已经快速的成为了比较普遍平价的产品。比如说在中国市场65英寸的促销价格,可以卖到3000元人民币左右;在北美市场,在促销期65英寸的均价也可以卖到450-550美金之间。那么在这样一个65英寸大规模渗透和降价的趋势下,布局超大尺寸市场,对于很多的品牌就变得至关重要。

我们可以看到,随着75英寸的价格下滑,今年86英寸和82英寸也会赢得一定的市场份额,更多的面板厂将更多产能分配给超大尺寸是我们可以预见的一个趋势。

整体来看的话,65英寸以上的市场还是处于一个规模比较小,竞争没有那么充分的一个市场。对于很多的面板厂和整机厂商来讲,它是一个有利可图或者能够维持盈利的一个高附加值的产品和市场,是值得好好耕耘的。我们认为随着整个大尺寸化的趋势和8K的产品的渗透,这个市场的竞争格局,以及它的规模都会在未来呈现很多的可变性。

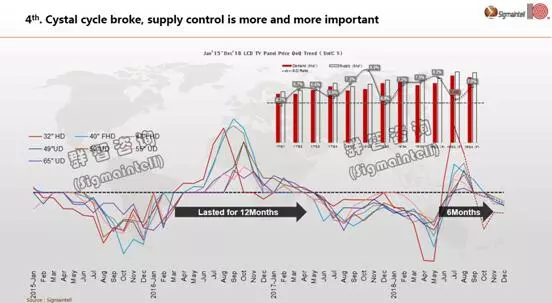

趋势四:传统液晶循环规律被打破 控制产能很重要

第四个特点,我们认为就是面板产业有一个持续数十年的液晶循环,它呈现规律性的波动。在历史的经验来看,也就是每12和24个月,会有一个价格的波峰和波谷的出现,我们称之为液晶循环。但从2018年开始我们可以观察到液晶循环的周期正在被打破,2018年这一波的价格的上涨只持续了三个月。那么显示出随着产能的变化和市场竞争格局的变化,整个市场的波动周期在缩短,波动的程度在加剧。从供需关系来讲,我们可以看到整个市场的供需波动是非常显著的。

从今年来看的话,今年的上半年是处于一个供过于求的阶段,特别是在二季度达到8.2%。怎样去减少或者说缓解这个供过于求的情况?我们认为二季度的供过于求,对于面板厂的利润会是一个的损伤。所以,拥有这么大的产能增长的情况下,我们建议对产能进行控制,这将会变得越来越重要。

根据我们的供需模型测算,如果面板厂商不调整稼动率的情况下,二季度整个TV面板的供需比是8.2%。我们经过测算,如果面板厂商可以对产能稼动率动率进行7%的下修的话,它会使得市场整个供需比会回到一个健康水平线上下,5%左右。因此,对于产能的阶段性的控制和调整会有利于缓和供过于求和利润的压力,这也是我们给到行业的一个建议。

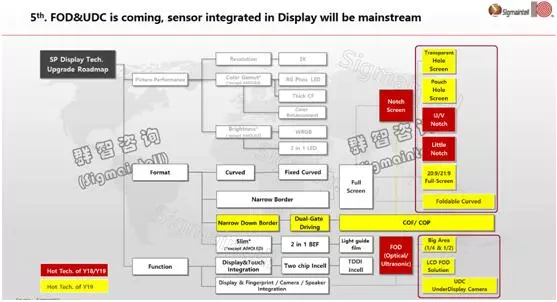

趋势五:屏下指纹和屏下摄像头技术推动显示面板与传感器技术融合

第五个特点,我们可以看到在智能手机的领域,由于全面屏的不断的深化,以及设计更为趋进于真正的全面屏,显示面板技术跟Sensor的技术中间的融合变得越来越明显,特别是通过我们这个智能手机的技术路线图,可以看到FOD和UDC正在开始进入一个大规模的量产。FOD是屏下指纹,UDC就是屏下摄像头。那么围绕屏下指纹,现在AMOLED屏下指纹已经实现量产并搭配各品牌旗舰机型上量,LCD屏下指纹也正在开发中,预计今年年底就有机会迎来量产。那么屏下摄像头,我们预计2020年也很有可能会迎来量产。

我们知道,全面屏的手机可以称之为智能手机屏幕的又一个革新,从2017年开始发生,到2018-2019年是全面屏的一个不断完善时期,预计到2020年,随着屏下指纹和屏下摄像头的量产,整个智能手机的屏幕就会趋向真正的全面屏。

FOD跟UDC的这个量产,我们可以看到它的这个Value Chain是非常强的,这个中间的涵盖了半导体厂商、Sensor厂商,也涵盖了面板厂商。因此面板厂商与Sensor厂商的这种深度的合作开发,对于智能手机产业链的发展来将会有很深远的影响。

除了FOD以外,就是我刚刚有提到的屏下摄像头,还有包括身躯传感器,以及5G量产以后的射频传感器,未来都有可能跟屏幕进行整合,植入到屏幕下方或者屏幕内部。

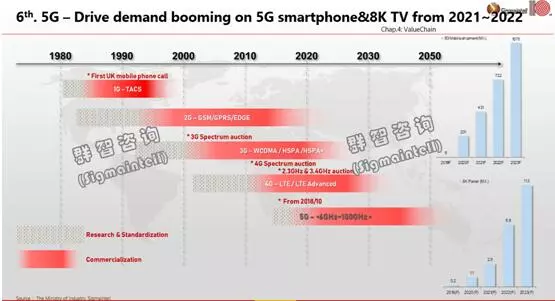

趋势六:5G将推动智能手机、8K TV和创新应用在2021~2022年迎来决定性增长

我们刚刚在前面的部分很多次提到了5G,5G对于显示产业会形成一个革命性的推动和影响。

我们可以以4G做一个参考来对5G进行预测。4G在中国是在2012年开始商用,使得中国的智能手机的市场在2013到2015年的呈现一个蓬勃的发展。包括外资品牌和中国品牌都加快了对4G手机的发布,也带来了一波又一波的屏幕技术、芯片技术的革新。

关于5G的商用,从2018年底,5G在美国、韩国、欧洲一些国家已经开始商用,中国也会在2019年底开始在大中型城市进行5G的试商用。芯片厂商、SOC厂商等也围绕5G开发新产品,2019年下半年会实现量产。智能手机方面,我们认为2020年是产品的量产的阶段,2021年开始上量,全球出货量超过4亿台规模,到2023年超过10亿台的出货规模,占据智能手机市场的绝对主流。这主要与5G基站建设以及芯片成本下降速度有很大关系。而5G智能手机得爆发性增长未来三四年对推动AMOLED的成长会有很大的帮助,因为5G的高传输频率会对手机屏幕会提出更高的要求,最大的一个要求就是在功耗方面,如果屏幕上功耗降低,势必会受到终端厂商和消费者的欢迎,而AMOLED在这一方面优势明显。

从大尺寸市场来看,5G对内容传输速度的提升主要将会推动8K的智能设备的蓬勃发展。在5G基础上,8K本身的产业链,包括8K的SOC,面板成本的下降,超大尺寸渗透率的提升,预计8K TV从2022年开始大幅增长,到2023年全球会达到1100万台的出货规模,主要是集中在65英寸及65英寸以上的超大尺寸市场。

除此之外,5G加上人工智能技术,再加上更大尺寸的人机交互,它对于整个商用显示,还有智能家居的应用场景,会带来更大的扩展。我们可以看到,现在很多的政府和大型的企业都基于5G提出了自我革新的计划,主要围绕智慧交通、智慧医疗、智慧教育等生活方方面面的变革。基于这个会催生很多应用和设备的技术升级,包括像CMOS传感器,DRAM存储,还有AI机器视觉、4K和8K显示,以及生物识别这几个方面。

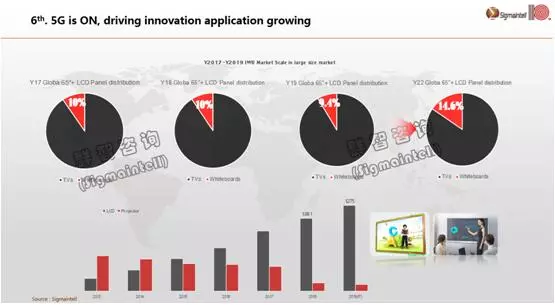

因此5G另外一个推动就是创新应用方面,第一个是大屏。在这么多的10.5代线产能开出的时候,在全球65英寸的以上的市场,我们看到的创新应用里面就是交互式电子白版(IWB)它的这个渗透率已经到10%。2018年,整个市场渗透率没有很大的提升,到2019年,我们预测渗透率会有所下降,主要原因还是虽然需求在增长,但是需求的增速赶不上供应的增速,所以它的整体渗透率下降。那么,随着5G的发展,我们预计到2022年这个渗透率提升到15%,这其中有50%到60%是来自于中国市场的需求,中国市场现在LCD IWB的规模,已经超过100万台了。它的应用场景不仅仅有传统的教室,包括大型、中小型企业的会议室,用于智能会议,还有教育市场,幼教、培训机构等智能教育的应用场景中。

除此之外在移动市场,在智能汽车、新零售、工业智能化的拉动,车载显示、工控医疗、移动支付设备等移动创新应用的市场规模会以每年30%左右的速度成长。所以从5G来看,我们的整体的看法就是在2021和2022年,移动显示成品和大尺寸产品分别会带来一波新的技术更新和产品更新的高峰。而5G对创新应用的拉动将从2022年开始起飞,我们认为是持续的,而且是巨大的。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号