摘要 由于传统欧洲市场出于补贴资金等方面的考虑,欧洲各国的上网电价补贴下调较为严厉,过去两三年超过政府预期的高速发展将告一段落。传统欧洲市场的新增装机量占比将由2012年的55%下降至3...

由于传统欧洲市场出于补贴资金等方面的考虑,欧洲各国的上网电价补贴下调较为严厉,过去两三年超过政府预期的高速发展将告一段落。传统欧洲市场的新增装机量占比将由2012年的55%下降至35%左右,欧盟“双反”对于中国光伏企业并不构成致命影响。以中国、日本、美国为代表的“金砖”市场逐渐取代欧洲成为主流市场;而南非、泰国、智利、罗马尼亚为代表的“新钻”市场具有巨大的潜力。OFweek太阳能光伏网特为网友们整理成章,尽览2013年主要国家光伏政策及装机情况。

一、欧洲主流光伏市场

(1)德国光伏市场篇

1)德国光伏产业政策分析

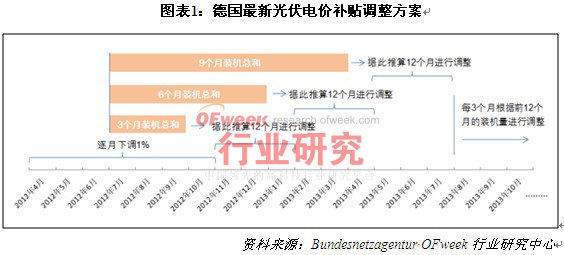

按年初达成的最新FIT方案,自2012年4月1日至2012年10月,每月补贴固定下降1%。从2012年11月起至2013年7月,将会根据前几个月的装机推算全年数据,按一定规则浮动调整补贴,自2013年8月以后,每三个月根据过去12个月的装机数据对未来三个月的补贴进行调整。根据德国EEG法案,因为自2012年7月至2013年3月累计装机量的年化数据已超过5.3GW,按规定,2013年5、6、7月将逐月下调补贴1.8%,7月份德国的补贴将10.44-15.07欧分/千瓦时。

2)德国光伏装机情况分析

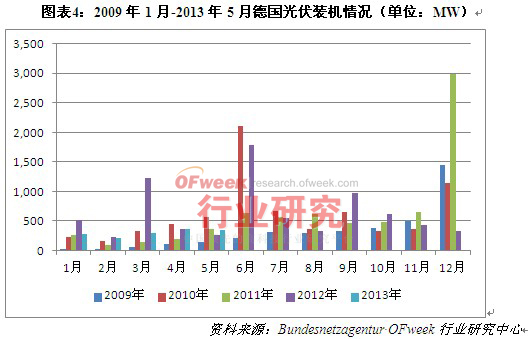

目前,德国光伏发电的成本已低于其工商业和民用电价,平价上网时代已然来临,今后将会逐渐减小对补贴的依赖而走向自发自用、净电量上网模式的发展道路。据OFweek行业研究中心最近出版《太阳能光伏行业季度监测报告(2013年1季报)》显示,2013年5月德国新增光伏装机量为344兆瓦,环比减少6.39%,同比增长35.40%。另外2013年前5个月的新增装机量达1.49GW,目前德国累计光伏装机量为33.8GW。

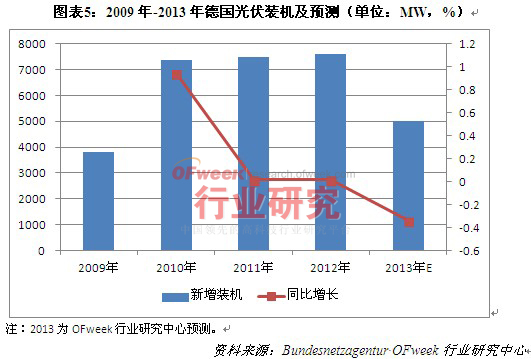

2012年德国新增装机7.6GW,累计装机32.4GW,人均已达398W。2012年德国境内光伏发电量为280.6亿千瓦时,占其2012年总耗电量的4.7%,而据测算其峰值发电能力可满足其11%以上的用电需求。德国的目标是在2020年光伏发电量占用电比例达到10%。据OFweek行业研究中心分析认为,由于传统欧洲市场出于补贴资金等方面的考虑,欧洲各国的上网电价补贴下调较为严厉,过去两三年超过政府预期的高速发展将告一段落,而德国光伏市场的萎缩基本成为事实,预计2013年德国新增光伏装机将为5GW左右,减少幅度将超过30%。

(2)意大利光伏市场篇

1)意大利光伏产业政策分析

截至2013年6月6日,意大利第五期能源法案的补贴额已达67亿欧元的上限,其能源管理机构已宣布停止光伏项目的补贴申请。年初,意大利经济产业部公布了新国家能源战略,以在无补贴的条件下支持光伏。该文件表示,即使没有补贴,意大利每年仍将新增1GW的太阳能光伏;此外,意大利税务局将为没有获得上网电价补贴的离网光伏系统出台税收减免政策。意大利太阳能协会表示,自2013年7月1日起,最高预算不超过4.8万欧元的光伏系统将获得50%的财政减免,这包括净计量计划的系统。

2)意大利光伏装机情况分析

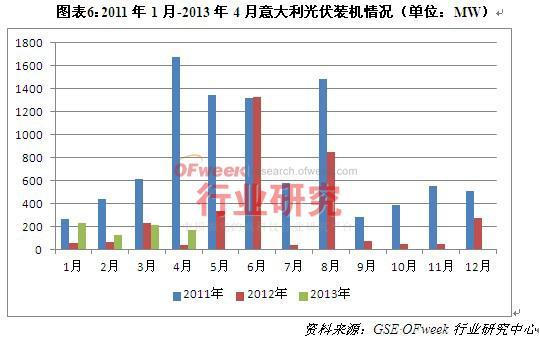

据OFweek行业研究中心最近出版《太阳能光伏行业季度监测报告(2013年1季报)》显示,2013年前4月意大利新增光伏装机为572MW,同比增长88.32%,主要是意大利政府频频颁布削减补贴议案从而引发的抢装潮。其中四月新增光伏装机容量为170MW,这一数字较上个月的214MW有所下滑,但仍高于二月份的126MW。

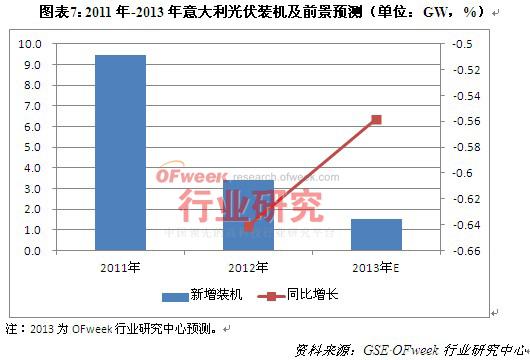

3)意大利光伏装机预测分析

2012年意大利新增光伏装机3.4GW,累计为16.4GW。据统计,2012年意大利光伏装机人均达273W,光伏总发电量为188.6亿度千瓦时,占全国电力需求的5.6%,而据测算其峰值发电能力可满足13.5%以上的用电需求。OFweek行业研究中心分析认为,随着意大利平价时代的到来,目前已经出现的无补贴电站项目证明了其可持续发展的未来,因此对其未来光伏装机需求不必过于悲观,预计意大利2013年的装机规模可能在1.5GW左右。

二、“金砖”光伏市场

(1)美国光伏市场篇

1)美国光伏产业政策分析

由于美国联邦政府和各州政府实行了多元化和创新的支持政策,美国的光伏应用市场迅速发展。美国并没有采用流行的全国式FIT补贴模式,而是采用初始投资补贴、电价补贴、光伏投资税收减免、加速折旧税盾、绿色电力证书、净计量电价等一系列政策,与FIT相比,其更有利于分布式光伏的发展。

(1)美国光伏市场篇

1)美国光伏产业政策分析

由于美国联邦政府和各州政府实行了多元化和创新的支持政策,美国的光伏应用市场迅速发展。美国并没有采用流行的全国式FIT补贴模式,而是采用初始投资补贴、电价补贴、光伏投资税收减免、加速折旧税盾、绿色电力证书、净计量电价等一系列政策,与FIT相比,其更有利于分布式光伏的发展。

2)美国光伏市场壁垒分析

美国市场的进入壁垒仍在于“双反”,2012年底,美国对华光伏产品“双反”终裁落地,尚德电力和天合光能的倾销幅度分别为31.73%和18.32%,另外59家主要出口商则被认定倾销幅度为25.96%,其余中国公司倾销幅度为249.96%;在反补贴方面,尚德及其关联的10家公司被判定接受补贴14.78%,天合为15.97%,其他光伏进出口商和制造商为15.24%。面对美国“双反”,许多企业采取曲线救国策略,台湾地区的销量也呈明显上升。OFweek行业研究中心分析认为,光伏产业布局完善、跨区域周转能力强的的企业将更有可能提升份额。

3)美国光伏装机情况分析

据OFweek行业研究中心最近出版《太阳能光伏行业季度监测报告(2013年1季报)》显示,美国2013年第一季度太阳能装机量达723MW,占据该季度48%的所有新增电力装机量,成为美国光伏市场发展以来装机的最高纪录。住宅型和公共事业光伏市场安装量分别为164MW和318MW。住宅型市场依旧是美国高速增长的市场部分,与2012年同期相比呈现53%的成长。在过去的13个季度中,有12个季度呈现了4%-21%不等的增长。协力厂商所有TPO住宅型系统是主要增长动力,加利福尼亚和亚利桑那州的TPO系统分别占据其总住宅型装机的67%和86%。其中,加利福尼亚的住宅型光伏市场呈现更强劲的增长,并第一次超过非住宅型市场的安装量。

4)美国光伏装机前景预测

与德国市场依赖居民和小型商用系统、意大利市场依赖大型电站不同,美国光伏产业的最大特征就是各细分市场同步均衡发展。美国联邦和各州的补贴方案及法规支持形成了多元化的光伏产业支撑,使其对单一政策的依赖程度低,稳定性较好。2012年新增光伏装机为3.31GW,其中住宅型和公共事业光伏市场安装量分别为488MW和1043MW。经过近两年的飞速发展,美国已经成为除欧盟外,新增装机量仅次于中国的第二大国。据OFweek行业研究中心分析,预计2013年美国新增光伏装机将达到5.2GW,增速将超过50%,依然保持强劲增长。

1)日本光伏政策分析

日本光伏市场的蓬勃发展主要是政策激励的结果,补贴额度非常高,虽然对大型电站的补贴由此前的42日元/千瓦时降至了37.8日元/千瓦时,但因为补贴起点高,下调后对电站盈利能力冲击非常小,所以政策稳定而且慷慨,日本仍是目前全球补贴最优厚的地区。受此影响,近三个季度日本国内装机量直线上升,而较高的补贴价格使当地开发商对组件等产品的要求更多在于质量而非价格,因此日本成为了组件企业可以获得较高盈利的重要市场。

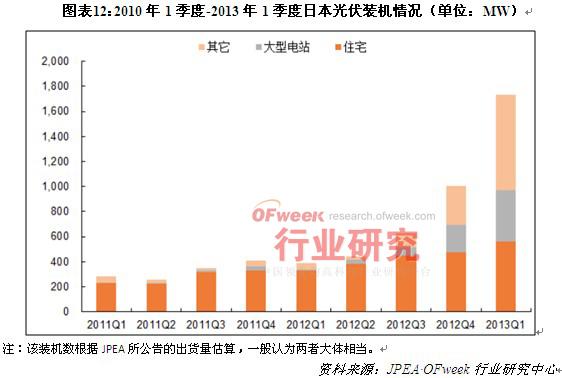

根据最新数据显示,在光伏上网电价政策执行之后,住宅屋顶项目保持稳定增长,而工商业屋顶项目与地面电站项目均迎来爆发式的增长。

2)日本光伏装机分析

如果说中国光伏市场是赢了表子,输了里子,日本光伏市场则是里外兼赢,更是实至名归的光伏新兴大国。根据日本经济贸易产业省公布数据显示,2012年日本光伏新增装机2.5GW,其中住宅项目为1.6GW,占比65%;2013年第一季度,日本新增装机1.7GW。2013年日本光伏市场的火爆已成定局,预计其全年总量可能在5GW左右,成为中国之后的全球第二大光伏应用市场,是名副其实的“老二”。

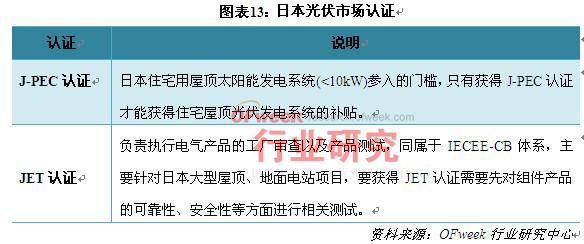

3)日本光伏市场认证壁垒较高

在日本,光伏产品有两个重要的认证,分别是日本太阳能发电普及扩大中心的J-PEC(Japan Photovoltaic Expansion Center)认证与日本电气安全环境测试实验室颁发的JET(Japan Electrical Safety and Environment Technology Laboratories)认证,两者分别针对不同光伏发电系统市场的产品提出相关检测要求。

J-PEC认证是日本住宅用屋顶太阳能发电系统(<10kW)参入的门槛,只有获得J-PEC认证才能获得住宅屋顶光伏发电系统的补贴,而目前日本光伏市场以住宅屋顶项目为主,占到80%以上。

JET认证是负责执行电气产品的工厂审查以及产品测试,同属于IECEE-CB体系,它主要针对日本大型屋顶、地面电站项目,要获得JET认证需要先对组件产品的可靠性、安全性等方面进行相关测试。

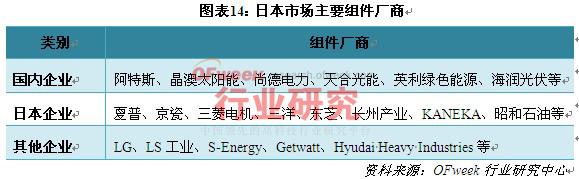

据WWB株式会社统计,取得J-PEC列名的公司,除日本本土品牌外,还有来自韩国、台湾、中国大陆、德国、美国、新加坡、印度等国的品牌,其中中国大陆已超过10家,如尚德、阿特斯、天合光能、英利、晶澳等。

当前获得日本JET认证的中国企业可谓寥寥可数,主要还是尚德、英利、天合、赛维LDK、阿特斯等,其中尚德、阿特斯等都还是早年进入布局的。随着欧美市场的趋缓,众多组件制造商寻求更多有利可图市场时,日本的相关认证就变得越来越难。

不仅仅组件,逆变器产品获得JET认证也很困难,虽然全球有众多逆变器企业,但获得JET认证的逆变器公司数量非常有限,如德国SMA、韩国LS、台湾台达。德国SMA虽然进入日本市场比较早,但在当地的市场拓展并不理想。

另外,日本的光伏支架需要符合建筑设计规范JISC8955。由于日本特殊的地理条件,例如地震频发,日本市场在设计、用料、施工上均较其它国家更为严谨。以结构分析为例,日本光伏支架设计规范JISC8955中引用的安全系数,比欧洲标准EuroCode、美国标准IBC更为保守。

日本市场进入门槛较高,因为日本人民族情结和质量意识比较高,他们认为自己的产品就是最优秀的,所以排外心理较强。但如果企业真正能在日本扎根下来,所获得的收益也会高于其他市场,毕竟对于一个门槛较高的地区来讲,市场竞争显得没有那么激烈。

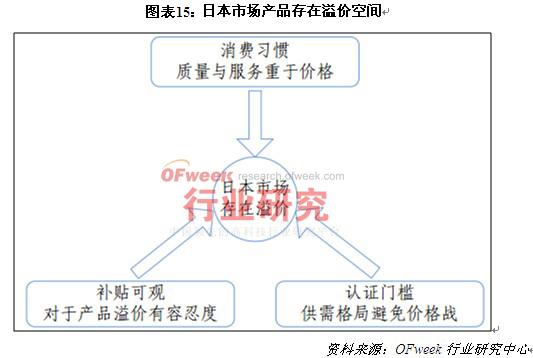

4)日本光伏市场产品存在溢价

一般而言,日本市场看重产品质量与服务甚于价格,因此国内企业在欧美市场上的低价模式,用于日本则收效甚微。同时,由于较高的上网电价补贴,使得电站投资收益非常可观,因此,日本市场对于光伏产品的溢价空间具有相当的容忍度。另外,日本市场较高的认证门槛,将价格低廉而无品质保证的国内中小企业拒之门外,健康有序的供求格局避免了价格战的发生。因此,日本市场成为全球光伏产品平均销售价格(ASP)最高的市场。

目前,日本市场溢价空间大约在10%左右,这对于徘徊于盈亏平衡线上的国内企业来说,意味着可以将出口日本市场的产品毛利率提高近10个百分点。毫无疑问,晶澳、韩华等在日本市场渠道拓展较为顺利的企业,其盈利状况的改善将是显著的。日本光伏市场为中国光伏市场提供了很多的借鉴意义,主要体现在以下几个方面:

第一,日本市场政策清晰,是真心实意的想利用光伏发电,这种清晰的政策反而使其更加务实,不会一味的规划未来。当然,这与日本的电价和经济实力有很大关系,日本电价比美国、英国、德国、法国的电价高出2倍,甚至2倍以上,普通电力价格高,相应的光伏发电补贴就会更容易让人接受;此外,日本作为世界第三大经济体,人均GDP是中国的近10倍,其在光伏补贴资金的来源方面更为顺畅,不会出现中国拖欠极为严重的现象。政策清晰明确,市场就会迅速膨胀,其实中国政府何尝不知道这个道理,只是无奈与"僧多粥少"。

第二,日本市场的迅速膨胀告诫我们,分布式才是光伏最为重要的应用方式,也只有分布式光伏发电占主导地位,一个国家的光伏市场才会大面积启动,仅靠几个大型光伏电站"热"不了一个市场,光伏发电最为重要的一点就是应该讲求实用性。电力消费者和电站投资商在光伏发电中都得到了实惠,巨大的民间资本才会涌入进来,才能够不断创新应用和投资模式,中国目前显然不具备这方面的发展条件。

(3)中国光伏市场篇

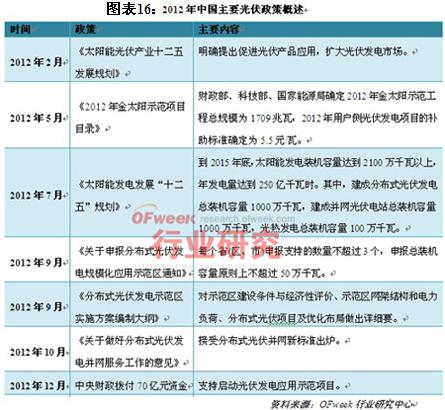

1)中国光伏产业政策分析

近年来,中国政府持续出台支持光伏产业发展的政策,尤其是在受到美国和欧盟的双反挤压之际,相应的扩大了国内的装机市场,保护国内产业的可持续发展。如下表:

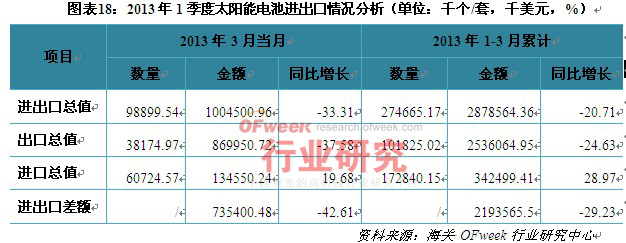

2)中国太阳能电池进出口分析

2010-2012年中国出口的太阳能电池在数量是平稳增长的,但在出口的金额上2010-2012年出口的总数量和总金额都是同步上升的;但到2012年开始,形式急转直下,出口的数量比强两年都上涨了,但出口金额却出现了大幅下滑。而到了2013年1季度,出口总值同比下降24.63%;3月份当月出口总值更是同比大降了37.58%。

2013年中国实现8-9GW的装机量概率较大,一季度由于政策飘忽不定,中国光伏市场很难实现跨越式发展,装机量主要集中在下半年。2012年上半年,中国光伏装机量仅为650MW左右,下半年抢装极为猖狂,致使2012年全年光伏装机量达到5GW。因此,预计2013年上半年,中国光伏装机量不会超过1.2GW,企业观望态势浓厚。但2013年6月份过后,随着分布式发电和光伏标杆电价补贴政策的确立,中国将迎来光伏高潮,呈现出百花齐放的态势。OFweek行业研究中心预计2013年中国新增光伏装机量为8.5GW,接近10GW的目标。

4)中国光伏市场前景预测

据OFweek行业研究中心分析,中国“十二五”光伏安装总量经过数次上调,目前到2015年将达到35G,截止2012年底国内累计光伏装机已经超过8GW,预计未来3年会有30G多的安装量,每年平均10G的安装量。OFweek行业研究中心认为无论2013年是否能达到原来市场的预期8.5GW,都不是很重要,如果2013年中国出货低些,释放量会延迟到2014年,届时将带来市场更大的爆发,同时对产业的洗涤更充分,有利于市场有序发展。

三、“新钻”光伏市场

(1)南非光伏市场篇

在欧美光伏市场贸易争端频发的背景下,光伏厂商们将投资的目光转向了非洲。商务部发布的信息显示,非洲成为我国光伏产品出口增长最快的新兴市场。2012年12月,我国光伏产品对非洲国家出口额为5199万美元,同比增长111%。伴随非洲经济发展,各国对电力需求增大,同时,非洲可利用清洁资源蕴藏量大,尤其是埃塞俄比亚等撒哈拉沙漠附近国家光照充足,发展光伏产业优势明显。南非、摩洛哥等已经制定了扶持太阳能光伏产业发展的策略。商务部建议我国光伏企业2013年应积极开拓非洲市场。在非洲市场中,尤以非洲最大经济体南非最为火热,中资光伏企业纷纷将这里作为开拓非洲市场的桥头堡。

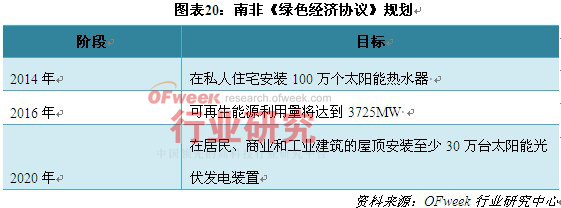

南非位于非洲大陆的最南端,矿产资源极为丰富,是世界五大矿产国之一。然而近年来,南非政府积极推动产业转型,提出大力发展以风能、太阳能为代表的可再生能源。南非政府有关部门、企业家、劳工组织和社区组织已经共同签署了《绿色经济协议》,协议规定,到2014年,南非将在私人住宅安装100万个太阳能热水器;到2016年,南非可再生能源利用量将达到3725MW;到2020年,在居民、商业和工业建筑的屋顶安装至少30万台太阳能光伏发电装置。

南非2011年起大力发展光伏产业,批准了632MW的光伏发电和150MW的聚光发电站发电项目,太阳能光伏成为南非重点招商引资项目之一。2011年8月,南非政府颁布了可再生能源独立发电商采购计划(REIPPP),计划显示南非政府在2014年前将通过五轮招标建设1.45GW光伏项目。

值得一提的是,在南非做光伏项目,政府要求厂商必须跟当地企业合作,竞标项目中至少有40%的所有权属于南非当地政府或者企业。此外,在南非投资建设光伏项目,融资也有较大保障,德国西门子能源公司、美国SunEdison公司、意大利可再生能源企业Moncada Group都在南非斩获光伏电站项目,且融资规模均在2亿欧元以上。

南非政府很可能计划于2014年夏季之前颁布上网电价补贴及电力回馈政策,这表明补贴有望抵消并网及现场消费等开支;考虑到南非较高的常规能源价格,未来南非市场的增长空间值得期待。

(2)泰国光伏市场篇

泰国地处东南亚的心脏,南与马来西亚接壤,西临缅甸,东临柬埔寨,北邻老挝。近年来,该国经济逐步增长,能源等相关生产要素需求也相应呈增长态势。目前,东南亚各国意识到能源问题对于国家经济发展具有重大的影响力,均力求突破,制定各自的能源发展战略,以适应未来经济发展的需要。凭借优越的地理位置以及良好的经济发展态势与前景,泰国能源需求颇为旺盛。

目前,为保证能源供应平衡,一方面,泰国加大投资力度大力发展电力项目,另一方面与东盟各国合作,从电力丰富的地区输进电力能源。太阳能发电也开始出现全面普及的趋势。太阳能发电主要是在无电村落采用独立型系统,但也开始实行向并网的太阳能发电系统收购电力的制度,售电申请蜂拥而至远远超过政府的预想。

泰国政府对于太阳能产业还是非常重视。泰国是亚洲首批实施FiT项目的国家之一。泰国的FiT项目(也被称为adder项目),类似于“度电补贴”,电力生产商将电力销售给电力公共设施时,将收到政府给于的额外补贴费用。2012年泰国已成为仅次于中国、日本、印度和澳大利亚的亚洲(含大洋洲)第五大市场。据预测,至2016年东南亚市场累计光伏装机容量将达5GW,今后5年,东南亚地区有望以年平均率50%增速增长,而泰国市场发展潜力尤其巨大。

(3)智利光伏市场篇

智利的法律体系稳定,对能源的需求量大且在北部尤其突出;智利也是世界上太阳光辐射最足的地区之一,这使智利成为全球光伏行业里最具市场发展前景的国家之一。智利政府大力支持光伏产业的发展以促进本国对可再生能源的利用。政府计划到2024年,智利国内10%的电量将来自于对可再生能源的利用。与智利能源部有着密切合作的智利可再生能源中心发布的一项最新报告指出,2012年是智利对可再生能源安装并网最高效的一年,由可再生能源技术并网产生的电量达到167MW。报告显示,智利有望成为拉美地区太阳能发电最多的国家,2017年智利太阳能发电量占该地区太阳能总发电量的51%,巴西将占37%,墨西哥和秘鲁分别占2%。

根据智利北方电网电力配送中心(CDEC-SING)公布的数据,2013年3月12日有700MW可再生能源上网,包括11个光伏发电项目和2个风力发电项目,11个光伏发电项目总计发电能力355.5MW。

智利可再生能源中心4月份的数据显示:目前智利在建光伏装机容量项目为68.3MW,已经递交但未批复的项目装机容量为1.16GW。而2月份,在建的光伏项目装机量仅为3.3MW。尽管在建项目装机总量颇高,但是自2012年以来,投入运营的光伏项目装机量仍然只有3.6MW。虽然过去六个月以来光伏系统装机量相对而言维持不变,但是获得智利环境评估服务机构批准的项目装机量已经大幅增长,并且在1月份达到4GW。

(4)罗马尼亚光伏市场篇

德国、西班牙、法国与意大利等成熟光伏市场以及众多主要市场纷纷削减上网电价补贴,这已促使光伏投资者开始转向欧洲东南部国家并寻找新的机遇。罗马尼亚则因此成为一个颇为理想且非常值得投资的国家。

罗马尼亚作为东欧一个太阳能发展市场,拥有巨大潜力。政府旨在到2020年使该国至少20%的能源需求来自可再生能源,而目前仅占8%-9%;并且可再生能源将主要依靠太阳能和风能。能源局预计,到2013年末,该市场太阳能装机容量将达500MW-1000MW,总体而言,对于罗马尼亚光伏市场的预测颇为乐观。据预计,到2013年年末1MWp以上的大型光伏项目将成为市场的驱动力,其中包括屋顶及工业系统。

在光伏发电兴起之前,核电在罗马尼亚的能源构成中占据重要位置,约占整个国家能源需求的18%。罗马尼亚目前拥有两座核反应堆,政府计划将其翻倍;但高达40亿欧元的投资让其很难找到相应的投资者,该计划被迫搁浅,因此给予光伏行业无限的发展空间。

罗马尼亚对绿色能源的政策始于2005年,主要是为了加入欧盟作为准备,但是当时并没有特别大的力度推行,且因为当时光伏成本过高,绿色能源市场的开展跟光伏几乎没有关系。

罗马尼亚的绿色能源政策在过去几年当中由于效果不佳,在2008年做了一些细节改变,包括了提高绿色证书价格的上下限与罚金,但是对光伏市场而言,最重要的转变来自于2011年的法案修订,将光伏发电的绿色证书从4个/MWh提高到6个/MWh,同时在另外一份2012年的法案中给予承诺,在2014年之前不会下调补贴的绿色证书数目,因此从2011年开始,罗马尼亚的光伏市场呈现了爆发的态势。

罗马尼亚为了稳定绿色证书的市场价格,对绿色证书价格的最高和最低价给出了限制,在2012年是27-55欧元之间,但这个数值会根据欧盟年度公告的通胀率进行调整,每年在欧盟公布通胀率后的15天内进行公告。以欧盟控制通膨的水平来看,每年大约会上调2%。罗马尼亚可能将于2014年削减光伏补贴价格,从而可能引起2013年的抢装热潮。目前罗马尼亚的项目储备呈现出良好发展态势,尽管项目融资难度较大;很多光伏研究机构都将罗马尼亚视为欧洲最具开发潜力的光伏市场之一。随着系统成本的下降,将有越来越多的地方实现用户端平价上网,新市场亦不断涌现,OFweek行业研究中心认为全球市场增长超预期的空间较大。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号