概述:2023年上半年,国内碳化硅市场供需双弱,价格震荡下移,部分市场出现集中停限产情况,市场运行动力明显不足。

一、市场价格回顾

1、价格持续回落

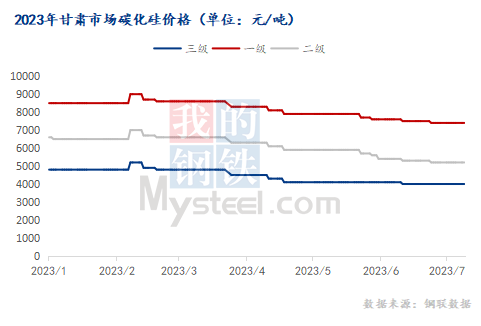

2023年上半年国内碳化硅价格表现出持续回落,虽然在春节之后呈现出了小幅探涨,但是仅为昙花花一现,之后表现出了持续下滑现象。以甘肃地区价格为例,7月初价格与1月初价格对比,一级(块料)下滑12.94%,二级(块料)下滑21.21%,三级(0-5mm)下滑16.67%,二级料下降幅度较大。

2、区域价差稳定

2023年上半年,宁夏电价下调,甘肃电价上涨,区域降电价政策及环保政策等方面的调整,导致两区域的成本缩小,基本上维持在100元/吨的价差。

3、利润逐步收缩

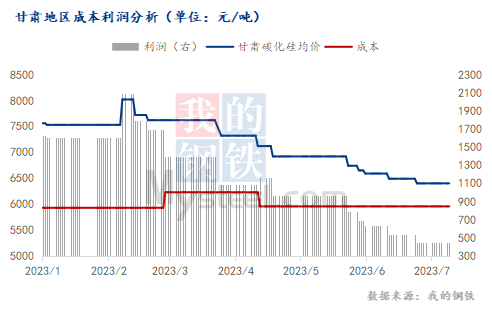

纵观2023年上半年碳化硅生产成本曲线,以Myteel甘肃地区碳化硅市场价计算,随着市场价格的不断下探,利润逐步收缩,截至年中,利润空间在400-500元/吨,而从下游实际成交来看,实际利润在-90~90元/吨,部分出现了亏损现象。(本成本模型主要考虑因素:无烟煤/石油焦、石英砂、电价、人工及其他费用。)

二、产量下降明显

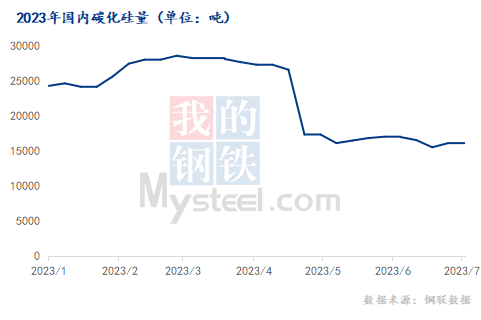

2023年上半年,国内碳化硅产量合计61.13万吨,受环保政策剂需求方面的调整,二季度碳化硅产量出现明显下滑,以甘肃地区表现尤为明显,大部分厂家仅开工一台,少数至全部停产状态。

三、下游需求走弱

据Mysteel调研247家钢铁企业高炉开工率数据显示:1-3月直线拉升,4月份迅速下滑,5月份触底反弹。年中,高炉开工率达到84.48%。而纵观上半年,钢材利润来看,盈利期微乎其微,大部分时间都处于亏损状态。在持续亏损状态下,钢厂降本增效目标表现强烈,在需求疲软叠加降本的要求下,碳化硅利润被不断压缩,以钢市用二三级碳化硅下降幅度尤为明显。

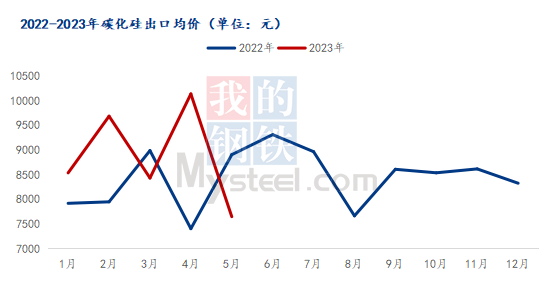

四、出口量价齐降

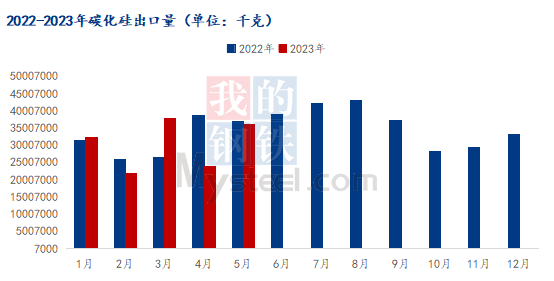

据中国海关数据显示,2023年1-5月份,国内碳化硅出口总量15.97万吨,与2022年1-5月比降低4.67%,出口最高的月份为3月份,出口量3.78万吨,同比增加42.19%;最低的月份5月份,出口量仅为2.19吨,同比下降37.95%。2023年5月份,国内碳化硅出口均价呈现出明显的下跌。

2023年1-5月份,我国碳化硅出口国排名前三的国家分别是美国、日本、韩国,出口量分别为4.50万吨、2.50万吨、1.39万吨,三个国家出口量占1-5月份出口总量的52.47%。

六、市场总结与预测

1、2023年下半年国内碳化硅市场运行核心观点

2023年下半年国内碳化硅单月产量相对于6月份或将小幅增加,预计碳化硅月均产量或将保持在8万吨左右水平,下半年总产量在45万吨水平,各碳化硅厂家将会有序调价生产。考虑到碳化硅下游需求难以较大幅度提升,市场或继续面临洗牌,强者越强,弱者越弱,碳化硅利润仍将维持在低位。

2、需求偏弱、涨势不足

在秋冬季限产、产能重组以及产能平控政策等影响因素逐渐增强的背景下,2023年下半年国内高炉开工率或偏弱运行,对原材料需求改善力度不大,碳化硅市场依然处于需求弱势的状态。

3、2023年下半年产量或小幅上升

2023年下半年,随着部分碳化硅企业正常检修完成,部分碳化硅企业环保改造完成,再加上各地政府稳增长政策支撑,国内碳化硅产量或有一定幅度的上升,产量上升期或集中在9月份之后,且产量主要集中在30000KVA大冶炼炉,全年产量也可能在100-110万吨水平,较2022年减少15%。

4、预计2023年下半年价格波动收窄,供需博弈可能加强

由于碳化硅需求改善力度不大,供应小幅增加,供强需弱,买方市场仍为主基调。从供需角度来看,供应的调节有主动性,可能会根据成本、产量和库存等数据引领价格波动。预计,国内碳化硅或维持微利运行,由于上半年价格处于相对低水平,下半年价格可能逐步修复。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号