概述:

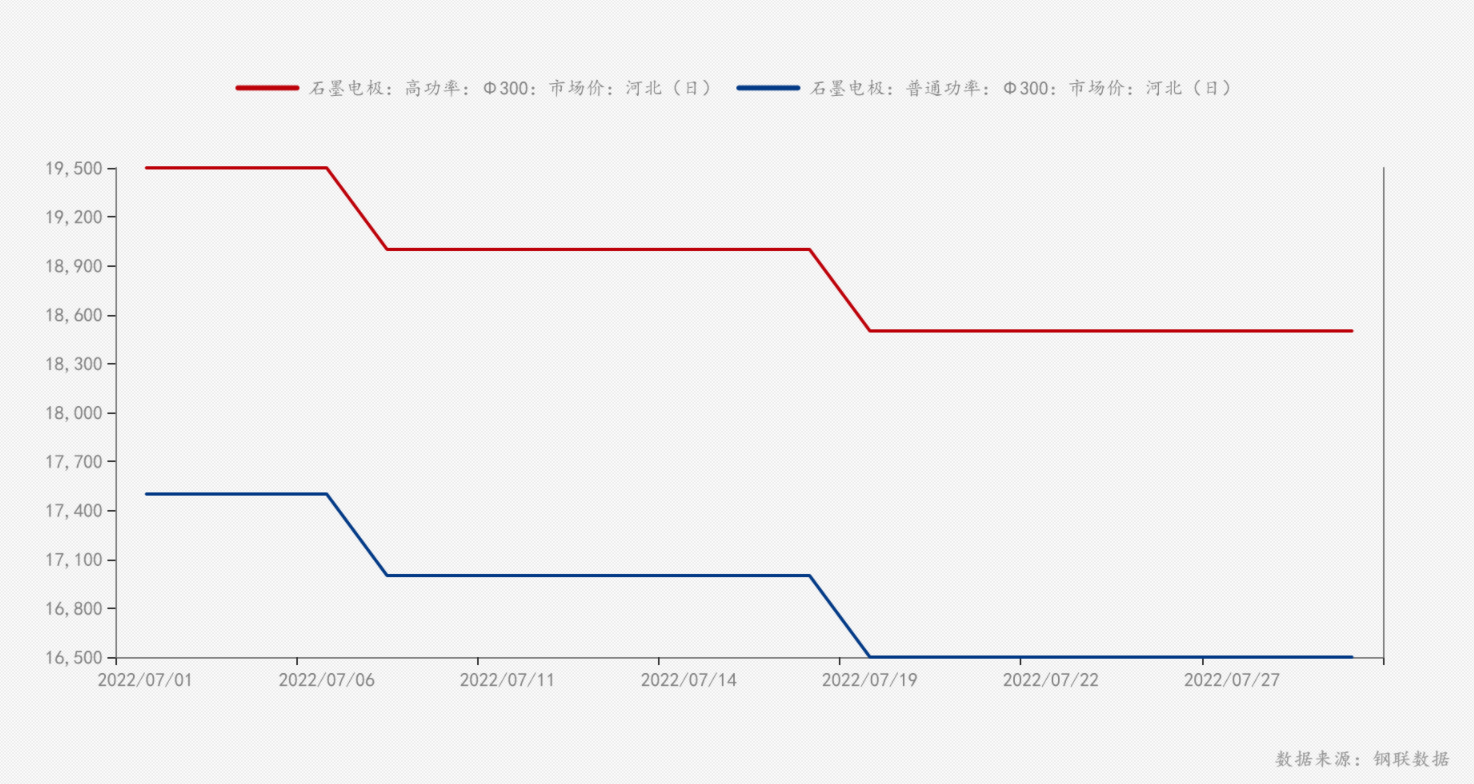

7月份国内石墨电极市场价格继续下滑,截止发稿,高功率石墨电极φ300-500报价18500-20000元/吨,下调1000元/吨,普通功率石墨电极φ300-500报价16500-18000元/吨,下调1000元/吨,成交较弱。7月,下游开工率逐步降低,原料石油焦、针状焦、煤沥青价格坚挺。供应方面,虽然今年国内疫情持续反复,但是大部分地区均已掌握防控措施,此原因对石墨电极生产上影响较小,本月主要针对下游需求减少因素影响而受到一定影响,那么对于接下来的8月份,石墨电极市场迎来何种走势呢?下面小编将从多个维度进行分析。

一、供应方面

7月,石墨电极受下游客户开工及产能利用率不断减少的影响,使得整体需求放缓,因此石墨电极生产厂家生产出来的产品库存越来越多,造成供大于求的状态,伴随着时间的持续,也使得石墨电极部分生产厂家针对基础规格的石墨电极规格上主动减产,已消耗库存为主,针对特殊规格需求石墨电极仍在正常生产。

二、原料方面

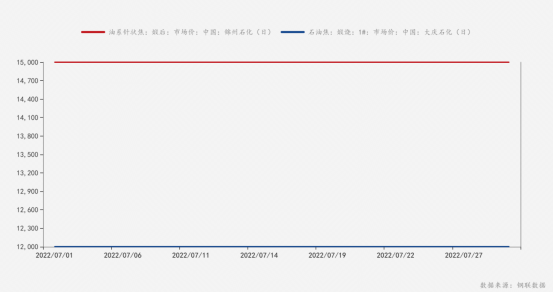

7月份开始,部分石油焦厂家出现检修情况,加之原本石油焦库存也不多,造成了现在石油焦供货紧张的局面,本月石油焦价格仍在维持一个坚挺的价格。原料针状焦和煤沥青本月价格均持续,处于高价状态。这无疑是对石墨电极的高位成本起到了一定的支撑作用。

三、需求方面

1、钢厂用石墨电极方面

据Mysteel调研247家钢厂高炉开工率71.61%,环比上周下降1.55%,同比去年下降10.06%;高炉炼铁产能利用率79.30%,环比下降2.10%,同比下降7.07%。全国85家独立电弧炉钢厂,平均开工率为49.09%,同比下降28.66%;平均产能利用率为37.60%,同比下降34.40%。本月钢厂及电炉厂整体开工率仍有所下滑,导致对石墨电极的需求量有所放缓,同时下游原本有一定的原料库存,基本上都在消耗原有库存,购买意向欠佳。

2、非钢厂用石墨电极方面

7月金属硅价格整体振荡运行,25日后持续下降,整月下来,金属硅价格每吨有近100元的上涨幅度,本月的形势,使得观望意识较浓,整体成交活跃度不高。

7月云贵黄磷市场价格继续下跌。月初黄磷均价为37600元/吨,月末均价为28000元/吨,月内价格下跌,幅度为25.53%。目前黄磷市场交投清淡,下游三氯化磷企业开工下滑,多数企业降低生产负荷,磷酸市场持续低位整理,压价采购黄磷,打压黄磷市场信心,市场价格不断挤压下调。多数黄磷厂商暂不对外报价,一单一议为主。磷矿石方面,进入七月以来,国内中高端品位磷矿石市场行情持续高位坚挺运行。七月初时,30%品位磷矿石磷矿石市场价格基本突破千元水平,场内供应持续紧张,业者惜售情绪浓厚,大厂矿企自用为主,基本对外销售甚少,场内流通现货不足,市场持续偏强运行,7月11日,贵州地区以及广西地区部分矿企再度上调中高端品位磷矿石市场价格,上调幅度30-50元/吨附近,贵州30%品位磷矿石高端市场价格突破1150元/吨,随后磷矿石市场整体坚挺运行至七月下旬阶段,目前,截止7月22日,国内30%品位磷矿石市场价格参考1050-1150元/吨附近,具体一单一谈,28%品位磷矿石市场价格参考900-980元/吨附近,具体实单商谈。

据Mysteel调研了解,截止7月28日,国内74台黑碳化硅冶炼炉37台检修,市场整体开工率50%,产能利用率59.13%;国内207台白刚玉冶炼炉有129台在产,市场整体开工率63.55%,产能利用率59.75%;国内125台棕刚玉冶炼炉有54台在产,冶炼炉整体开工率为43.2%,产能利用率34.76%,开工情况未达预期。

四、总结

总体来看,7月石墨电极原料整体价格都处于持稳状态,下游客户整体开工率及产能利用率不及预期,针对石墨电极的需求均有所减少,石墨电极生产企业逐步缩小生产速度,基于以上情况,预计下月石墨电极价格仍将继续下滑。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号