2021年已接近尾声,回首过去一年,中国汽车在进入后疫情时代的背景下,又遭遇缺芯以及原材料价格上涨带来的供应链危机。但即便如此,中国车市依旧展现了极强的韧性。

中汽协数据显示,今年1-11月,中国汽车产销累计完成2317.2万辆和2348.9万辆,同比实现微增,预计全年总销量将达2610万辆,同比增长3.1%。这其中,新能源汽车更是首次突破300万辆,同比创造了150%以上的增幅。

2007年,比亚迪推出新世纪全球首款量产纯电动汽车F3e,拉开了中国新能源汽车发展的序幕,此后我国新能源汽车行业高速发展。近年来,传统造车企业、科技巨头争相涌入新能源汽车领域,新能源汽车产销持续增长,行业内部已经奠定了基本的竞争格局,头部效应凸显。

2021年,中国新能源汽车呈现出了怎样的显性特点?对于身处其中的新能源企业而言,究竟应该去向何方?我们对1-11月新能源汽车销售数据进行了梳理,找到了5个关键亮点。

新能源汽车销售占比翻番 首次突破10%

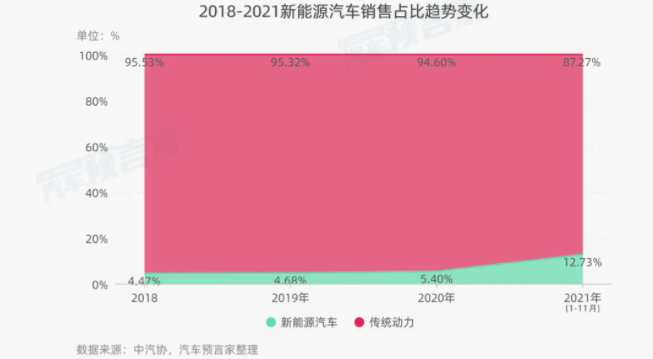

中汽协数据,2021年1-11月中国汽车累计销售2348.9万辆,其中新能源汽车完成销售299万辆。

按照最大月断面销售数据测算,2021年新能源汽车在终端销售中的比例将由2020年的5.4%至少提升一倍至10%以上。

按照产业生命周期理论,在一种新产品、一种新商业模式市场占有率达到10%以后,会从初创期进入成长阶段,市场渗透率大幅增长,将会迎来爆发阶段,即拐点。

但考虑到目前市场当中存在的限购城市政策消费导向、公共交通新能源置换周期、共享出行B端需求在内的影响因素,可能将目前的新能源汽车市场归结为拐点尚需要更多材料支持,但市场已经呈现出了逐步成熟的典型特征。

中国汽车工业协会常务副会长兼秘书长付炳锋明确指出,新能源汽车市场进入爆发式增长新阶段,已由过去的以政策驱动为主转向了市场驱动。

新能源汽车累计融资超800亿

投资额快速增长,也印证了市场对新能源汽车领域的持续看好。

根据企查查网站数据,近五年(2016-2020年),中国新能源汽车新注册成立的数量分别是2016年(1.8万家)、2017年(2.4万家)、2018年(3.7万家)、2019年(4.3万家)、2020年(7.6万家),2021年截止到11月份的注册量是17.0万家。

截至2021年11月,中国新能源汽车领域今年共计获得融资70余次,融资总额超800亿元,已超过2020年全年融资金额总数。我国新能源汽车产业发展跃上新台阶,其背后是产业体系的全方位进步和发展环境的持续完善。

“2021年新能源汽车呈现出一轮强势增长的态势,并且在各细分市场均有较为良好的表现。”乘用车市场信息联席会秘书长崔东树预测,2022年将持续向好,新能源汽车有望成为中国领先于世界的良好发展机遇之一。

蔚来、理想、小鹏等新兴新能源汽车品牌的兴起,正在壮大中国新能源汽车市场的实力,减小国内外汽车生产水平的差距。同时,这些富有创新能力的企业盘活了上下游相关产业的发展,也创造了一大批新的就业机会。

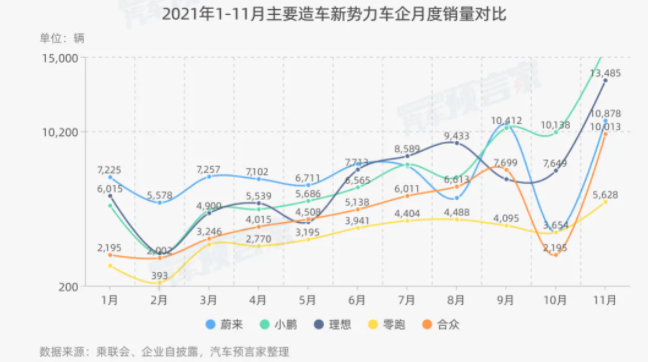

造车新势力交付量持续突破

2021年,蔚来、小鹏、理想、哪吒等造车新势力交付量持续突破,屡创新高。

汽车预言家经过梳理后,排名前五的企业交付量集体创新高,与往年相比,从月销不足千辆到如今销量刷新纪录,确实已经有了质的飞跃。在公布业绩时,“同比大幅增长”、“再创新高”也成为了造车新势力们热爱的词汇。

崔东树认为,如今的汽车消费市场更加多元化,消费者更青睐智能化的新能源汽车。年轻人在造车新势力的目标消费者中占绝大部分,他们对高端智能的纯电动汽车更加热衷。随着消费人群重塑及消费升级带来的影响,造车新势力有望再度重塑自身智能科技的品牌形象。

不过,也有汽车行业人士认为,2019年造车新势力还要直面交付这一大难关,而如今造车的第一个门槛已被跨过。可以说造车运动正式进入2.0时代,2021年造车新势力面临的压力并不小,如何重塑格局实现真正的造血实力则是造车新势力们后半场将要面临的挑战。

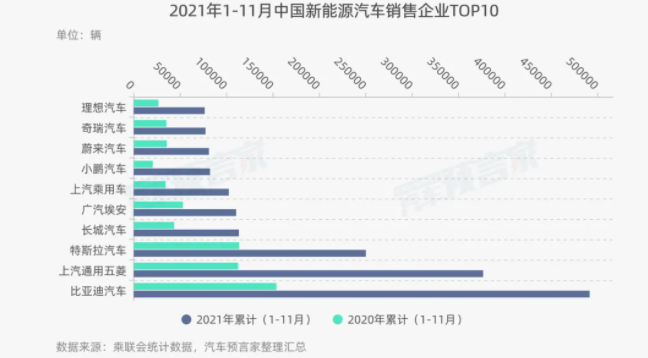

头部企业集中度进一步提升至58.8%以上

新能源汽车是中国汽车产业升级的一次重要机遇,高峰时期造车能够称之为“新势力”的企业多达百十家,到现在只有位居“头部”的少数几家企业实现了批量交付。从发展形势看,几家“头部企业”的生存危机已基本解除。

根据汽车预言家梳理,2021年头部十家企业累计交付量在整体新能源汽车中的占比将达到58.8%以上,2020年该项数字为54%。与此同时,在交付量占比靠前的十家新能源企业中,不少的传统汽车品牌也位列其中。

这说明了中国新能源汽车产业正在从市场百花齐放时代逐步过渡到优势核心企业担纲的新时代。

新能源汽车消费市场哑铃型格局突出

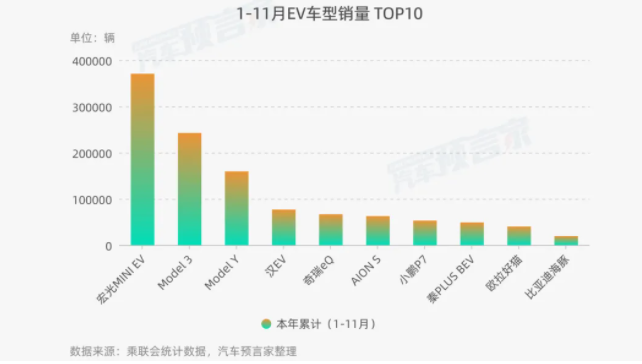

2021年1-11月中,共有三款纯电动车型累计销量超过了10万辆,分别为宏光MINI EV、Model 3和Model Y。

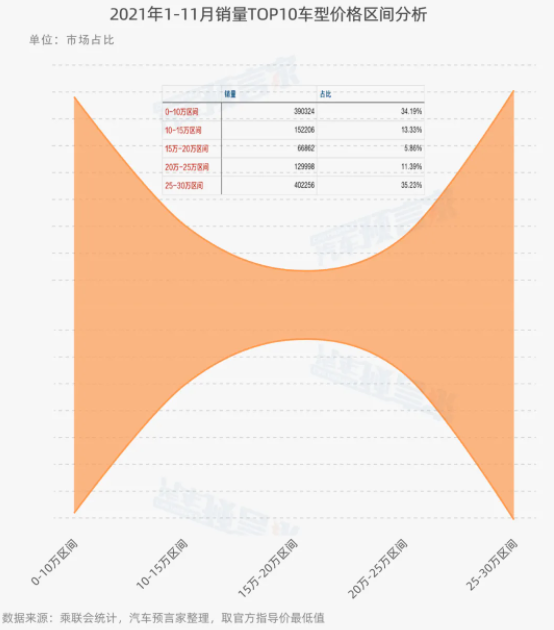

经过对在售新能源车型TOP10价格梳理后我们发现,当前市场呈现哑铃型结构。0-10万区间和25-30万区间车型销量在销量TOP10车型中占比较高。而普通燃油车主力销售区间15-20万元区间占比较低。

一边是主打科技、智能的高端产品,一边是从实用角度出发的低端品牌,两边都受到了市场的青睐。针对这种新的市场趋势,业内人士表示,传统车市场是“纺锤型”结构,中间价位的车较多,低端和高端车较少。但现在新能源汽车市场则相反,市场集中在高端和低端领域,中间价位的市场会比较小,成为一个“哑铃型”市场。

众多业内人士和专家表示,在新能源乘用车市场,两极分化已然成为一种常态。多元化的市场需求与相关政策的逐步贯彻,以及出行新需求等多重因素的交织之下,促成了纯电小车销量的增长。新能源汽车产品高端化与廉价化同步发展的方向已初现端倪。

不过对于一部分新进入新能源汽车产业的企业而言,聚焦15-25万市场,似乎有助于和传统优势企业拉开市场空间,错位竞争。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号