一、全国规模以上工业整体运行情况

2019年9月份,规模以上工业增加值同比实际增长5.8%(见图1,以下增加值增速均为扣除价格因素的实际增长率),比8月份高1.4个百分点。从环比看,9月份,规模以上工业增加值增长0.72%。1-9月份,规模以上工业增加值同比增长5.6%。

图1 规模以上工业增加值变化情况

1、1-9月份,规模以上工业企业实现营业收入77.67万亿元,同比增长4.5%;发生营业成本65.51万亿元,增长4.8%;营业收入利润率为5.91%,同比降低0.41个百分点。产成品存货周转天数为17.0天;应收票据及应收账款平均回收期为54.6天。

2、1-9月份,全国规模以上工业企业实现利润总额4.59万亿元,同比下降2.1%,降幅比1-8月份扩大0.4个百分点。

3、9月末,规模以上工业企业应收票据及应收账款17.23万亿元,同比增长4.6%;产成品存货4.24万亿元,增长1.0%。

4、1-9月份,全国全社会用电量5.34万亿千瓦时、同比增长4.4%,其中第一产业用电量581亿千瓦时、同比增长4.7%,第二产业用电量3.59万亿千瓦时、同比增长3.0%。第三产业用电量8994亿千瓦时、同比增长8.7%。1-10月份,建材行业用电量3026亿千瓦时,同比增长5.1%,增速比上年同期回落0.7个百分点;黑色金属冶炼行业用电量4706亿千瓦时,同比增长5.5%,增速比上年同期回落5.1个百分点;有色金属冶炼行业4867亿千瓦时,同比下降0.6%,增速比上年同期回落4.9个百分点。

电力行业预测,2019年全国用电增速为5%,2020年电力供需总体平衡。

二、2019年1~9月耐材行业生产运行情况

1、耐火材料生产情况

图2 2019年1-9月耐材主要品种产量情况

1-9月,同口径比较全国耐材产量1391.61万吨,同比降低5.24%。其中致密定形耐火制品849.87万吨,同比降低6.64%;保温隔热耐火制品44.46万吨,同比增长0.31%;不定形耐火制品497.28万吨,同比降低3.24%。2019年前三季度耐火材料制品的产量与2018年同期比下降5.24% 主要品种产量分布见图2。耐材主要生产省(市)产量情况见图3,主要省份产量下降的幅度与全国数据基本一致。

图3 2019年1-9月耐材主要生产省(市)产量

2、耐火原材料进出口贸易情况

(1)主要耐火原料出口情况(表1)

1-9月,全国耐火原材料进出口贸易总额30.02亿美元,比上年同期降低11.73%。其中出口贸易额26.97亿美元,同比降低15.31%;进口贸易额3.05亿美元,同比增长40.89%。全国耐火原材料出口总量447.79万吨,同比降低6.49%。其中耐火原料出口量325.96万吨,同比降低5.27%;耐火制品出口量121.83万吨,同比降低9.61%。电熔镁砂的出口量出现大幅度下降,平均出口价格下降约14.57%。铝矾土熟料的出口量下降12%,但出口价格相对稳定。石墨的出口量下降18%,但出口价格基本持平,反映了国内对石墨的强劲需求(非耐火材料行业需求)。

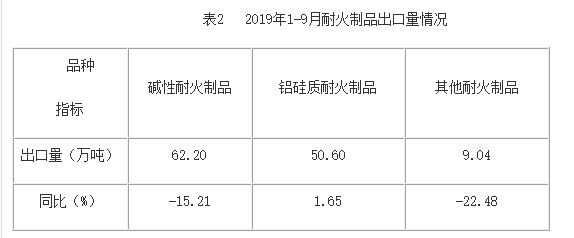

(2)耐火制品出口情况

耐火制品的出口量反映在表2中。碱性制品出口量也在下降,幅度15.2%对应的平均出口价格下降9.29%。铝硅质制品的出口量和出口价格相对稳定,二者变化较小。

总的说来,2019年耐火原料及制品的出口状况不及2018年同期。

三、主要下游行业生产运行情况

(一)钢铁行业运行情况

1、中国钢铁行业生产运行情况

1-9月,全国粗钢产量7.48亿吨,同比增长8.36%,增速同比提高2.26个百分点;钢材产量9.09亿吨,增长10.59%,提高3.39个百分点(见图4)。2019年粗钢产量较之2018年同期累计同比增幅为8.4%。单月产量较2018年月度平均值,除2月份外均增长较多。10月份钢产量同比又出现下降,幅度约0.6%至8150万吨,这是今年以来首次出现月度同比下降。经济放缓、环保因素以及10月初为期一周的国庆假期都是减产的因素。

同期钢材出口5031万吨(海关统计数据),同比下降5%;进口875万吨,下降12.2%。

图4 全国粗钢月产量及同比变化

2、世界钢铁工业生产情况

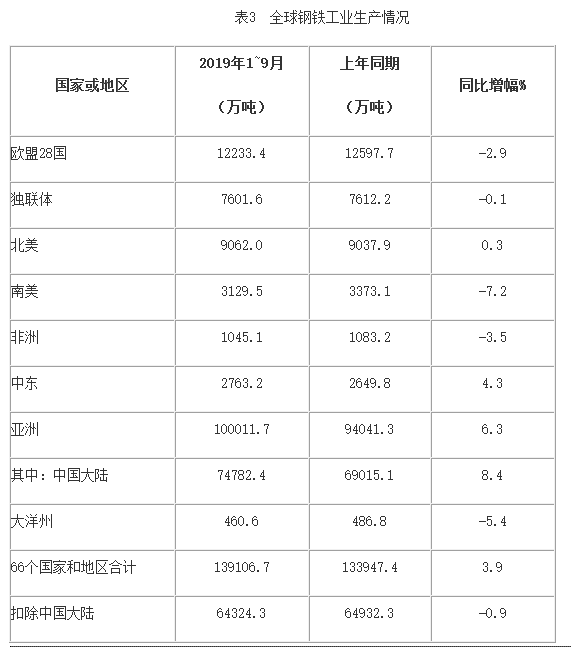

1-9月,全球(66个国家和地区合计)粗钢产量13.91亿吨,同比增长3.9%。除中东、亚洲、中国大陆增长外,均有不同程度的降低(见图5),扣除中国大陆粗钢产量,全球其他国家(地区)粗钢产量同比降低0.9%。1~9月中国粗钢产量占全球的53.76%。主要地区粗钢产量见表3。

图5 1-9月世界主要产钢国家和地区粗钢产量

(二)建材行业生产运行情况

1-9月,全国水泥产量16.91亿吨,同比增长6.9%,增速同比提高5.9个百分点;平板玻璃产量6.98亿重量箱,同比增长5.4%,增速同比提高5个百分点。

(三)有色金属行业生产运行情况

1-9月,全国十种有色金属产量4347万吨,同比增长4.5%,增速同比提高0.3个百分点。其中,铜产量699万吨,增长6.4%,回落4.8个百分点;电解铝产量2637万吨,增长1.1%,回落3.1个百分点;铅产量438万吨,增长17.4%,提高10.6个百分点;锌产量458万吨,增长9.5%,去年同期比下降2.6%。氧化铝产量5559万吨,增长4.7%,提高1.3个百分点。

四、耐材及主要下游行业的运行特点

(一)主要下游行业运行特点。

1-9月主要下游行业的运行稳定,主要呈现以下特点:

1、市场需求稳定,产量仍保持增长态势。1-9月,全国粗钢、水泥、平板玻璃和有色金属产量同比分别增长8.36%、6.9%、5.4%和4.5%。

2、除水泥价格上涨外,钢材及其他产品价格与去年同期比较均有所下降。

9月份,国内市场钢材价格综合指数平均为106.20点,比上月下跌0.65点,同比下跌15.76点。8mm高线平均价格为4084元/吨,比上月上涨0.4%,同比下跌14.3%;20mm中板平均价格为3850元/吨,比上月下跌1.5%,同比下跌14.7%;1.0mm冷轧板卷平均价格为4378元/吨,比上月上涨0.2%,同比下跌2.9%

9月份,全国市场P.O 42.5散装水泥平均价格448元/吨,比上月上涨2.5%,同比上涨3.2%。平板玻璃(原片)平均出厂价格为64.3元/重量箱,比上月上涨1.1%,同比下跌4.2%。

9月份,上海期货交易所当月期货铜、锌平均价格分别为46631元/吨和18805元/吨,比上月分别下跌0.2%和1.9%,同比分别下跌3.3%和11.7%;电解铝、铅平均价格分别为14326元/吨和17119元/吨,比上月分别上涨3.1%和3.6%,同比分别下跌2%和8.5%。

3、水泥行业利润大幅增长,钢铁行业销售收增长但利润下滑

1-9月,全国水泥行业实现营业收入7199亿元,同比增长14.3%,比整个工业增速高9.8个百分点,利润总额1318亿元,同比增长25.3%,比整个工业增速高27.4个百分点。

再来看钢铁行业,1-9月,中国钢铁工业协会会员企业销售收入3.18万亿元,同比增长11.6%,实现利润1466亿元,同比下降32%,销售利润率4.6%,较去年同期下降3个百分点。

此外,1-8月,有色行业实现利润1016亿元,同比增长0.2%,扭转连续19个月效益同比下跌局面。其中,采选行业实现利润209亿元,同比下降23.7%。冶炼、加工行业分别实现利润410亿元、397亿元,分别同比增长9.6%、8.6%。

(二)耐材行业运行特点

1、耐材产量有所降低

1-9月,同口径比较,全国耐材产量持续下降,同比降低5.24%。

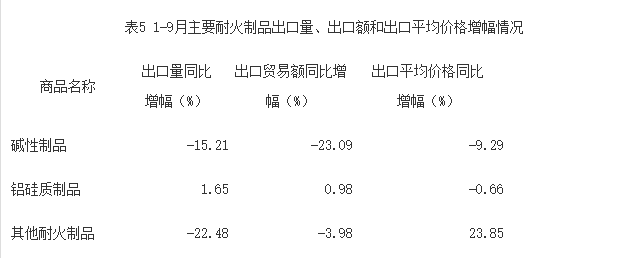

2、出口量、出口平均价格和出口贸易额均有不同程度的降低(见表4)。

1-9月,耐火原材料出口量同比降低6.49%,出口贸易额同比降低15.31%;出口综合平均价格同比降低9.43%。其中:耐火原料出口量同比降低5.27%,出口贸易额同比降低15.44%,出口平均价格同比降低10.74%。耐火制品出口量同比降低9.61%,出口贸易额同比降低15.14%,出口平均价格同比降低6.11%。表5是2019年1-9月主要耐火制品出口量、出口额和出口平均价格增幅情况。简言之,2019年1-9月的出口状况不及2018年同期,其中电熔镁砂、碱性制品的出口量和出口价格均出现较大幅度的下降,铝硅制品的出口量和出口价格相对稳定。

3、主要耐火原料价格下降

图6 2019年铝矾土价格走势

2019年的主要耐火原料价格,除铝矾土熟料因为铝土矿矿山开采整治,导致价格在第4季度弱有反弹外,其余均出现下降(见图6-8)。

镁砂原降幅度最大,白刚玉、棕刚玉也下降明显。其它耐火原料,如鳞片石墨、碳化硅均有不同程度的下降。原料价格的下降,一定程度上导致了耐火制品价格的下降。

图7 2019年棕刚玉白刚玉价格走势

图8 2019年普通电熔镁砂价格走势

(三)耐材重点企业经营情况

2019年上半年,通过对71家重点耐材企业经营情况调研显示,耐材产量776万吨(含部分耐火原料)同比增长12.29%;销售收入296.87亿元,同比增长6.25%;实现利润25.37亿元,同比降低1.29%,说明行业特别是重点企业的运行总体上比较平稳。

图9 2019年上半年前15家企业销售收入情况

1、耐火制品生产企业利润率相对稳定

上半年,耐材重点企业销售收入利润率8.89%,比全国工业企业平均利润率高3.03个百分点,其中耐火制品生产企业销售收入利润率6.52%,比全国工业企业平均利润率高0.66个百分点。 但扣除耐材整体承包利润中所含炉衬砌筑施工,炉前日常维护等应获利润,耐火制品的销售利润率低于全国平均水平。

在行业整体销售额下降和利润下降的同时,2019年上半年前71家企业利润与去年同期比,仍在增加。利润最高的前10家企业,2019年上半年的利润增幅2.64%。前15家重点企业的利润增幅基本接近,这表明行业的集中度仍处于优化之中。

2、亏损企业亏损额略有增加

上半年,重点企业中亏损企业4家,亏损面5.63%,亏损企业亏损额2055万元,比上年同期增加558万元。

3、应收账款略有增长,仍是影响生产企业经营安全的主要因素

6月末,重点企业应收账款总额162.09亿元,同比增长1.5%。重点企业中,应收账款上升的企业32家,上升面45.07%。其中上升20%以上的企业32家,上升面30.99%。更严重的是有7家生产企业应收账款同比上升100%以上,不仅增加了企业的资金成本,也将严重危及企业的经营安全。

五、目前耐火材料经济运行中应注意的几个问题

(一)原料价格特别是电熔镁砂价格下降严重。

2017年海城严控矿石开采,客观上为提升耐材行业经济运行质量起到了积极的推动作用。镁质耐火原料价格的上涨推动了耐火制品价格回归到产品的合理价位。2018年是耐材行业经营业绩最好的一年。耐材重点企业销售收入同比增长38.67%;实现利润也有较明显增长,经营质量明显提高。

但问题是,镁砂价格的高涨,刺激了一些耐材企业加大了投资力度,盲目扩大生产能力。同时刺激了国外的一些海水镁砂产能复活。大量建设电熔镁砂炉、镁砂竖窑和选矿厂(选厂建设如主要考虑矿石的综合利用也无可非议)。导致镁砂市场供大于求,镁砂价格几乎回落到原位。镁砂产能过剩,再增加产能势必导致更严重的市场无序竞争。

同样的情形发生在白刚玉。市场供应能力已远大于需求量。但仍有许多投资"涌入"其中,进一步冲击了供需平衡。

(二)耐火材料行业产能过剩,将进一步加剧业内的竞争

2019年1-9月,耐火材料的产量和利润水平较2018年同期低,同时出口量和出口额也不及去年同期。耐火原料价格的下行,没能改善耐火制品的边际贡献,反而影响行业的经营质量。这说明,近几年行业的集中度虽有所提升,但行业的产能过剩局面并没有大的改观。原料价格的下行,造成制品价格的下降,导致业内竞争进一步加剧。

(三)钢厂产能置换,可能会对耐火材料的市场产生一定的影响

7月31日,工信部原材料工业司和国家发改委产业发展司联合召开了钢铁产能置换工作座谈会。

会议认为,产能置换对化解钢铁过剩产能,调整产业布局,推动兼并重组和加速钢铁技术装备升级作用明显,是一项行之有效的好政策,应该继续予以执行。

从近几年各地已公告的钢铁行业产能置换项目来看,拟建钢铁项目粗钢产能近2亿吨,对耐火材料的市场需求无疑是重大利好,耐材生产企业应跟踪市场变化,抓住机遇。

(四)关注炼钢电炉用耐火材料

2019年上半年,炼钢电炉开工率和产能利用率持续走高,截止至6月20日,全国53家独立电炉钢厂平均开工率77.73%,同比增加13.8%;产能利用率66.46%,同比增加6.25%。

截止2019年6月,有关机构调研的全国275座电弧炉,产能为1.65亿吨,计划全年新增投产2101万吨,其中已投产642万吨,未投产1459万吨。

随着我国钢铁蓄集量的不断增加,将推动电炉钢产量的不断增长,电炉用耐火材料需求量将逐步加大。由于转炉炼钢引入了溅渣护炉技术,炉龄高且稳定,但炼钢电炉炉龄较低,一般600~700炉左右,低的只有200~300炉左右。因此电炉用耐火材料的质量提升,产品更新和技术发展应引起业内关注与重视。

总之,2019年耐火材料行业的运行情况总体上平稳,行业集中度仍处于优化之中。但行业运行效益不及2018年,行业经营形势仍有诸多不确定因素。

时值年末,各企业在总结今年的工作,制订明年计划的同时,加强应收货款的催收工作。2020年是"十三五"计划的收官之年,是我国全面建设小康社会的决胜之年。从刚刚召开的中央政治局会议传递出的信息看,深化改革、扩大开放、提高宏观调控的前瞻性以及推动区域经济发展,成为明年经济发展的主基调。当前和今后一个时期,我国经济稳中向好、长期向好的基本趋势没有变。我们要增强必胜信心,善于把外部压力转化为深化改革、扩大开放的强大动力,集中精力办好自己的事。抓住新机遇,迎接新挑战,实现耐火材料行业高质量发展的跨越。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号