摘要:综合来看,11月份,受环保停限产效果减弱、天气因素影响用施工作业以及汽车行业负增长等的影响,钢铁市场淡季特征显现,市场需求缩减,观望气氛浓厚,钢厂生产也相应回落,原材料价格和产成品价格均大幅回落。目前已进入冬季,用钢需求将继续缩减,而下游行业缺乏充分消化积压的产成品库存和钢厂新增产量的意愿,因此短期来看市场仍将保持淡季状态,预期12月市场需求和钢厂生产将继续缩减,钢厂将集中精力销售库存产成品,价格仍有一定的下行空间。

从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,11月份为45.2%,环比下降6.9个百分点。主要分项指数中,新订单指数、采购量指数、购进价格指数均下降超过10个百分点,生产指数也有明显回落。产成品库存指数有明显上升。PMI显示,目前钢材需求由旺转淡,钢厂接单减少,加上今年限产力度弱于去年,钢材市场处于供大于求的情况,进而导致钢厂采购量下降,产成品库存上升。

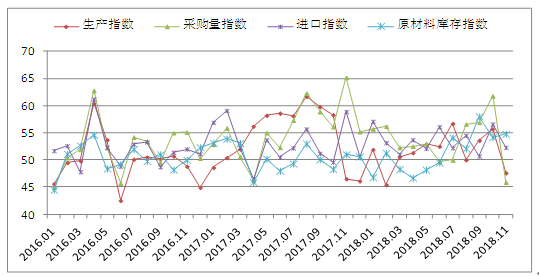

图1 2016年以来钢铁行业PMI指数变化情况

一、市场分析

(一)钢厂生产明显缩减

多个省份的限产政策从11月中下旬开始实施,这使得11月份钢铁行业生产处于一个先扬后抑的态势,相比上月明显下降。生产指数为47.6%,环比下降8.1个百分点。据中钢协统计,11月上旬重点钢企粗钢日均产量191.64万吨,旬环比增加1.07万吨,增长0.57%。随着限产政策的实施,钢厂生产量逐渐下降,使得原材料库存有所上升,原材料库存指数为54.8%,环比上升0.6个百分点。同时原材料采购与进口均有所下降。本月原材料采购量指数为45.9%,环比下降15.9个百分点;原材料进口指数为52.3%,环比下降4.3个百分点。

图2 2016年以来生产指数、采购量指数、进口指数和原材料库存指数变化情况

(二)钢厂接单大幅下降

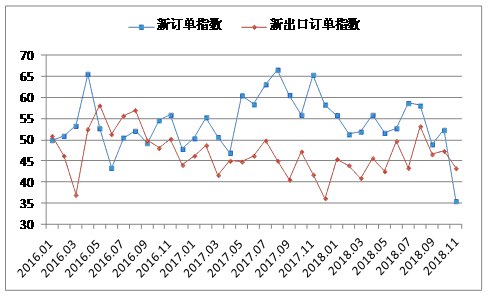

11月份,新订单指数为35.4%,环比回落16.9百分点;新出口订单指数为43.2%,环比回落4.1个百分点。11月,国内钢市需求明显下降,尤其此前表现偏强的建材本月基本上可以用暴跌来形容。不过究其原因,除了北方地区逐步进入冬歇期,导致了一定需求下滑外,整个市场预期不好才是本轮市场大跌的主因。再加上当前市场资金面有再度趋紧的迹象,同样给予了钢市相应的压力。而且随着北方停工范围的扩大,接下来市场需求还将进一步收缩。从监测的沪市终端线螺采购数据来看,11月份沪市线螺终端日均采购量下降28.51%,较上月有明显萎缩。

图3 2016年以来新订单指数、新出口订单指数变化情况

图4 2017年6月份以来沪市终端线螺每周采购量监控

(三)钢厂库存大幅上升,社会库存明显减少

由于北方施工陆续停止,下游行业用钢需求有所下降,加上之前钢价处于高位,下游行业购买意愿下降,钢厂产成品库存大幅上升。11月份,产成品库存指数为58.8%,环比上升16.5个百分点。据中钢协统计数据显示,截至11月上旬末,重点钢铁企业钢材库存量为1222.88万吨,旬环比增加0.85万吨,增幅为0.07%。进入采暖季后,需求明显缩减,钢厂库存进一步增加。

社会库存方面,现阶段冬储利润空间小风险大,因此钢贸商对市场仍处于观望心态,并没有进行大量补库。据中钢协统计,11月,全国20个城市5大类品种钢材社会库存总量860万吨,为今年以来第二低点,合计环比下降8.5%。其中钢材市场库存总量773万吨,环比下降9.3%,港口库存87万吨,环比下降1.0%。5大品种钢材中,热轧卷板库存环比上升1.7%,冷轧卷板库存环比下降2.6%,中厚板库存环比上升8.2%,线材库存环比下降14.8%,螺纹钢库存环比下降21.1%。

图5 2016年以来产成品库存指数变化情况

(四)钢材价格大幅下降

11月份,国内钢材价格大幅下跌。卓钢链数据显示,11月1日,上海螺纹钢指数为4691元/吨,到11月28日,上海螺纹钢指数跌至3884元/吨,单月下跌超过17%。11月国内钢材价格全线大跌。主要原因有以下几点,一是冬季来临,北方工地陆续停工,加上前一个月下游行业备货充足,钢铁需求有所下降;二是限产力度减弱,预期生产缩减有限,加上北材南下,使得南方地区出现供大于求的情况。

图6 2017年以来上海螺纹钢指数变化情况

(五)钢厂原材料成本下降

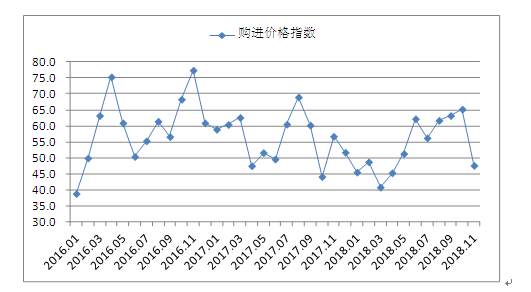

本月国内原材料市场价格大幅下跌,钢坯、废钢、焦炭,铁精粉均有不同程度价格下跌。原材料购进价格指数结束了连续三个月的环比上升,本月降至47.6%,降幅达17.6个百分点。截止到11月28日,唐山地区普碳方坯出厂价格为3040元/吨,较上月末下降940元/吨;上海地区废钢价格为2140元/吨,较上月末下降340元/吨;河南地区二级焦炭价格为2320元/吨,较上月末下降100元/吨;唐山地区65-66品味干基铁精粉价格为720元/吨,较上月末下降45元/吨。截止11月27日,普氏62%铁矿石指数为64.75美元/吨,较上月同期下降12.25美元/吨。

图7 2016年以来购进价格指数变化情况

(六)流动性明显收缩

据央行数据,10月份新增人民币贷款6970亿,同比多增338亿元,但相比上月水平几近腰斩。社会融资规模增量7288亿元,比上年同期大幅减少4716亿元。10月末M2同比增长8%,增速比上月末低0.3个百分点,比上年同期低0.9个百分点;M1同比增长2.7%,增速比上月末低1.3个百分点,比上年同期低10.3个百分点;M0同比增长2.8%。当月净回笼现金1148亿元。从10月信贷数据来看,国内资金整体流动性相比9月出现收缩,更是明显低于去年整体水平。此外,在当前市场预期不够乐观的情况下,社会本身的资金流动性也大大降低,这也给商品市场带来了不小的压力。

二、后市研判

(一)房地产支撑作用减弱,新基建项目带动作用强化

1-10月房地产开发投资同比增长9.7%,增速比1-9月份回落0.2个百分点。1-10月房屋新开工面积增长16.3%,增速回落0.1个百分点。土地购置面积同比增长15.3%,增速比1-9月份下降0.4个百分点。土地成交价款增长20.6%,增速回落2.1个百分点。可以看出,房地产开发投资在10月份出现回落,各项指标基本均有一定拐头迹象,表明房地产的钢材需求增速存在收缩趋势。

与此形成对比的是,基础设施建设的用钢需求仍有扩张空间。近一个月以来,国家发改委批复了三个投资规模300亿元以上的基础设施项目,合计投资金额达1324.09亿元,主要集中在交通运输、能源等领域。各地也存在一定的基建用钢需求。因此基础设施建设对钢材市场仍有一定的带动作用。

(二)汽车行业负增长不利于钢铁市场

中国汽车工业协会数据显示,今年10月,汽车产销分别为233.45万辆和238.01万辆,同比下降10.05%和11.70%,降幅明显,表明汽车产销高速增长状态告一段落,预期将持续一段较长时间的低增长,在这一期间,汽车行业的钢材需求增速将放缓。

(三)市场供过于求状态仍将持续一段时间

因去年执行了严格的限产政策,市场已有适应性预期,加上今年限产政策较为灵活,限产比例较去年降低。以唐山为例,今年唐山36家钢企的平均限产比率约为39.44%,低于去年44%的平均限产比率。现阶段钢厂还有一定的利润空间,生产意愿降幅低于接单降幅,同时钢厂产成品积压较多,销售压力加大。卓钢链数据显示,北材南下发货不减,相比去年同时期,今年的供应量只增不减,至少在未来半个月内对南方市场仍有不小压力。在多方面因素共同作用下,预期钢材市场供过于求仍将持续一段时间。

综合来看,11月份,受环保停限产效果减弱、天气因素影响用施工作业以及汽车行业负增长等的影响,钢铁市场淡季特征显现,市场需求缩减,观望气氛浓厚,钢厂生产也相应回落,原材料价格和产成品价格均大幅回落。目前已进入冬季,用钢需求将继续缩减,而下游行业缺乏充分消化积压的产成品库存和钢厂新增产量的意愿,因此短期来看市场仍将保持淡季状态,预期12月市场需求和钢厂生产将继续缩减,钢厂将集中精力销售库存产成品,价格仍有一定的下行空间。

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号