据国家统计局数据显示,2018年一季度,我国GDP为198783亿元,按可比价格计算,比上年同期增长6.8%,比上年同期回落0.1个百分点,与上年三、四季度持平,总体上呈现出稳定性增强的特征,延续了近年来平稳增长的态势。一季度全国工业生产增势良好,结构持续优化,效益继续改善,延续了去年以来稳中向好的运行态势,实现了良好开局。

中国超硬材料网、中国磨料磨具网、中国涂附磨具网分领域采集了磨料磨具下游10个行业一季度经济运行数据,以观磨料磨具行业景气度。

一、汽车

汽车产量下降1.36% 新能源持续走高

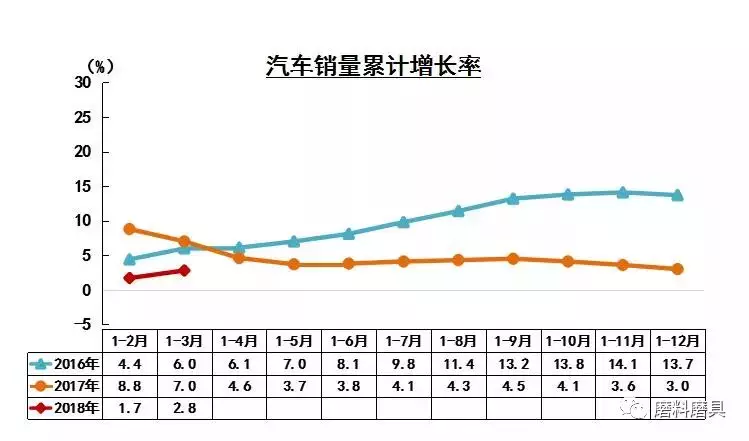

2018年一季度,我国汽车产销量分别达到702.22万辆和718.27万辆,其中,产量同比下降1.36%,降幅较1-2月收窄1.45个百分点,而销量则增长2.79%,增速比1-2月提升1.07个百分点。2018年1季度我国汽车销量走势与往年吻合,这也说明我国汽车市场正处于稳定增长状态。

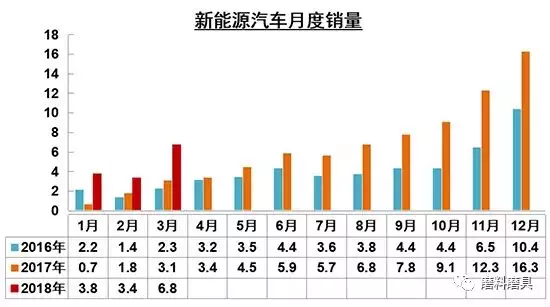

而在增速放缓的车市中,新能源汽车不惧补贴政策的退坡仍然保持高速增长,则成为车市一大亮点。值得注意的是,目前正处于新版新能源补贴政策正式实施前的过渡期,6月12日前上牌的新能源乘用车、新能源客车按照此前对应标准的0.7倍补贴;而随着审核更严格、优惠幅度更低的新版新能源汽车补贴政策在6月12日正式实施,到时新能源汽车市场是否会陷入低谷,引人关注。虽然在新能源车补贴政策退坡、调整期间,消费者购车与车企销售思路都会略有变化,但持续高增长的销量,也说明需求快速增长的新能源车,销售受政策影响将越来越小。

1季度,国内新能源汽车累计产销分别为15万辆和14.3万辆,同比分别增长156.9%和154.3%。其中纯电动汽车累计产销分别为10.8万辆和10.2万辆,同比分别增长124.7%和131%;插电式混合动力汽车累计产销分别为4.2万辆和4万辆,同比分别增长305.3%和242.6%。

观点:新能源汽车的蓬勃发展、成为主流是大势所趋,与之相对应的是传统汽车市场未来将承压,建议与汽车业相关的磨企依靠原有的资源实现在新能源汽车领域的二次再发展。

二、工程机械

据工信部统计显示,今年一季度我国工程机械行业继续保持又稳又好发展势头,包括挖掘机、装载机、汽车起重机等各产品线都有大幅增长。数据统计,一季度工程机械销量同比增长在30%以上,个别产品涨幅更大。

据统计,今年1-2月份,装载机产量同比增长31.8%;压实机械产量同比增长29.5%;起重机产量同比增长21.2%;水泥专用设备产量同比增长9.4%;混凝土机械产量同比增长6.1%;电动叉车产量同比增长28.6%;内燃叉车产量同比增长2.4%。

挖掘机作为工程机械行业的“先行军”,涨幅也是各产品中最大的。根据中国工程机械工业协会挖掘机械分会行业统计数据,一季度共计销售各类挖掘机60061台,同比涨幅48.4%,其中国内市场销量为55913台,同比增长45.4%;出口销量4131台,同比增长105.1%。3月份,共计销售各类挖掘机械产品38261台,同比涨幅78.9%,这是近几年历史最好水平。除了挖掘机之外,工程机械其它类产品也均实现不同程度的上涨,整个工程机械行业展现出一片蒸蒸日上的态势!

多种因素拉动销量持续增长。今年的政府工作报告中提到,在重大基础设施建设上的投资,比去年增加了几百亿。现在,很多地方都在力推建设高铁、高速公路,还有发电领域的规划。基础设施建设领域的投入,是工程机械行业发展的一个关键点。

不仅仅国内形势一片大好,随着一带一路倡议的持续推进,工程机械出口增长也在不断加速。以挖掘机为例,今年一季度挖掘机出口达到4131台,实现了翻番增长。未来海外市场的发展也将成为工程机械行业的一大亮点。

作为此轮工程机械行业大幅回暖的主要因素,产品更新换代的需求也进一步释放。业内专家推算2017年更新换代需求占比已达67.8%;随着环保政策的实施,预计今年设备更新需求占比有望达到70%。未来2年内,随着国4标准的到来,产品更新换代需求可能进一步扩大。

观点:与工程机械相关磨企大面将持续利好。

三、船舶

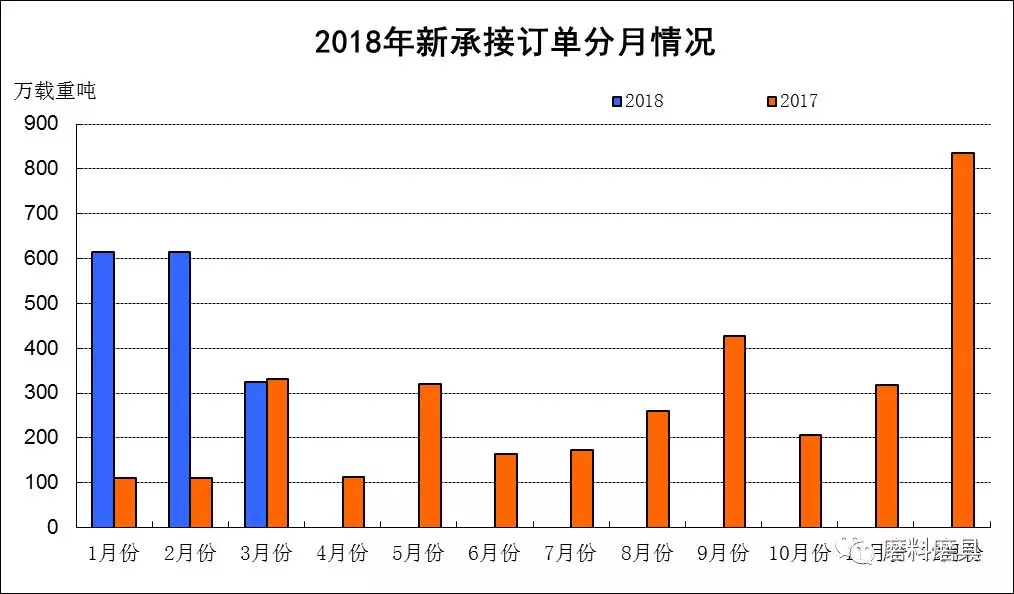

工信部统计数据显示,2018年1-3月,中国造船完工量853万载重吨,同比下降45.9%,其中海船为302万修正总吨;新承接船舶订单量1553万载重吨,同比增长180%,其中海船为403万修正总吨。

截至3月底,手持船舶订单量9369万载重吨,同比增长5.7%,其中海船为2974万修正总吨,出口船舶占总量的90.6%。

1-3月,中国造船完工量、新接订单量、手持订单量以载重吨计分别占世界市场份额的36.7%、60.4%和46.4%,与去年同期相比分别下降10.4个百分点、增长6.4个百分点和2.6个百分点。

观点:和10年前相比,如今造船业成交量仍处低位,而结合去年以来相关数据分析,造船业在逐步摆脱过去的低质量发展。作为周期性行业,造船业一季度数据表现出低位反弹,显示回暖迹象。总体比去年同期要好得多,景气度要明显高于去年。

四、机床

2018年1-2月,金属切削机床产量同比增长6.1%,其中数控金属切削机床产量同比增长8%,金属成形机床产量同比下降2.2%。金属切削工具和铸造机械产量分别同比下降1.7%和16%。

2018年我国机床工具行业止跌企稳,将呈底部平稳运行趋势。在高端机床方面,行业自主创新的意愿更为强烈,以减少对进口的依赖。

五、光伏

产业规模保持稳定。截止2018年2月底,国内在产多晶硅企业24家(包括正常检修企业),有效产能共计29.3万吨/年,1-2月产量共计4.77万吨,同比增加27.2%[1]。2018年1-2月,我国组件产量达到8GW左右,与2017年同期基本持平,略有下降。在产多晶硅企业均满产甚至超产运行,组件环节产量大多来自海外订单拉动,统计的4家龙头组件企业国内订单出货量仅占总出货量的20%,大多数中小企业由于国内市场不旺产能利用率较低,行业平均产能利用率65%左右。1-2月新增光伏装机8.5GW,但实际市场需求有限。1月太阳能电池产品出口金额10.54亿元,同比增长28.1%,环比下降3.8%。

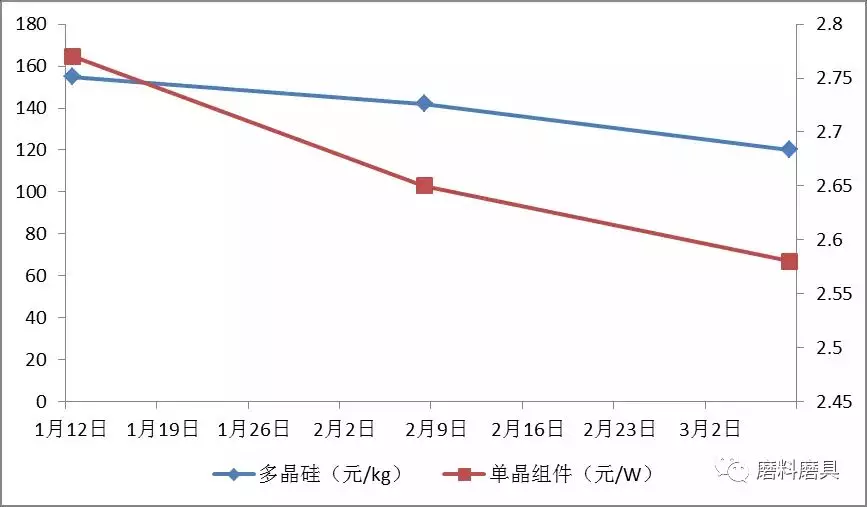

产品价格继续下滑。由于一季度为传统装机淡季,并且春节在2月份,影响了1月和3月的上游生产和下游装机,市场需求量下滑,加之光伏行业技术进步继续推进,导致光伏产品价格继续下滑,如下图所示。多晶硅来看,产品价格由1月的150元/kg降至目前的124元/kg,也有115元/kg的报价出现。多晶硅片目前3.6-3.7元/片,单晶硅片4.3-4.5元/片,组件价格在2.5-2.6元/W左右。

图2018年1-3月光伏产品价格变化情况

全球市场将会放缓。全球2018年市场有可能会出现负增长,在90-95GW。美国受201影响,价格上升可能导致装机量减少,加之囤积的5GW库存,实际需求量预计只有6GW。日本由于光伏补贴继续减少,光伏从业者数量也急剧下降,因此市场可能降至5GW。印度受反倾销政策影响市场需求也会下滑。中国乐观情况下可能会有45GW,同比下滑15%,并且超过5GW规模的未批先建项目将会占用普通电站指标规模,不产生新增需求。悲观情况下,如果不发布普通电站指标,并将分布式纳入规模管理,市场可能降至35GW。虽然欧洲、南美、中美、中东、澳洲等国家和地区光伏市场将会出现增长,但由于增量小或体量小,不足以弥补前三大市场下滑带来的全球总装机量的减少。

全行业面临较大价格压力。整体来看,上半年光伏产品价格将保持稳定,但下半年受市场需求放缓及新增产能释放的影响,产品价格将会出现下滑。多晶硅方面,三季度以前稳定在120元/kg左右,但随着四季度新增产能的集中释放,四季度多晶硅产品价格将会降至110元/kg。由于产能增长迅速,至2019年产品价格可能跌破100元/kg。而国家对于自备电厂政策开始收紧,可能会抬高企业生产成本,此消彼长导致多晶硅利润收缩,预计将会淘汰一批成本竞争力不高的企业。硅片方面,预计下半年多晶硅片将降至3.3-3.4元/片,企业仅能保持财务上的收支平衡。组件方面,2017年组件盈利能力较差,好的企业也仅有1%左右的净利润率。预计至2018年底产品价格可能降至2-2.1元/W,并且由于玻璃、铝边框等原材料价格上涨以及终端价格的持续下滑,成本压力愈来愈大。

观点:与光伏相关磨料磨具企业,短期行情可期,建议中长期做好抗风险准备。

六、钢铁

据国家统计局数据显示,2018年3月份我国粗钢产量7398万吨,同比增长4.5%,3月份全国粗钢日均产量238.65万吨,环比上升2.92%;1-3月份我国粗钢产量21215万吨,同比增长5.4%。

2018年3月份我国生铁产量6046万吨,同比下降1.1%,3月份生铁日均产量195.03万吨,环比上升1.55%;1-3月份我国生铁产量17500万吨,同比下降1.2%。

2018年3月份我国钢材产量8977万吨,同比增长4.2%,3月份钢材日均产量289.58万吨,环比上升7.43%;1-3月份我国钢材产量24693万吨,同比增长4.7%。

世界钢铁协会近日发布了2018年4月编制的短期钢铁需求预测结果。世界钢铁协会预测全球钢铁需求2018年将达到16.161亿吨,较2017年增长1.8%。到2019年,预计全球钢铁需求将增长0.7%,达到16.267亿吨。

未来几年,得益于发达经济体投资复苏及信心水平不断提振,全球经济形势预计将继续保持良好势头。受益于此,发达经济体和发展中经济体的钢铁需求有望持续增长,受风险因素影响则相对有限。然而,贸易紧张局势加剧可能带来的负面影响,以及美国和欧盟可能加息,或将削弱当前的增长势头。

中国钢铁需求增长将重回放缓态势

2018年和2019年,随着政府继续将增长动力转向消费,投资活动增长或将进一步减速。预计2018年的钢铁需求将保持平稳。到2019年,随着建筑活动进一步放缓,钢铁需求预计将下降2.0%。制造业和机械行业有望在强劲的全球经济的支撑下保持正增长,而汽车和家用电器行业的用钢需求预计将放缓。

发达经济体的钢铁需求前景依然强劲

发达国家的钢铁需求预计在2018年将增长1.8%,到2019年将降至1.1%。在高涨的消费者信心、收入增长及低利率提振消费和投资活动等强劲的经济基本面支撑下,美国钢铁需求前景依然强劲。美元贬值和投资活动增加支撑着制造业,而房价不断上涨及非住宅行业稳定增长预示建筑业基本面良好。尽管近期的税制改革有望通过对投资活动产生积极影响,进而拉动钢铁需求,但人们对经济可能过热的担忧有所加剧。已公布的基础设施建设计划在短期内不太可能影响钢铁需求。

欧盟经济发展势头强劲,各国经济复苏范围不断扩大。在强劲的国内和外部需求的共同推动下,投资活动预计仍将是主要增长动力,而低通胀、工资和实际收入增长将支撑私人消费。钢铁需求将从非住宅建设和强劲制造业活动中获得支撑。

欧盟和美国的汽车用钢行业受饱和效应及利率上升因素影响增长将会放缓,而机械用钢行业预计将从投资活动的增长中获益。预计美国和欧盟的货币紧缩政策将导致2019年钢铁需求增长放缓。日本的钢铁需求受益于投资信心的改善和政府的刺激政策,但经济增长的范围将继续受到人口老龄化等结构性因素的限制。

尽管消费者信心有所改善,但韩国的钢铁需求增长将受到消费者债务高企、建筑业疲软以及造船业低迷的制约。

发展中经济体的复苏势头强劲,但仍须积蓄动能

新兴经济体和发展中经济体(除中国以外)的钢铁需求预计将在2018年和2019年分别增长4.9%和4.5%。

石油和大宗商品价格的回升改善了中东和北非国家的钢铁需求前景。如果地缘政治稳定得以实现,该地区的钢铁需求前景可能会因重建活动而进一步改善。

俄罗斯和巴西经济的温和复苏有望持续。俄罗斯的经济复苏将受到信贷扩张、宽松的货币政策和消费者与企业信心改善的支撑。2017年初,巴西经济开始走出深度衰退,但这种复苏势头的可持续性仍存在不确定性。此外,建筑活动恢复缓慢。其他拉丁美洲国家经济也开始走向复苏,如果实施改革,该地区的经济增长可能会加速,但即将到来的选举会带来不确定性。

在政府采取支持性措施的支持下,土耳其的钢铁需求在2017年表现强劲。随着经济刺激政策的影响逐步减弱,钢铁需求小幅放缓,但土耳其的钢铁需求预计将在2018、2019年实现稳定增长。

印度经济正从货币改革和商品和服务税实施的影响中企稳,钢铁需求受公共投资推动有望逐步增速。疲软的私人投资限制钢铁需求的强劲增长。

东盟5国的钢铁需求在2017年有所下降,主要是受建筑活动放缓和去库存化影响,然而,在基础设施投资的支撑下,2018和2019年钢铁需求预计将重获增长动能。

观点:与钢铁产业相关磨企受国别、行业发展差异呈现出不同景气度,建议有的放矢,有选择性的开发市场。

七、原油

2018一季度我国原油产量4633万吨,同比下降2.0%,降幅比去年同期收窄4.8个百分点。3月份,原油生产同比下降2.2%,日均产量51.5万吨。

国际能源署(IEA)公布最新月报显示,3月全球原油供应量下降12万桶至9780万桶/日,因石油输出国组织(OPEC)产量下滑抵消美国产量增幅。经合组织成员国原油库存2月下滑2600万桶至28.4亿桶,距离5年平均水平还有3000万桶的差距。

石油输出国组织(OPEC)最新月报显示,3月OPEC原油产量环比下降20.14万桶/日至3196万桶/日,触及一年来最低水平,因委内瑞拉原油产量继续下滑,较2月减少5.53万桶/日。沙特也在2月基础上进一步削减了4.69万桶/日,而安哥拉和利比亚产量也大幅下滑。不过阿联酋3月产量环比增长4.49万桶/日。需求方面,OPEC将2018年全球原油需求增速上调3万桶/日至163万桶/日。OPEC表示,2018年全球原油需求目前已经达到9870万桶/日,到第四季度时,我们有望看到原油需求突破1亿桶/日的历史性关口。此外,经合组织原油库存也在持续下降,目前距5年均线目标还差4300万桶。

美国能源信息署(EIA)4月10日发布短期能源展望报告称,将2018年全球原油需求增速预期上调9万桶/日至179万桶/日,并将2019年全球原油需求增速预期上调13万至185万桶/日。美国方面,EIA预计2018年美国原油需求增速为50万桶/日,此前预期为47万桶/日;预计2019年美国原油需求增速为32万桶/日,此前预期为36万桶/日。

熟悉行业内部的消息人士表示,OPEC成员国有望在今年6月举行会议时将减产协议延长至2019年。沙特能源部长法利赫(Khalid al-Falih)近日曾发表讲话称,OPEC成员国需要继续和俄罗斯等非OPEC产油国进行合作,共同将减产行动延长至2019年,从而改善全球油市供应过剩局面。目前以沙特为首的OPEC已经将减产协议延长至2018年底,看似减产协议有望在年内得到再一次延长。

美国油服公司贝克休斯(Baker Hughes)4月13日公布数据显示,截至4月13日当周,美国石油活跃钻井数增加7座至815座,过去12周内有10周录得增长,再创2015年3月来新高。去年同期美国钻井总数为847座。更多数据显示,截至4月13日当周美国石油和天然气活跃钻井总数增加5座至1008座。

IEA预计2018年非OEPC产量增幅为180万桶/日,比2017年70万桶/日的增幅高了逾一倍。美国能源信息署(EIA)和OPEC均已预测美国原油产量今年将超过1000万桶/日, IEA也做出了相同的预测。需求方面,IEA预期全球原油需求将增长150万桶/日,这与上月预期一致。IEA指出,由于全球经济复苏保持健康,国际油价已经从6月开始回升了55%,油价上涨有可能会“在一定程度上限制需求增长”。

石油输出国组织(OPEC)在最新月报中将今年非OPEC产油国产量增幅上调8万桶/日,因美国和独联体国家产量继续攀升,今年第一季度非OPEC产量增幅已经大于预期。OPEC预计2018年非OPEC原油产量将同比增加171万桶/日,而2017年同比增幅为90万桶/日。OPEC在月报中指出,非OPEC产量“料将以更快的速度增长”,预计美国将增加150万桶/日,而加拿大和巴西也将分别增加29万桶/日和21万桶/日。

观点:与原油相关磨企在国内市场仍将承压,但局面有所改善;同时,原油产业受地缘政治影响较大,相关磨企在OPEC成员国市场恐将受冲击,而非OPEC成员国如美国、独联体国家市场表现或将抢眼。

八、半导体集成电路

国家统计局数据显示,2018年一季度我国集成电路产量同比增长15.2%。

另据韩联社消息,全球第一大半导体公司三星电子近日发布了第一季度初步财报,初步核实公司2018年第一季度的营业利润为15.6万亿韩元(约合人民币926亿元),同比增加57.6%,环比增加3.0%,再创历史新高。同时,第一季度营业利润率达26.0%,同比增加6.4个百分点,同样刷新纪录。三星电子第一季度的运营利润超出市场预期。分析认为,主要得力于以存储芯片为主的全球半导体市场长期景气。

全球半导体、集成电路市场一季度的火爆同样在全球半导体设备龙头企业美国应用材料公司的2018年财年第一季度财报所验证。据该公司一季度财报显示,2018 年财年第一季度营业收入创历史新高。2018 年财年第一季度,公司实现营业收入 42.04 亿美元,同比增长28%,创历史新高。毛利率45.7%,同比上升 1.6%。营业利润11.96 亿美元,同比增长 48%。其中半导体设备成为增长最强劲的板块,分产品来看,半导体设备实现收入28.47 亿美元,占比 68%,同比增长 32%。亚洲地区成为最主要市场,中国市场占比不断提高。分地区来看,整个亚太地区实现销售收入35.69 亿美元,占比 85%,同比增长 30%,成为全球最主要的市场。其中韩国地区收入第一为12.3 亿美元,同比增长84%,其主要为半导体设备销售,实现收入10.13 亿美元,同比增长 103%,主要是三星半导体加大对半导体的投资。中国为第二大市场,收入为9.17亿美元,同比增长 42%。

2013-2017年中国集成电路产业销售额及增长率

综合来看,在全球半导体新一轮投资周期下,中国成为最主要的市场,需求占全球的1/3,但产业自给率严重不足,依赖进口。从政策方面,发展半导体产业已提升至国家战略层面,而近期美国封杀中兴事件让国人充分认识到国产化的紧迫性。在需求端国产化的大背景厂,国内设备厂有望迎来国产化的机遇。

观点:未来半导体加工、集成电路领域市场仍将前景可期,特别是中国对核心部件不计成本的国产化开发将带来巨大市场潜力,建议相关磨企早做战略规划,提前布局。

九、陶瓷

随着2018年第一季度结束,各上市公司第一季度业绩也尘埃落定。国内多家陶瓷及相关配套类上市公司相继发布其第一季度业绩预告。

蒙娜丽莎预计第一季度业绩为净利润3729.74万元至4558.57万元,上年同期业绩为净利润4144.15万元,预计增长幅度为-10%至10%。

帝王洁具预计第一季度业绩为净利润3796.92万元至3892.32万元,上年同期业绩为净利润190.8万元,增长幅度为1890.00%至1940.00%。帝王洁具净利润预计增长近20倍,这或许与2017年帝王洁具成功将欧神诺陶瓷收归旗下有着重要关联。

国瓷材料预计第一季度业绩为净利润7100万元至7900万元,上年同期业绩净利润4439万元,增长幅度为60%至78%。

道氏技术预计第一季度业绩为净利润6400万元至6900万元,上年同期业绩净利润1691.34万元,增长幅度为278.40%至307.96%。

从已公布的上市公司业绩预告看来,2018年第一季度陶瓷行业上市公司延续了2017年持续增长的势头。

观点:陶瓷产业持续增长势头利好相关磨企

十、手机

工信部旗下中国信息通信研究院发布了《2018年3月国内手机市场运行分析报告》。报告指出,国内手机出货量继续延续下行调整趋势。

数据显示,2018年3月,国内手机市场出货量3018.5万部,同比下降27.9%,一季度国内手机市场出货量8737万部,同比下降26.1%。

其中,2018年3月,智能手机出货量为2808.3万部,同比下降28.6%,占同期国内手机出货量的93.0%。一季度智能手机出货量为8187万部,同比下降27%,占同期国内手机出货量的93.7%。

而此前中国信息通信研究院发布的数据显示,2018年1月国内手机市场出货量同比下降19.4%,2月国内手机市场出货量同比下降37.1%。

这也为意味整个2018年第一季度,中国智能手机厂商厂商延续了去年第四季度下跌的趋势。

对于上述数字,有分析人士认为主要有两点因素导致:第一、2018年第一季度中国智能手机厂商仍然是以去库存为主,各大厂商新机发布都集中在3月下旬。数据真正止跌要到第二季度。第二、当前智能手机市场已经进入结构化行情,整体大跌背后可能是二三线以下品牌疲软,而一线品牌应当处于比较稳定状态。

观点:建议与手机产业链相关磨企持续密切关注新技术带来的成长,在外观材质方面,包括玻璃、陶瓷等有望替代金属机身等,这些都将带来供应链增量。

综上,一季度各行业运行数据表明我国经济结构在持续优化,供给质量在逐步提升。同时也要注意到贸易摩擦等外部因素不确定性加大,特别是中美贸易问题是2018年中国面临的主要问题。内外部的形势都要求磨料磨具产业加快结构调整步伐,为中国高端制造业的国产化加油助力。中国进一步加大改革开放的步伐将为磨料磨具产业的发展提供新的机遇,国家加强对知识产权的保护力度也将为行业营造良好的创新氛围。当下,中国经济的发展容不得任何一个行业慢腾腾!

手机资讯

手机资讯 官方微信

官方微信

豫公网安备41019702003604号

豫公网安备41019702003604号